Amplegest Pricing Power

Pourquoi investir dans ce fonds ?

Par Marianne di Meo

Gérard Moulin, qui gère le fonds Amplegest Pricing Power depuis 2013, et qui investit selon cette approche depuis plus de quinze ans, en est convaincu : les entreprises capables de maîtriser les prix de leurs biens et services – et qui se trouvent de ce fait dans un rapport de force favorable avec leurs clients – s’inscrivent dans un cercle vertueux et offrent donc une bonne visibilité. Ces « pépites », qui bénéficient de fortes barrières à l’entrée – une marque forte, un savoir-faire discriminant, une avance technologique, etc. –, sont en effet en capacité de protéger leur croissance et leurs marges, quel que soit l’environnement (guerre des prix, infidélité des consommateurs, déflation…). « Notre approche de gestion exclusive, basée sur le pricing power, nous semble d’autant plus efficace que la grille de lecture traditionnelle, qui oppose valeurs défensives et cycliques, est aujourd’hui inopérante, juge par ailleurs Gérard Moulin. De fait, les valeurs qualifiées de cycliques ne sont pas celles qui profitent du cycle économique, puisque nous ne nous trouvons pas dans un cycle classique, mais plutôt celles qui bénéficient des mesures de relance et des injections massives de liquidités. Cela fausse les repères ».

Le fonds Amplegest Pricing Power s’appuie sur deux moteurs de performances. D’un côté, un stock picking exigeant, qui aboutit à la sélection d’une trentaine de valeurs. De l’autre, une gestion active des pondérations au sein du portefeuille (le turnover ayant atteint 109 % en 2020), en fonction de critères préétablis, parmi lesquels le flux de nouvelles dans le secteur, la survenance d’un événement macroéconomique majeur, un changement dans l’environnement de l’entreprise ou encore l’évolution de sa valorisation.

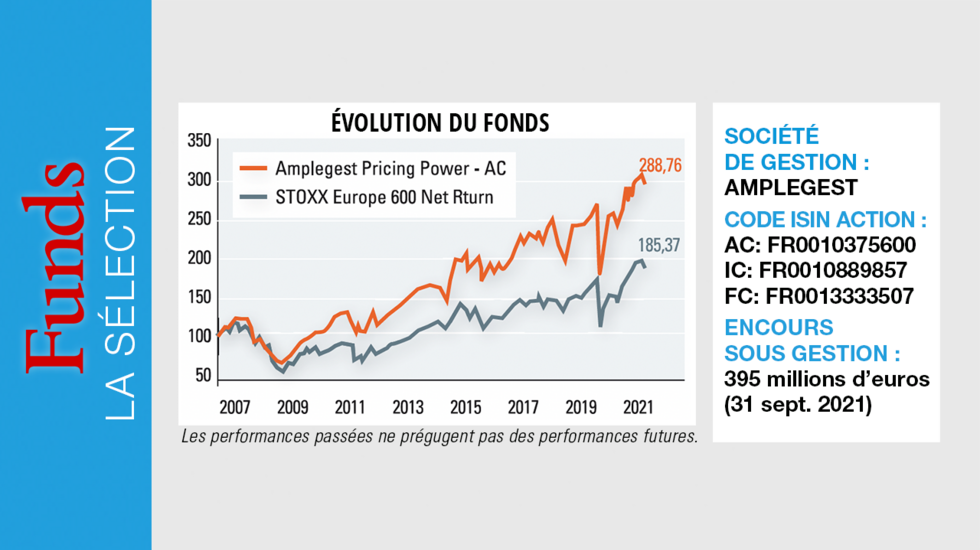

La pertinence de cette approche de gestion se reflète dans les performances du fonds, qui affiche une progression de XX % sur dix ans (à fin septembre 2021). « L’écart de performance par rapport à l’indice de référence, le Stoxx Europe 600 Net Return, a été multiplié par 2,5 depuis 2013 », se félicite Gérard Moulin.

Le processus de gestion

Un certain nombre d’entreprises et d’activités sont écartées d’office de l’univers d’investissement. Il s’agit des armes controversées, du charbon thermique et du tabac, ainsi que des sociétés qui ne respectent pas le pacte mondial des Nations Unies.

La sélection des valeurs repose ensuite sur neuf critères financiers et extra-financiers, puisque l’objectif de gestion est double : surperformer l’indice de référence et mettre en œuvre une stratégie d’investissement socialement responsable (le fonds est en effet labellisé ISR). L’analyse stratégique de la société comprend 5 points. Elle permet de déterminer si cette dernière est incontournable, si son management est fiable, si elle gagne des parts de marché et subit une pression sur les marges de la part de ses concurrents, et enfin si sa politique d’acquisition est créatrice de valeur. L’analyse financière, de son côté, repose sur trois éléments : la dynamique du PEG sur trois ans, l’évolution de la marge d’exploitation sur quatre ans et la croissance du chiffre d’affaires en données comparables sur quatre ans. Enfin, les entreprises doivent afficher une note ESG supérieure à celle de l’univers d’investissement après élimination de 20 % des valeurs les moins bien notées. La société de gestion a développé sa propre méthode de notation extra-financière, GEST, pour une meilleure Gouvernance, un Environnement maîtrisé et un Social plus juste, en toute Transparence.

Seules les valeurs qui répondent à au moins sept de ces critères peuvent être sélectionnées.

Le portefeuille, tout en étant concentré autour d’une trentaine de valeurs (26 à l’heure actuelle), est bien diversifié. Il est en effet exposé à huit sphères d’activité : la sphère industrielle, le digital, la santé, les marques exclusives, les mobilités, les biens de consommation, l’agroalimentaire et les boissons et l’aéronautique.

La société de gestion

Créée en 2007, Amplegest est une société de gestion indépendante qui exerce trois métiers pour une clientèle institutionnelle et privée : la gestion privée, la gestion d’actifs et le family office. Au 31 août 2021, Amplegest gère 2,43 milliards d’euros d’encours, dont 1,49 milliard pour le compte de ses clients privés, 934 millions chez Amplegest Asset Management (à travers une gamme de cinq OPCVM : Amplegest Long Short, Amplegest Pricing Power, Amplegest Midcaps et Amplegest PME, Amplegest Actions internationales) et 220 millions chez Octo Asset Management (gestion obligataire value). Amplegest est majoritairement détenue par son équipe dirigeante, composée de professionnels reconnus, aux côtés d’Allinvest.

Les convictions du gérant

Diplômé de l’Ecole supérieure de gestion, ce dernier a plus de vingt ans d’expérience dans la gestion de fonds actions. Tout d’abord acquise au sein de la Banque Populaire Val de France en qualité de gérant de portefeuilles pour la clientèle institutionnelle et privée, puis chez Barclays Investment Management en tant que gérant actions internationales. Il a ensuite rejoint l’équipe de Delubac Asset Management au poste de responsable du pôle actions, afin de créer le fonds Delubac Exceptions Pricing-Power. Il a été récompensé à plusieurs reprises pour sa création d’alpha.

Quels sont les principaux secteurs dans lesquels le fonds investit ?

Nous excluons de notre univers d’investissement ceux qui sont en situation de déflation chronique, comme la téléphonie mobile, la grande distribution ou encore le transport aérien.

Néanmoins, la liste des domaines d’activité auxquels nous nous intéressons n’est pas figée. A titre d’exemple, la mégatendance de la digitalisation a fait évoluer notre vision sur les semi-conducteurs, sur lesquels nous avons une conviction forte. Les pénuries de composants actuellement observées changent la donne. ASML Holdings, que nous avons introduit en portefeuille il y a quatre ans, représente la première ligne du portefeuille, et nous sommes également positionnés sur Infineon depuis le début de l’année. Dans la même idée, nous sommes positionnés sur la société suisse Logitech, qui est leader mondial des périphériques informatiques. Cette dernière, dont les prix de vente sont deux à 3 trois fois supérieurs à la moyenne, bénéficie de l’explosion des communications à distance. Les enjeux en matière d’efficacité énergétique nous ont également permis de détecter un nouveau trio de leaders mondiaux, Somfy, Schneider et Legrand, qui devraient connaître un changement dans leur dynamique de croissance dans les années à venir.

A l’inverse, vous êtes sortis de certains secteurs…

C’est effectivement le cas pour l’industrie agroalimentaire (exception faite du segment des spiritueux), qui est très exposée à des problématiques extra-financières : utilisation massive du plastique pour les emballages, produits potentiellement nocifs pour la santé.

Par ailleurs, nous ne sommes plus exposés au luxe depuis janvier – à l’exception de Ferrari, dont le carnet de commandes offre une très bonne visibilité et dont le niveau de marge opérationnelle, de 27 %, est remarquable. C’est un fait notable, car c’est la première fois que cela se produit en quinze ans, depuis que je gère des portefeuilles selon une approche « pricing power » ! Nous considérons en effet qu’il y a aujourd’hui un décalage de perception entre la valorisation des acteurs du secteur, à un niveau de cherté historique, et les défis auxquels ils sont confrontés. Pour n’en citer qu’un, la fragilisation du principal moteur de croissance du secteur qu’est la Chine, avec la perspective d’une politique plus redistributive (le nouveau mot d’ordre de la politique économique du pays étant la « prospérité commune ») et la potentielle apparition de nouveaux compétiteurs locaux, sur fond d’interventionnisme croissant de l’Etat chinois pour créer des champions nationaux dans des secteurs où ils étaient auparavant absents.

Les entreprises doivent actuellement composer avec d’importantes hausses de coûts. Faut-il craindre une contraction des marges ?

Les sociétés jouissant d’un pricing power ont avec leurs clients un rapport de force qui leur est favorable et qui leur permet de tirer leur épingle du jeu quel que soit l’environnement. Ce contexte inflationniste n’est donc pas une source d’inquiétude, bien au contraire, elles pourraient in fine afficher des niveaux de marge en progression.

D’ailleurs, 20 des 26 valeurs que nous détenons en portefeuille ont déjà communiqué sur le fait qu’elles allaient répercuter ces hausses de coûts dans leurs prix de vente.

Depuis 2013, le fonds est géré par Gérard Moulin, responsable de la gestion actions européennes d’Amplegest.

PROPRIÉTÉS DU FONDS

Code ISIN : action AC : FR0010375600 / action IC : FR0010889857 / action FC : FR0013333507

Forme juridique : sicav de droits français à compartiments

Société de gestion : Amplegest

Gérant : Gérard Moulin

Indicateur de référence : Stoxx Europe 600

Fonds : Amplegest Pricing Power

Date de lancement : 13 octobre 2006

Encours sous gestion : 395 M€ (30 septembre 2021)

Investisseurs

Profil investisseur : tout profil

Durée de placement recommandée : cinq ans

Performance

Objectif de performance : Dans le cadre d’une gestion actions discrétionnaire, Amplegest Pricing Power a pour double objectif de : réaliser une performance supérieure à celle de l’indice Stoxx Europe 600 Net Return (dividendes réinvestis) sur une période de cinq ans ; mettre en œuvre une stratégie d’investissement socialement responsable.

Performance annualisée :

Depuis le début de l’année : 12,45 %

Sur un an : 16,99 %

Sur trois ans : 7,13 %

Sur cinq ans : 8,35 %

Depuis la création du fonds : 7,34 %

Frais

Frais de gestion courants : action « IC » : 1,05 % TTC / action « AC » : 2,40 % TTC / action « FC » : 1,45 % TTC

Le pourcentage communiqué – qui intègre les frais de gestion et de fonctionnement ainsi que les commissions de mouvements imputés à l’OPCVM – se fonde sur les frais du dernier exercice, clos le 31 décembre 2020. Ce chiffre peut varier d’une année sur l’autre.

Frais de souscription : 3 % max.

Commission de surperformance : action « IC » : 1,62 % TTC / action « AC » : 1,39 % TTC / action « FC » : 1,64 % TTC

Frais de rachat : 0 %

Risques

Donner la note sur l’échelle de 1 à 7 et lister les principaux risques

La note de l’échelle de risque est de 6.

Les principaux risques associés au fonds sont les suivants :

Risque de perte en capital :

L’OPCVM ne comporte aucune garantie ni protection, le capital initialement investi peut ne pas être restitué.

Risque lié à la gestion discrétionnaire :

La performance du compartiment Amplegest Pricing Power dépend des sociétés choisies par le gérant. Il existe donc un risque que le gérant ne sélectionne pas les sociétés les plus performantes.

Risque action :

Si le marché des actions baisse, la valeur liquidative de votre OPCVM peut baisser.

Le compartiment peut être investi dans des sociétés dites de moyennes et petites capitalisations. Le volume de ces titres peut être réduit, d’où des baisses de cours qui peuvent être importantes, ce qui peut entraîner une baisse de la valeur liquidative de votre compartiment.

Les risques de marché sont amplifiés par des investissements dans les pays émergents où les mouvements de marché, à la hausse comme à la baisse, peuvent être plus forts et plus rapides que sur les grandes places internationales.

Risque de liquidité :

Le compartiment pourra être investi dans des actions de petites et très petites capitalisations négociées sur des marchés de type non réglementés Euronext Growth ou Euronext Access, qui ont un volume de titres cotés en Bourse réduit et susceptible de rencontrer des risques de liquidités. Par la nature de ces investissements, les variations peuvent être plus marquées que sur les grandes capitalisations.

Risque de taux :

Le compartiment peut être investi en titres obligataires. La valeur liquidative de l’OPCVM pourra baisser si les taux montent.

Risque de durabilité :

Le risque de durabilité représente le risque qu’un événement ou une situation dans le domaine environnemental, social ou de la gouvernance qui, s’il survient, pourrait avoir une incidence négative importante, réelle ou potentielle, sur la valeur de l’investissement (tels que définis à l’article 2 (22) du Règlement (UE) 2019/2088 sur la publication d’informations en matière de durabilité dans le secteur des services financiers, dit « Règlement SFDR »). Le processus d’investissement du portefeuille inclut l’approche ESG afin d’intégrer les risques de durabilité dans la décision ou le processus d’investissement. La politique de gestion du risque de durabilité est disponible sur le site internet de la société de gestion.

Règlement SFDR : article 8