Obligations

CPR Credixx Global High Yield

Lancé en juin 2010, CPR Credixx Global High Yield propose une approche innovante pour répondre au besoin de rendement des investisseurs en leur donnant accès aux marchés des dérivés de crédit d’émetteurs privés américains et européens à haut rendement. Il s’appuie sur une stratégie éprouvée depuis 2007 au travers du fonds CPR Credixx Invest Grade.

Pourquoi investir sur ce fonds ?

Lancé en juin 2010, CPR Credixx Global High Yield propose une approche innovante pour répondre au besoin de rendement des investisseurs en leur donnant accès aux marchés des dérivés de crédit d’émetteurs privés américains et européens à haut rendement. Il s’appuie sur une stratégie éprouvée depuis 2007 au travers du fonds CPR Credixx Invest Grade.

Contrairement aux fonds haut rendement investis majoritairement en obligations, l’exposition crédit haut rendement est réalisée au travers de CDS (credit default swap) sur indices de dérivés de crédit avec une répartition pour un tiers sur l’indice européen iTraxx Cross Over (75 émetteurs) et pour deux tiers sur l’indice américain CDX High Yield (100 émetteurs). Cette exposition est réalisée avec un effet de levier de 1,5.

Ce fonds se distingue sur plusieurs points. Il est très diversifié, avec 175 émetteurs équipondérés autour de 1,15 %. «Cette très forte diversification assure une protection contre le risque crédit spécifique», précise Julien Daire, directeur de la gestion Taux et Crédit de CPR Asset Management. Les indices CDS de dérivés de crédit utilisés sont simples, diversifiés, transparents, et très liquides puisque cotés quotidiennement, dans des volumes très importants et des fourchettes de prix réduites. Leur cotation en spreads assure également une parfaite lisibilité de la rémunération escomptée. «L’utilisation de ces indices permet de déployer une stratégie très réactive et de gérer de manière optimale la liquidité sur le segment high yield, qui, désormais structurellement très faible, peut, en cas de choc de marché, disparaître très rapidement, souligne Julien Daire. Le fonds est valorisé quotidiennement et les clients peuvent en sortir à tout moment sans coût et en ne pénalisant donc pas les investisseurs restants dans le fonds.»

Autre caractéristique : CPR Credixx Global High Yield n’est pas directement exposé au risque de taux en raison de l’utilisation de dérivés de crédit. «La stratégie permet de profiter des spreads encore attractifs sur le high yield obligataire, aussi bien américain qu’européen, tout en offrant un meilleur comportement dans la perspective d’une remontée, même très mesurée, des taux longs américains suite au changement de cap de la politique monétaire aux Etats-Unis», précise Julien Daire.

Le risque de change est systématiquement couvert et le risque de contreparties lié à l’utilisation de dérivés de crédit est strictement encadré. «Nous avons mis en place des accords de collatéraux avec toutes les banques avec lesquelles nous traitons les dérivés de crédit», explique Julien Daire.

Bénéficiant pleinement du portage et de l’évolution des spreads de crédit, CPR Credixx Global High Yield répond à la recherche de rendement dans un environnement de taux bas et aux besoins de diversification des investisseurs.

Le processus de gestion

Le processus s’articule en deux étapes. Le cash investi dans le fonds est tout d’abord placé en produits court terme, soit sur des pensions de titres d’Etat référence Eonia avec un call 24 h, pour un minimum à 90 %, soit sur des OPCVM monétaires.

L’indexation crédit du fonds est ensuite réalisée au travers de swaps sur indice dérivés de crédit (chaque souscription/rachat donne donc lieu à deux opérations seulement, tout en conservant l’équipondération sur les 175 noms). «La répartition à un tiers sur l’Europe et à deux tiers sur les Etats-Unis reflète la composition du marché du crédit high yield avec un segment beaucoup plus riche outre-Atlantique», précise Julien Daire.

L’équipe de gestion va ensuite ajuster chaque semaine l’exposition directionnelle du fonds (dans une fourchette 90 % à 110 % de l’indice), en fonction d’un scoring global de marché discuté lors du comité hebdomadaire de gestion crédit. Ce scoring de marché est établi par l’évaluation des cinq composantes suivantes : les fondamentaux des émetteurs crédit, la valorisation de la classe d’actifs, le momentum de marché, sa liquidité et le sentiment court terme de l’équipe de gestion sur les risques de marché.

La société de gestion

Créée le 1er janvier 1990, CPR Asset Management est une société spécialisée en gestion, filiale autonome à 100 % d’Amundi Group. CPR AM se consacre exclusivement au métier de la gestion pour compte de tiers (institutionnels, entreprises, assurances, banques privées, gérants de fonds et professionnels du patrimoine) et couvre les principales classes d’actifs (actions, convertibles, diversifiés, taux et crédit). Elle gérait, à fin décembre 2015, plus de 37,5 milliards d’euros ; 106 collaborateurs sont réunis au sein de CPR AM, dont un tiers directement consacré aux fonctions de gestion-analyse-recherche.

Les convictions de l’équipe de gestion

L’équipe de gestion

CPR Credixx Global High Yield est géré par Julien Daire (gauche), dix-huit années d’expérience, et Benoît Houzelle (droite), gérant crédit – onze années d’expérience. L’équipe Crédit gère également CPR Credixx Invest Grade et CPR Credixx Active US High Yield. Depuis 1998 au sein de CPR AM, Julien Daire a été promu directeur de la gestion Taux et Crédit en 2016 après avoir été responsable de la gestion Crédit et Monétaire depuis 2009. L’équipe taux et crédit de CPR AM est composé de sept gérants spécialistes, deux stratégistes crédit, deux chercheurs dédiés et deux assistants de gestion. A fin 2015, le département gérait un encours total de plus de 18 milliards d’euros, soit près de 50 % de l’actif sous gestion de CPR AM, dont 7 milliards d’euros en taux et crédit et 11 milliards d’euros en monétaire.

Quelles sont vos perspectives sur le high yield obligataire ?

La correction subie par la classe d’actifs depuis mi-2014 sur le segment américain puis, à partir de mi-2015, sur le segment européen, nous semble exagérée sur les secteurs qui ne sont pas liés directement aux matières premières. Elle est imputable en grande partie à un «effet flux». Pourtant, les rendements restent très attrayants aussi bien en absolu qu’en relatif. Fin mars, après le rebond des dernières semaines, le rendement moyen était encore de 4,96 % sur le segment européen et de 8,58 % sur le segment américain. La qualité des fondamentaux et le scénario d’un faible taux de défaut des émetteurs européens restent portés par une amélioration conjoncturelle, même progressive, de la macroéconomie en zone euro. Aux Etats-Unis, toute chose égale par ailleurs, il faudrait plus de 55 % de taux de défaut sur le secteur énergie/matières premières pour annuler un an de portage sur la classe d’actifs.

Quelle solution proposez-vous pour profiter des rendements du segment américain ?

Nous avons lancé en juin 2015 le fonds CPR Credixx Active US High Yield, premier fonds de la nouvelle génération des stratégies Credixx de CPR AM. Il permet de profiter du portage attractif de la classe d’actifs tout en limitant les risques. Le portefeuille reconstitue synthétiquement le haut rendement américain, en s’exposant de façon dissociée aux spreads de crédit (via indices CDS) mais également aux taux au travers d’obligations du Trésor américain. Tout en profitant des rendements attrayants du crédit HY, l’introduction de cette composante taux permet d’apporter, grâce à son statut de valeur refuge, un rôle d’amortisseur en cas de tensions sur les actifs risqués. De plus, dans le contexte actuel, les secteurs liés aux matières premières sont moins représentés dans les indices CDS que sur les indices physiques, ce qui permet au fonds de limiter l’impact de leurs fluctuations erratiques. Ce fonds se caractérise également par la gestion active de l’exposition aux taux et aux spreads de crédit, et ce dans des fourchettes larges afin de gagner en flexibilité pour s’adapter au contexte de marché, notamment aux tensions liées à une remontée, même mesurée, des taux américains.

Comment vos stratégies Credixx permettent-elles de gérer les risques associés au high yield obligataire ?

L’utilisation des indices de dérivés de crédit permet à nos stratégies Credixx de conserver, de manière structurelle, un degré de liquidité élevé, et ce même en période de crise. C’est un atout indéniable dans un contexte où la liquidité est devenue structurellement faible sur la classe d’actifs, les banques ne pouvant plus jouer leur rôle d’acheteur en dernier ressort en raison des contraintes réglementaires. Le risque de liquidité est également un frein à une gestion active traditionnelle, en raison de la problématique des souscriptions et des rachats. Pour anticiper ce risque, de plus en plus de sociétés de gestion introduisent dans leurs fonds high yield des «swing price». Avec cette nouvelle méthode de valorisation, les investisseurs entrants et sortants seront potentiellement facturés des coûts de réaménagement du portefeuille. Ce mécanisme viendra grever sensiblement la performance des investisseurs. Nos solutions Credixx permettent ainsi de s’affranchir de cette nouvelle donne.

Propriété du fonds

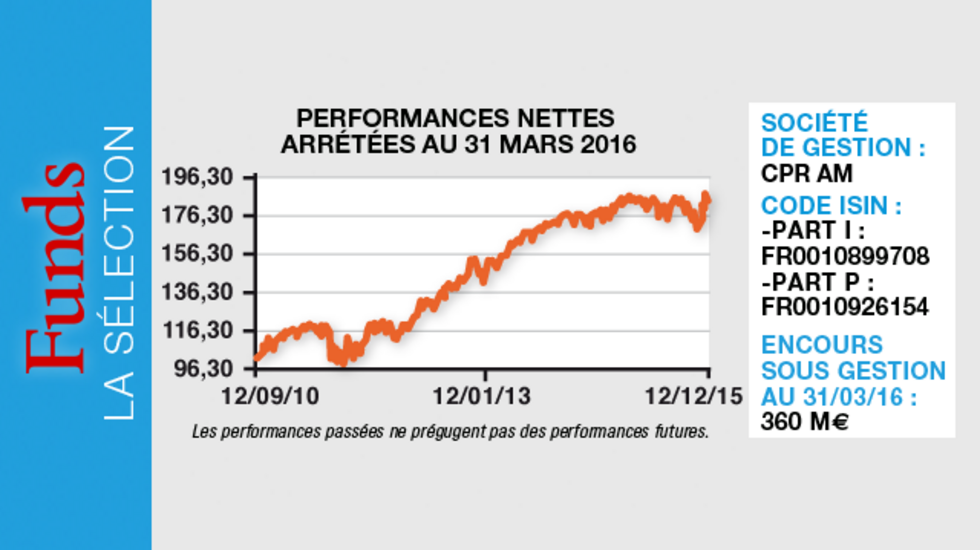

- Code ISIN : Part I : FR0010899708, Part P : FR0010926154

- Forme juridique : FCP de droit français conforme aux normes européennes

- Classification AM : obligations et autres TC internationaux

- Société de gestion : CPR Asset Management

- Gérants : Julien Daire/Benoît Houzelle

- Indice de référence : Eonia + [1,5 × (1/3 de la perf. de l'itraxx Crossover 5Y en euro + 2/3 de la perf. du CDX.NA.HY.5Y en USD couvert en euro)]

- Date de lancement : Part I : 15/06/2010 - Part P : 29/07/2010

- Encours au 31/03/2016 : 360 millions d'euros

Investisseurs

- Profil investisseur : Part I : Tous souscripteurs, principalement investisseurs institutionnels - Part P : Tous souscripteurs

- Durée de placement recommandée : supérieure à trois ans

Performance

- Objectif de performance : surperformer l'indice de référence

- Depuis la création : 105,29 %

- Indice : 102,06 %

- Surperformance : + 3,23 %

Frais

- Frais de souscription max :

- Part P et I : 3 % max - Frais de gestion réels :

- Part P : 1,00 % - Part I : 0,50 % - Commission de surperformance : non

- Frais de rachat : Part P et I : néant

Risques

Risque : 5 sur une échelle de 1 à 7

(échelle de risque selon DICI - Document d'information clé pour l'investisseur)

- Risque de crédit

- Risque de défaut

- Risque de contrepartie

- Risque de taux et de marché

- Risque de change : faible (couverture du change)

- Risque de perte en capital