Actions

Edmond de Rothschild Global Value

Edmond de Rothschild (EdR) Global Value investit, à l’échelle internationale, dans des valeurs décotées par rapport à leur secteur d’activité ou au marché et qui offrent un potentiel de rebond significatif.

Pourquoi investir dans ce fonds ?

Convaincue que, sur longue période, la gestion «value» est créatrice de valeur et affiche un couple rendement/risque attractif, l’équipe de gestion va, pour générer une surperformance dans les différentes phases d’un cycle économique, s’intéresser majoritairement aux sociétés décotées par rapport à leur secteur, les «relative value».

Elle investit également, de manière opportuniste, dans des valeurs dites de retournement, les «deep values», synonymes de fort potentiel de revalorisation mais également plus risquées. Les gérants peuvent ainsi, au travers d’une sélection rigoureuse de valeurs, optimiser le rendement tout en limitant la volatilité globale du portefeuille qui sera concentré sur 40 à 60 valeurs représentant chacune en moyenne un potentiel de hausse de 30 % sur un horizon de deux ans. «Notre approche est plutôt contrariante, à l’écart des effets de mode, des bruits de marché et des conventions», fait valoir Christophe Foliot, le gérant principal du fonds. L’approche globale de la stratégie assure par ailleurs une véritable source de diversification. «Chaque marché est animé par une cyclicité qui lui est propre. En couvrant à la fois les Etats-Unis, l’Europe et les pays émergents, nous multiplions les opportunités tout en cherchant à diminuer le risque associé à un investissement exclusivement centré sur une zone géographique», précise Christophe Foliot.

EdR Global Value bénéficie du savoir-faire reconnu de plus de quinze ans du gestionnaire financier sur la gestion «value», mais également de la connaissance approfondie des marchés internationaux des équipes de gestion du groupe Edmond de Rothschild, spécialisées dans chaque zone géographique et dont les idées d’investissement sont développées lors d’échanges collégiaux et réguliers.

Le processus de gestion

Le processus de gestion d’EdR Global Value repose sur une approche purement «bottom-up». La première étape consiste en une analyse quantitative de l’univers d’investissement, constitué d’environ 2 000 valeurs. Un filtre est appliqué afin de ne retenir que des sociétés bien établies ayant un chiffre d’affaires significatif, un niveau d’endettement maîtrisé et offrant une liquidité et une capitalisation boursière suffisantes. L’équipe de gestion va ensuite identifier, au sein d’un univers réduit de moitié, les sociétés dont la valorisation ne reflète pas la qualité des fondamentaux, avec, d’une part, les «relative value» et, d’autre part, les «deep value» dont la valeur comptable estimée est supérieure à leur capitalisation. Elle va, pour affiner cette analyse, échanger avec l’ensemble des gérants du groupe Edmond de Rothschild.

Une analyse fondamentale approfondie des 300 sociétés ainsi retenues, à la lumière de leur business model, de leur positionnement concurrentiel, de la qualité de leur bilan, de celle de leur management, ainsi que de leur valorisation, permettre de définir une liste d’achats constituée d’une centaine de titres. Le portefeuille final sera concentré sur les 40 à 60 valeurs qui présentent le ratio rendement/risque le plus élevé. Le poids de chaque ligne dépendra à la fois de la conviction de l’équipe de gestion, du potentiel de réappréciation du titre mais également du profil «value» de l’entreprise. Ainsi, une société «deep value» ne pourra représenter plus de 2 % 1 de l’actif net, avec une limite de 30 % de l’actif sur cette catégorie 1. Les gérants sont également vigilants quant à la diversification sectorielle et géographique du portefeuille, afin d’en limiter le profil de risque global.

La société de gestion

Avec six centres de gestion dans le monde (France, Suisse, Allemagne, Hong Kong, Luxembourg et Royaume-Uni), le groupe Edmond de Rothschild se positionne comme un acteur multispécialiste en asset management. Il s’appuie sur des segments d’expertise reconnus, comme la gestion actions (européennes et américaines), la dette d’entreprise, la multigestion, l’overlay, l’allocation d’actifs ou encore la gestion quantitative.

En asset management, le groupe Edmond de Rothschild totalise près de 45 milliards d’euros d’encours sous gestion au 31 décembre 2013 et 550 collaborateurs, dont 100 professionnels de l’investissement.

1- Règles de gestion internes.

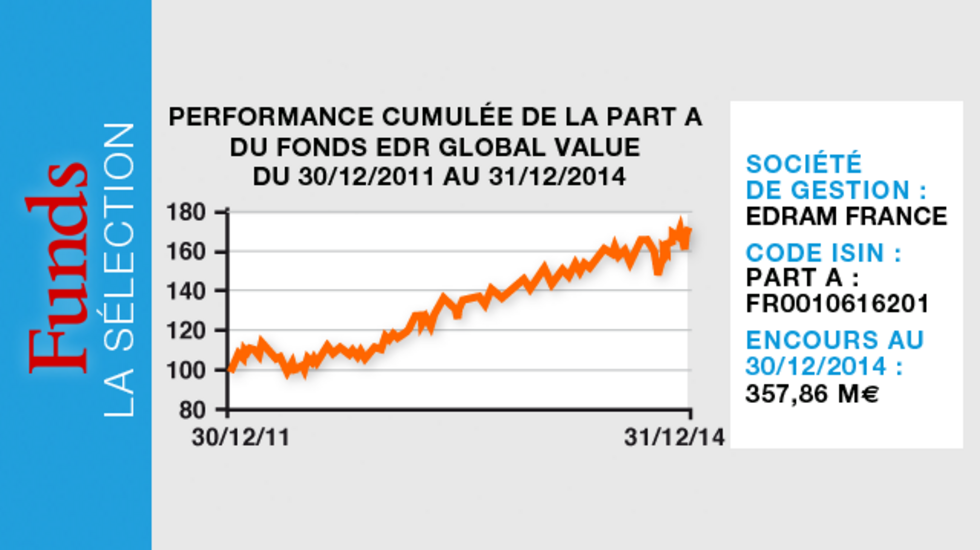

2 - Les performances passées ne préjugent pas des performances futures. Performance de la part A au 31 décembre 2014.

Les convictions de Christophe Foliot, gérant

[IMAGES-INLINE-608fb22a80]

Le gérant

Christophe Foliot est directeur adjoint, responsable de la gestion actions US et internationales. Arrivé chez Edmond de Rothschild Asset Management (France) en 2003, Christophe Foliot est titulaire d’un MBA de la City University of New York (Baruch College) et des diplômes de la SFAF et du Chartered Financial Analyst (CFA). Il commence sa carrière en 1994 chez Knight-Ridder Inc. à New York au sein du département de recherche financière. Il intègre en 1995 la Banque Vernes en qualité d’analyste financier buy-side puis, en 1999, rejoint BNP Paribas Asset Management, où il assure successivement les fonctions d’analyste buy-side et de responsable de la gestion actions fondamentale sur la zone Amérique du Nord.

Le contexte actuel est-il favorable à la stratégie du fonds ?

Si les marchés actions sont inefficients à court terme, particulièrement en ce qui concerne les titres «value», ils le sont en revanche aux Etats-Unis et en Europe sur longue période. Ces entreprises sont sélectionnées pour la qualité intrinsèque de leurs fondamentaux et leur capacité à mettre en œuvre des opérations de restructuration permettant de redynamiser leur croissance bénéficiaire et ainsi d’espérer une revalorisation à moyen terme. Sur longue période, la gestion «value» affiche d’ailleurs un meilleur couple rendement/risque que la gestion «blend» et est créatrice de valeur. Les performances du fonds EdR Global Value depuis son lancement en juin 2008 en attestent, avec une performance annualisée de 9,91 % (part A) contre un indice de référence (MSCI World NR) à 8,57 %, soit une surperformance moyenne de 1,34 % 2 par an.

Le contexte actuel est particulièrement favorable à la stratégie du fonds. En effet, les valeurs cycliques, au profil «value», présentent encore un retard de valorisation significatif par rapport aux valeurs dites «de rendement». Elles restent très peu chères au regard des perspectives d’amélioration de leur profil bénéficiaire dans un contexte de reprise progressive de l’économie mondiale. C’est particulièrement le cas en Europe, où ces sociétés devraient profiter d’une amélioration conjoncturelle dans le sillage de la moindre austérité de la BCE, des baisses de l’euro et du prix du pétrole, mais également de la normalisation du crédit bancaire anticipée pour 2015.

Pouvez-vous nous donner des exemples de convictions ?

En Europe, l’équipementier automobile Faurecia, leader dans la fabrication de sièges et d’intérieurs de voitures, fait partie de nos fortes convictions. Le potentiel du titre est lié à la poursuite de la restructuration et du redressement des marges de l’entreprise accompagnés d’un environnement favorable aux Etats-Unis, d’un retour de la croissance en Europe et de la dynamique du marché chinois. Par ailleurs, ses bénéfices sont soutenus par un effet positif de la hausse du dollar et de la baisse du prix des matières premières.

Aux Etats-Unis, nous pouvons citer Corning, qui présente selon nous un potentiel de rattrapage de 20 % au vu de son positionnement sur des marchés très porteurs et diversifiés, et de son volume de trésorerie disponible pour financer sa croissance. Cette société est notamment leader mondial des substrats de verre, composant des écrans de smartphones et tablettes Apple et Samsung, mais également des téléviseurs. Elle bénéficie aussi d’une situation d’oligopole sur le marché très porteur des filtres à particules. Sur le segment des financières, le fonds est positionné sur Bank of America. Après des années de restructuration – avec un recentrage sur la banque de détail et une simplification des produits – et de procédures judiciaires, le groupe devrait enfin renouer avec une croissance progressive de ses bénéfices et de ses dividendes, avec à la clé un potentiel de croissance du titre de plus de 50 % sur les trois prochaines années.

Propriétés du fonds

- Code ISIN : Part A : FR0010616201

- Forme juridique : OPCVM soumis au droit français

- Société de gestion : Edmond de Rothschild Asset Management (France)

- Gérants : Christophe Foliot et Adeline Salat-Baroux

- Indice de référence : MSCI World (NR) (EUR)

- Date de lancement : 9 juin 2008

- Encours au 31 décembre 2014 : 357,86 milions d'euros

- Eligible au PEA : non

Investisseurs

- Profil investisseur : investisseurs institutionnels, entreprises et particuliers susceptibles de comprendre les risques spécifiques qui sont attachés à l'OPCVM, et souhaitant valoriser leur épargne par un placement investi tout ou partie en actions internationales, sans référence à un indice de marché.

- Durée de placement recommandée : supérieure à cinq ans

Frais (Part A) - Frais de souscription max. : 4,50 %

- Frais de gestion max. : 2 %

- Commission de surperformance : 15 % par an de la surperformance par rapport à la valeur de référence MSCI World (NR)

- Frais de rachat : non

Principaux Risques

- Echelle de risque : 6 sur une échelle de 1 à 7

- Risque actions

- Risque de perte en capital

- Risque de gestion discrétionnaire

- Risque marchés émergents

- Risque lié à la devise des parts libellées dans une devise autre que celle du FCP

- Risque de change

- Risque de taux

- Risque de crédit

- Risque de matières premières

Performance part A (à fin décembre 2014)

- Objectif de performance : Edmond de Rothschild Global Value vise à surperformer son indicateur de référence sur un horizon de placement supérieur à cinq ans. A ce titre, le fonds investit, à l'échelle internationale, dans des valeurs décotées par rapport à leur secteur d'activité ou au marché et qui offrent un potentiel de rebond significatif.

- Performances depuis la création : 85,93 %

- Performance sur 3 ans :

- Fonds : 75,60 %

- Indice de référence : 65,18 %

- Surperformance : 10,43 %