Actions

EdR Fund Healthcare

Pourquoi investir dans ce fonds ?

Le fonds Edmond de Rothschild Fund Healthcare a pour objectif de faire bénéficier les porteurs de parts de la croissance structurelle du secteur de la santé, portée à la fois par l’augmentation des dépenses de santé et par l’innovation. « Les dépenses de santé mondiales sont en augmentation dans les pays développés comme dans les pays émergents et elles progressent à un rythme annuel de près de 6 %, ce qui est très supérieur à la croissance du PIB mondial (ce dernier évoluant pour sa part entre 4 et 5 %), observent les gérants. En termes d’innovation, les dépenses de R&D des grands acteurs du secteur représentent plus de 20 % du chiffre d’affaires ».

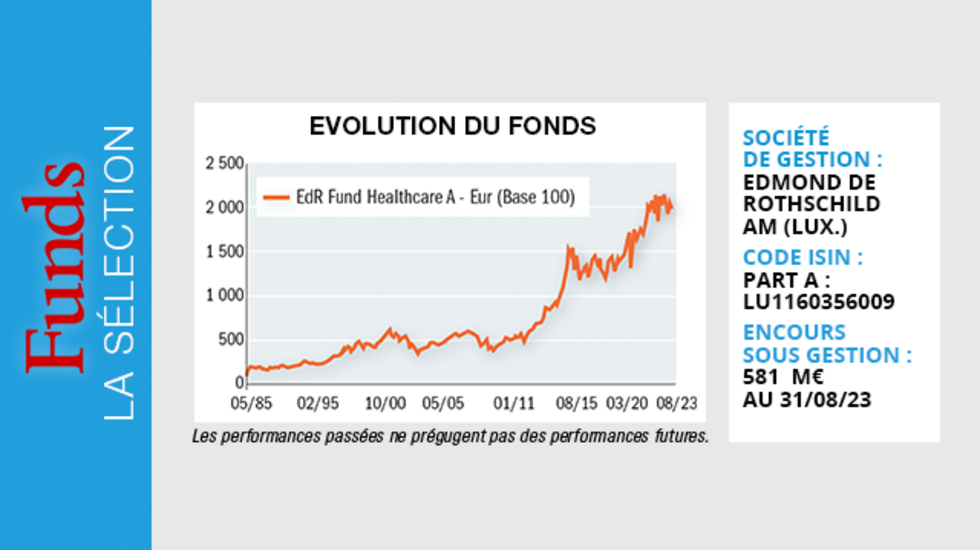

Le fonds bénéficie d’un historique de performance très long puisque le groupe Edmond de Rothschild a été une des toutes premières sociétés de gestion en Europe à lancer une stratégie Global Healthcare, dès 1985.

Il est géré par une équipe expérimentée – Adeline Salat-Baroux est la gérante principale depuis 2009 –, qui a été renforcée en 2019 et en 2021 avec le recrutement de Sébastien Malafosse et Bartlomiej Szabat-Iriaka, tous deux docteurs en pharmacie.

Le processus de gestion

Le fonds investit, à l’échelle mondiale, dans tout l’écosystème de la santé. Ce dernier regroupe plus de 20 sous-segments dans les produits pharmaceutiques (bio-pharma, génériques), les équipements médicaux (appareils médicaux, fournitures médicales, équipement et robotique), les prestataires et services (assurance, hôpitaux, pharmacies) et les technologies de la santé (santé numérique, télémédecine).

Edmond de Rothschild Fund Healthcare est un fonds de conviction, qui investit sur le long terme autour d’une structure concentrée afin de rester très proche des dossiers dans lesquels il est investi.

Le fonds étant labellisé ISR depuis 2020, l’univers d’investissement est dans un premier temps filtré selon des critères ESG (exclusion des sociétés faisant l’objet de controverses sévères et sérieuses et élimination de 20 % des entreprises les moins bien notées sur des critères ESG). Les gérants privilégient également dans leur sélection deux thématiques de croissance durable comme l’accès aux soins et l’innovation thérapeutique afin d’adresser des besoins médicaux non satisfaits.

L’analyse fondamentale des entreprises, très exhaustive, revêt plusieurs dimensions : scientifique, financière et extra-financière.

L’innovation thérapeutique et/ou technologique est le point de départ de la sélection de valeurs, l’équipe cherchant à identifier les produits et services qui feront la différence pour les patients et pour les prescripteurs, avec les conséquences que cela implique en termes d’accès au marché, de fixation du prix de vente ou encore de niveau de remboursement. Pour ce volet scientifique de l’analyse, les gérants suivent les grands congrès et s’appuient sur des publications médicales ainsi que sur des avis tiers d’experts.

L’équipe de gestion a développé ses propres modèles, très détaillés, pour estimer de manière concrète le potentiel d’un produit : évaluation du taux de pénétration et de la part de marché future, projections relatives au chiffre d’affaires et aux bénéfices potentiels, etc.

Une grande attention est portée à la qualité des équipes dirigeantes – avec lesquelles les gérants sont en contact régulier – et à leur capacité d’exécution, ainsi qu’au suivi de l’environnement réglementaire.

Par ailleurs, l’approche est très disciplinée en termes de valorisation. « Nous ne surpayons jamais un titre, même si la société présente de très belles perspectives de croissance », martèlent les gérants.

Bien que concentré autour d’une quarantaine de valeurs, le portefeuille est bien diversifié entre sous-secteurs et zones géographiques et il est équilibré entre les titres apportant visibilité et rendement et ceux au profil innovation et croissance plus marqué. Un positionnement cohérent avec l’objectif de préservation du patrimoine affiché par le fonds, avec une gestion rigoureuse du risque.

La société de gestion

Edmond de Rothschild Asset Management est un acteur européen de la gestion d’actifs qui s’illustre par son approche d’investissement fondée sur des convictions fortes. Il s’appuie sur des segments d’expertise reconnus, comme la gestion actions, le fixed income, l’allocation d’actifs, l’overlay ou les actifs réels. Edmond de Rothschild Asset Management totalise 84 milliards d’euros d’encours sous gestion au 31 décembre 2022 et près de 700 collaborateurs, dont plus de 350 professionnels de l’investissement.

Les convictions de l’équipe de gestion

Adeline Salat-Baroux, qui a plus de 27 années d’expérience, est la gérante principale du fonds depuis 2009. Elle a commencé sa carrière chez BNP Paribas Asset Management en tant qu’ingénieur informatique, avant de devenir gérante de portefeuilles de taux puis actions internationales et a ensuite rejoint Edmond de Rothschild en 2007. Elle est titulaire de la certification SFAF.

Sébastien Malafosse a rejoint la société de gestion en 2021 au poste de co-gérant du fonds. Précédemment, il a notamment été analyste sell-side couvrant les valeurs pharmaceutiques, medtech et biotech pour plusieurs entités. Il est diplômé de l’ESSEC Business School après avoir suivi des études de pharmacie.

Bartlomiej Szabat-Iriaka a rejoint Edmond de Rothschild en 2019 en tant qu’analyste santé mondial. Il a entamé sa carrière en tant qu’analyste en fusions et acquisitions dans le domaine de la santé chez Laborizon. Il est titulaire d’un doctorat en pharmacie de l’Université de Lyon et d’un MSc en gestion de l’EM Lyon.

Le fonds affiche une performance relativement régulière depuis sa création. Comment l’expliquer ?

Depuis l’arrivée de la gérante en 2009, la part A€ affiche une performance annualisée de 11,2 % (entre le 31 août 2009 et le 31 août 2023). Même en 2022, une année au cours de laquelle les grands indices actions ont fortement corrigé, le repli a été limité à 1,9 %.

Ceci s’explique par les caractéristiques du secteur de la santé qui offre une croissance visible et structurelle sur le long terme grâce à l’innovation et à l’augmentation généralisée des dépenses de santé (y compris dans les pays émergents), tout en étant défensif. De fait, les besoins dans le domaine de la santé existent indépendamment des cycles économiques, et les entreprises du secteur sont globalement saines (elles dégagent d’importants free cash flows, retournés aux actionnaires sous forme de dividendes ou de rachats d’actions ou utilisés pour financer la croissance externe).

La performance du fonds est également le résultat de notre approche de gestion, les investissements étant équilibrés entre les grands acteurs du secteur, des piliers relativement défensifs, et des entreprises au profil croissance et innovation plus marqué. L’allocation équilibrée entre les différents sous-secteurs d’activité dont les performances boursières ont été très hétérogènes au cours des dernières années permet de réduire la volatilité et de stabiliser les performances du fonds dans le temps.

Comment le secteur est-il actuellement valorisé ?

Compte tenu de son caractère défensif et de sa croissance structurelle sur le long terme, le secteur a historiquement bénéficié d’une prime par rapport au marché. Or cette prime s’est considérablement réduite puisque le PER du MSCI ACWI Healthcare Index ressortait à fin août à 18,3 fois, contre 16,9 fois pour le MSCI ACWI Index, soit 8 % de prime. Le secteur connaît actuellement une phase de consolidation après avoir été très résilient en 2022 ; la contre-performance du secteur en 2023 par rapport à d’autres secteurs comme la technologie devrait fournir un point d’entrée intéressant. Il faut toutefois construire l’allocation en faisant preuve d’une grande vigilance et d’une grande discipline en matière de valorisations. On observe en effet une dichotomie entre, d’un côté, les grands acteurs de la bio-pharma, qui souffrent d’une décote importante et, de l’autre, les medtechs, les biotechs ou encore la santé digitale, qui bénéficient de primes de valorisation encore élevées.

Dans quels domaines identifiez-vous actuellement des opportunités d’investissement ?

Nous sommes largement exposés au segment de l’oncologie avec notamment AstraZeneca, une forte conviction pour profiter des avancées thérapeutiques concernant le cancer, avec l’arrivée de nouveaux traitements ciblés. Nous sommes également positionnés sur l’obésité, un marché naissant dont le potentiel est estimé à plus de 40 milliards de dollars à l’horizon 2030. Nous sommes actionnaires de l’Américain Eli Lilly et du groupe danois Novo Nordisk, dont les produits pour lutter contre l’obésité sont déjà approuvés.

On observe également des avancées notables concernant la maladie d’Alzheimer. Nous sommes investis sur Biogen, qui a mis au point un traitement permettant de limiter le déclin cognitif des patients. Toujours dans ce domaine, nous nous intéressons à des sociétés d’imagerie médicale et de diagnostic comme Siemens Healthineers, dans la mesure où les scanners vont de plus en plus être utilisés pour diagnostiquer la maladie de manière précoce, ou RadNet, qui propose des services de radiologie basés sur l’intelligence artificielle pour aider à poser un diagnostic préliminaire.

De manière générale, le diagnostic nous semble être un thème très prometteur.

PROPRIÉTÉS DU FONDS

- Code ISIN : Part A - LU1160356009

- Forme juridique : SICAV Edmond de Rothschild de droit luxembourgeois

- Société de gestion : Edmond de Rothschild Asset Management (Luxembourg)

- Gérants : Adeline Salat-Baroux & Sébastien Malafosse

- Indicateur de référence : MSCI AC World Healthcare NR

- Date de lancement : 30/04/1985

- Encours sous gestion : 581 M EUR

Investisseurs

- Profil investisseur : Part A-EUR : Investisseurs particuliers

- Durée de placement recommandée : > 5 ans

Performance au 31/08/2023

Objectif de performance : L’objectif du compartiment consiste à surperformer son indice de référence en investissant dans des sociétés opérant dans le secteur de la santé et répondant aux critères environnementaux, sociaux et de gouvernance (ESG).

Performance cumulée :

- Sur un an : 0,08 %

- Sur trois ans : 23,36 %

- Sur cinq ans : 41,71 %

- Sur dix ans : 138,44 %

- Depuis la création du fonds : 1921,21 %

Règlement SFDR

Article 8

Frais

- Frais de gestion courants : Max. 1,70 %

- Frais de souscription : Max. 3 %

- Commission de surperformance : 15 % de la surperformance vs le MSCI AC World Healthcare NR

- Frais de rachat : néant

Risques

- 4 sur une échelle de 1 à 7

- (échelle de risque selon DIC PRIIPS –Document d’information clé)

- Risque de perte en capital

- Risque lié aux actions

- Risque de taux d’intérêt

- Risque lié aux marchés émergents