Ellipsis Global Convertible Fund

Pourquoi investir dans ce fonds ?

Capitalisant sur la qualité du process* de son fonds de convictions européennes lancé en 2010, Ellipsis European Convertible Fund (noté 4 étoiles Morningstar**), Ellipsis AM a lancé en 2019 Ellipsis Global Convertible Fund, avec la même stratégie mais cette fois-ci exposée au gisement mondial des convertibles.

L’approche de gestion des deux fonds est identique, la création de valeur reposant sur la sélection de titres à partir d’une analyse à 360° des sociétés, sur la base de critères financiers et extra-financiers. Ils sont gérés par l’équipe de gestion convertibles composée de quatre gérants-analystes expérimentés et spécialisés sur cette classe d’actifs. Les décisions d’investissement sont prises collectivement, à l’unanimité, dans l’idée que les risques sont mesurés et assumés par tous les membres de l’équipe.

Seule différence : Ellipsis Global Convertible Fund permet de s’exposer à un univers plus large, ce qui offre une plus grande diversité pour investir, à la fois en termes de taille d’entreprises, de qualité de crédit mais aussi de secteurs d’activité.

Le processus de gestion

Ellipsis Global Convertible Fund permet d’accéder à l’univers des obligations convertibles à l’échelle mondiale, quel que soit leur profil (high yield, obligataire, mixte, action). Il s’agit d’un fonds de convictions géré de manière active.

L’équipe de gestion intègre aussi dans ses décisions d’investissement des critères environnementaux, sociaux et de gouvernance (ESG). Dans le cadre du règlement européen (UE) 2019/2088 dit Sustainable Finance Disclosure (SFDR), le fonds appartient à la catégorie des produits «faisant la promotion de caractéristiques environnementales et/ou sociales (article 8)».

La sélection des obligations convertibles s’appuie dans un premier temps sur un filtre crédit, à la fois sur des éléments financiers (niveau de levier d’endettement) et extra-financiers : gouvernance de l’entreprise (intégrité du management, pratiques comptables et fiscales), risques de réputation et réglementaires. « Nous ne faisons aucun compromis sur la qualité de crédit, car notre priorité est d’éviter les émetteurs qui pourraient être sanctionnés par le marché à court et moyen termes pour leur risque de défaut », insistent les gérants. Dans la mesure où la composition du fonds reflète des convictions marquées, l’analyse des sociétés est au cœur du processus de gestion. Les ressources en la matière sont nombreuses : deux gérants analystes convertibles et une analyste totalement dédiée à l’analyse des émetteurs et des sous-jacents action ; l’équipe s’appuie sur la recherche d’une dizaine d’établissements parmi les plus réputés, ainsi que sur la base de données Sustainalytics pour ce qui concerne l’analyse extra-financière ; enfin, afin de bien comprendre les écosystèmes en mutation, elle consulte aussi des experts travaillant directement au sein de ces industries.

Le calibrage des positions occupe une place primordiale dans la construction du portefeuille final. Ainsi, sur deux valeurs sélectionnées, si le degré de conviction peut être identique, la pondération dans le portefeuille peut être deux ou trois fois moindre en fonction du risque objectif (risque de crédit, de liquidité ou de cyclicité, par exemple).

L’approche de gestion active permet de profiter pleinement de l’asymétrie de la classe d’actifs. « Le marché primaire étant très actif, nous n’hésitons pas à prendre des profits puis à nous repositionner sur de nouvelles obligations convertibles au profil asymétrique, ce qui permet d’abaisser le niveau de risque du portefeuille », précisent les gérants.

La société de gestion

Avec 2,6 milliards d’euros d’actifs sous gestion (au 31/03/2022), Ellipsis AM est reconnue sur les obligations convertibles européennes et globales. Avec 19 ans d’historique de gestion sur cette classe d’actifs, elle est spécialisée sur des gestions de niche à valeur ajoutée. Elle a ainsi développé des expertises de gestion spécialisées dans le crédit, la volatilité et les dérivés listés. Elle propose notamment des services de gestion dédiés, en particulier des mandats optionnels d’overlay en couverture de portefeuilles actions ou des mandats et fonds dédiés en convertibles. Signataire des UN PRI, l’intégration ESG fait partie du process des fonds de convictions convertibles et crédit, tous classés « article 8 » selon la réglementation SFDR.

* Le fonds s’est classé dans le premier quartile, aussi bien dans les phases de marché haussières que baissières.

** Overall rating au 31/03/2022 – Catégorie Morningstar : Convertible Bond – Europe – part I EUR).

Les convictions de l’équipe de gestion

L’équipe de gestion convertibles est composé de 4 gérants-analystes.

Sébastien Caron (centre gauche) est co-responsable du pôle convertibles & crédit depuis 2021 et gérant-analyste convertibles chez Ellipsis AM depuis 2014. Il s’est spécialisé pendant huit ans dans les obligations convertibles, chez Schelcher-Prince Finance puis chez Exane Derivatives. Il a par la suite développé et dirigé pendant huit ans l’activité dérivés actions et crédit d’Exane avant de rejoindre Ellipsis AM.

Nicolas Schrameck (au premier plan) est co-responsable du pôle convertibles & crédit depuis 2021 et gérant-analyste convertibles chez Ellipsis AM depuis 2017. Il a commencé en 2008 au sein de la gestion convertibles de JP Morgan AM. Il a ensuite passé six ans chez EdRAM à gérer des fonds convertibles globaux. En 2015, il rejoint Aviva Investors en tant que co-gérant de leur fonds convertibles monde.

Pénélope Dugas a rejoint Ellipsis AM en 2019 en tant qu’analyste au sein de l’équipe convertibles. Auparavant, elle était analyste sell-side chez J.P. Morgan pour les secteurs européens de l’alimentation au détail et des loisirs.

Cyril Batkin, (à droite) CFA, a rejoint Ellipsis AM en 2021. Responsable du trading, il suit l’analyse des profils techniques et clauses contractuelles, des valorisations et des flux. Avec 15 ans d’expérience, il a travaillé auparavant chez Natixis, Mitsubishi UFJ Securities et Candriam.

Comment positionner les obligations convertibles dans une allocation d’actifs dans le contexte actuel ?

Premier point lié à l’inflation et aux taux, la classe d’actifs réagit bien en période de remontée de taux. Sur les vingt dernières années, il y a eu 10 hausses de taux : les convertibles sont en hausse 9 fois sur ces 10 occurrences et la hausse est en moyenne de 5 %. La raison, c’est que la sensibilité actions l’emporte sur la sensibilité taux qui est très faible sur les convertibles (3 fois inférieure aux indices obligataires investment grade).

Second point, certaines économies – et leur croissance – pourraient être durablement en difficulté. Dans ce contexte, les valeurs les plus sensibles au cycle risquent de souffrir, et, à l’inverse, celles qui peuvent bénéficier d’une croissance moins sensible au cycle mieux s’en sortir. Or, les convertibles sont bien exposées sur ces dernières, notamment celles s’inscrivant dans un changement de mode de consommation ou une rupture technologique. Par ailleurs, de nombreux émetteurs liés à la réouverture (compagnies aériennes, tourisme…) sont présents dans le gisement et ont un avantage marqué par rapport aux valeurs cycliques. Enfin, autre type de cycliques que nous privilégions et également bien représentées, les valeurs qui bénéficient d’un pricing power important (par exemple les semi-conducteurs utilisés pour la reconnaissance faciale, la voiture électrique et autonome). En résumé, les convertibles présentent aujourd’hui un bon positionnement technique dans un environnement de hausse de taux et une exposition sectorielle adaptée au contexte macro-économique à moyen et long terme, tant sur les valeurs de croissance que sur les valeurs cycliques.

Quelle place réservez-vous aux entreprises exposées aux thématiques de « disruption » dans vos portefeuilles ?

Rappelons que pour qu’une « disruption » ou rupture ait lieu, elle doit représenter un progrès technologique important, ou répondre à une nouvelle demande et son prix doit permettre une adoption de masse, ou encore disposer d’un soutien réglementaire significatif. Il s’agit notamment de sociétés exposées à la digitalisation et aux changements des habitudes de consommation : par exemple le cloud, l’e-commerce, la livraison à domicile, les réseaux sociaux ou la voiture électrique. Ces entreprises de disruption ont souvent recours aux obligations convertibles comme instrument de financement de leur développement, ce qui constitue selon nous un attrait marqué de la classe d’actifs. En effet, dans de nombreux cas, l’obligation sera convertie en action une fois la rupture engagée : la société aura connu une adoption de masse des produits ou des services proposés pendant la durée de vie du convertible, et son prix le reflétera. Ce type d’émetteurs est donc clé pour la performance à long terme des actions comme des convertibles : sur vingt-huit ans (maximum de l’historique disponible sur les indices Refinitiv Global Convertible), il génère plus de la moitié de la performance.

Quels sont les impacts des rotations de style de gestion actions pour la classe d’actifs ?

La rotation « croissance vers value » (ce qu’on a vécu notamment au 1er trimestre) a eu un impact négatif puisque ces valeurs sont naturellement mieux représentées sur les convertibles. Cette exposition aux valeurs de croissance présente aujourd’hui une double opportunité : leur valorisation est redevenue très attractive à la suite de la rotation et le contexte global macro-économique et géopolitique devrait leur être plus favorable.

PROPRIÉTÉS DU FONDS

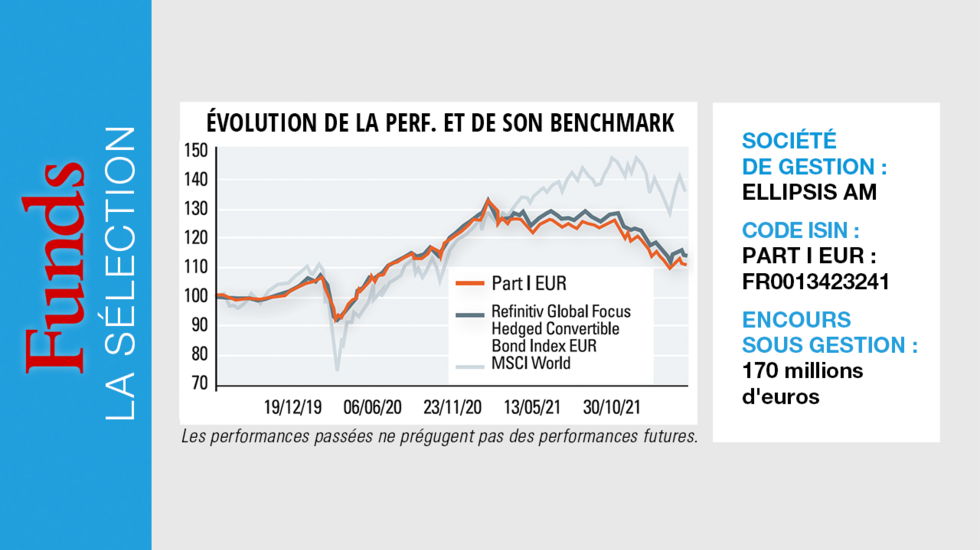

Code ISIN : part I EUR - FR0013423241

Forme juridique : FCP

Société de gestion : Ellipsis AM

Indicateur de référence : Refinitiv Global Focus Hedged Convertible Bond Index EUR (code Bloomberg : UCBIFX14)

Durée de placement recommandée : 5 ans

Date de lancement : 2 juillet 2019

Encours sous gestion : 170 Me

Gérants du fonds :

• Sébastien Caron, co-responsable du pôle convertibles & crédit, dix-sept ans d’expérience en gestion convertibles

• Nicolas Schrameck, co-responsable du pôle convertibles & crédit, quatorze ans d’expérience en gestion convertibles

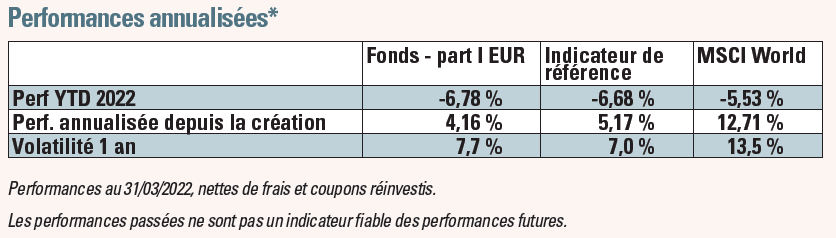

Performance

Objectif de performance sur la période d’investissement recommandée (5 ans) : réaliser une performance supérieure à celle de l’indicateur de référence au moyen d’une gestion active directionnelle sur les obligations convertibles internationales.

Frais

Frais de gestion (part I EUR) : max 0,80 % pour 1 M d’euros minimum

Commissions de surperformance : 15 % de la surperformance annuelle nette vs celle de l’indicateur de référence, une fois les sous-performances des 5 dernières années toutes compensées.

Risques

4 sur une échelle de 1 à 7 (échelle de risque selon DICI – Document d’information clé pour l’investisseur)

Risque de perte en capital

Risque lié à l’investissement dans des obligations convertibles

Risque de crédit

Risque lié à la faible liquidité de certains titres

Risque lié aux instruments financiers à terme

Risque de contrepartie

Source : Overall rating au 31/03/2022 – Catégorie Morningstar :

Convertible Bond – Europe – part I EUR).

Pour en savoir plus : www.ellipsis-am.com/fonds/ellipsis-global-convertible-fund