Actions

Fidelity Funds - Global Dividend Fund

Dans le contexte actuel de croissance atone et de marchés volatils, les investisseurs cherchent une alternative aux sources de revenu traditionnelles que ne peuvent plus leur apporter les actifs monétaires et les emprunts d’Etat en raison de taux historiquement bas.

Pourquoi investir sur ce fonds ?

Aux rangs des alternatives figurent les fonds actions dits «à dividendes», qui offrent non seulement un rendement attractif par rapport aux obligations et aux liquidités, mais aussi une protection relative contre la volatilité des marchés et contre l’inflation. Dans un environnement économique et politique empreint d’incertitudes, les dividendes devraient mieux se maintenir que les bénéfices, car la plupart des entreprises habituées à verser des dividendes aux actionnaires ont l’intention de conserver cette politique de distribution.

Dans le cas contraire, elles risquent d’émettre un signal négatif au marché quant à leur santé financière, ce qu’elles souhaitent naturellement éviter, sauf en cas de nécessité absolue. Par ailleurs, les investisseurs tendent à privilégier la relative sécurité des entreprises à dividendes en période de forte volatilité, ce qui leur permet de mieux traverser des contextes incertains. L’impact de l’inflation sur les performances tient également un rôle important dans les décisions des investisseurs. Les entreprises dotées d’un bon pouvoir de fixation des prix pourront vraisemblablement accroître leurs dividendes plus vite que n’augmente l’inflation, offrant ainsi aux investisseurs un rendement réel positif. D’ailleurs, sur le long terme, les entreprises qui parviennent à accroître régulièrement leur dividende ont tendance à surperformer. Ainsi, au cours de ces vingt dernières années, les dividendes réinvestis ont représenté près de la moitié de la performance totale de l’indice MSCI All Countries World en euro.

Le gérant du fonds FF Global Dividend Fund, Daniel Roberts, investit dans près de 50 valeurs qui offrent une croissance durable du dividende ; typiquement des sociétés au bilan solide, aux valorisations favorables ou, idéalement, réunissant ces deux facteurs. Fait important à souligner, Daniel Roberts privilégie les entreprises qui conjuguent appréciation du capital et croissance des revenus. Il n’investit pas dans une valeur au seul motif qu’elle affiche un dividende élevé si cela équivaut à augmenter le risque de perte en capital. En gérant le rendement au niveau du portefeuille, il cherche un équilibre entre les valeurs au rendement actuellement élevé et celles qui disposent d’un potentiel de forte croissance du dividende. De cette approche naît un portefeuille qui cherche à atteindre les objectifs suivants : un rendement d’environ 25 % supérieur à celui de l’indice MSCI All Countries World, une croissance du revenu égale ou supérieure à l’inflation et une volatilité réduite, assortie d’une solide performance totale à long terme.

Le processus d’investissement du fonds

Le fonds est géré selon une approche de sélection de valeurs : Daniel Roberts investit dans les entreprises en fonction de leurs propres atouts, et pas simplement parce qu’elles sont intégrées à son indicateur de comparaison ou qu’elles y occupent une place importante. Ce parti pris peut le conduire à sous-pondérer ou à surpondérer d’importants segments du marché. Les positions individuelles minimales sont d’environ 1 %, un niveau suffisamment significatif pour traduire le degré de conviction du gérant. Les positions individuelles maximales sont habituellement de 4 %, afin d’éviter une exposition excessive au risque individuel.

En outre, Fidelity fait intervenir son équipe de gestion des risques de portefeuille pour identifier les corrélations ou les expositions factorielles involontaires et indésirables. Le portefeuille investit le plus souvent dans des grandes capitalisations liquides, et la période de détention des positions est d’environ trois ans. Grâce à un faible taux de rotation des valeurs en portefeuille, les frais de transaction sont maintenus à un niveau minimum.

La société de gestion

Fidelity Worldwide Investment propose des produits et des solutions d’investissement à destination d’établissements financiers, de particuliers et d’investisseurs institutionnels en Europe et en Asie depuis 1969.

Avec 215,7 milliards d’euros d’actifs sous gestion et plus de 300 gérants et analystes à fin septembre 2014, la société de gestion se positionne parmi les leaders de cette industrie dans le monde.

Présente en France depuis 1994, Fidelity a fait le choix de s’implanter à travers une société de gestion locale. Composée de quatre gérants, cette structure gère des fonds d’allocation d’actifs, d’actions françaises et européennes. Elle est également en charge de la gestion des actions nordiques pour l’ensemble du groupe. Les équipes commerciales sont en mesure de proposer en France des solutions d’investissement et disposent d’une gamme complète de plus de 180 OPCVM gérés par le groupe, dont 11 sont éligibles au PEA.

Le gérant

Fidelity Funds Global Dividend Fund est géré par Daniel Roberts. Celui-ci possède plus de dix ans d’expérience dans l’investissement et travaille pour Fidelity depuis novembre 2011.

Avant cela, Daniel Roberts a occupé le poste de gérant pour Gartmore, où il était responsable du fonds UK Equity Income avant l’acquisition et la restructuration du groupe par Henderson. Précédemment, il a géré pendant six ans des portefeuilles britanniques d’actions à revenu pour Aviva Investors, notamment le fonds Aviva Investors UK Equity Income.

Les convictions du gérant, Daniel Roberts

Pour nous, un aristocrate des dividendes est une entreprise dont les dividendes ont augmenté tous les ans sur la décennie passée. Il existe environ 150 sociétés de ce type au sein de l’univers des 2 500 valeurs composant l’indice MSCI AC World. D’autres marchés d’actions à dividendes élevés font l’objet d’une concentration marquée des rendements : huit valeurs du FTSE 100 comptent à elles seules pour 50 % de tous les dividendes. Dans Fidelity Funds Global Dividend Fund, ce sont 18 valeurs, soit l’assurance d’un flux de rendement plus varié. J’adopte pour cela une approche dénuée de toute contrainte, indicielle ou sectorielle, voire géographique. Enfin, ces aristocrates ont surperformé l’ensemble du marché tout en affichant une volatilité moindre. Toutefois, les performances passées des aristocrates des dividendes ne garantissent pas qu’ils soient les aristocrates de demain. Mon rôle consiste donc à identifier ceux qui se distingueront à l’avenir.

Les bénéfices des entreprises américaines après impôts n’ont jamais été aussi élevés. En pourcentage du PIB, ils sont nettement supérieurs à la moyenne sur cinquante ans et semblent progresser. Pourtant le marché s’inquiète, car les bénéfices dans leur ensemble paraissent encore fragiles. En fait, les entreprises américaines bénéficient de trois facteurs positifs. Pour commencer, les taux d’intérêt ont baissé, c’est-à-dire que le coût d’emprunt n’a jamais été aussi faible depuis de longues années. Ensuite, même si, contrairement à de nombreux autres pays, les Etats-Unis n’abaissent pas le taux d’imposition des sociétés, celles-ci sont nombreuses à profiter de niches fiscales. Enfin, l’emploi en pourcentage du PIB suit une tendance baissière depuis quinze ans, en raison d’une absence de croissance des salaires dans les économies développées et de l’externalisation du travail vers des pays à plus faible coût. Je pense toutefois que ces trois facteurs positifs ont en grande partie fait leur temps.

Pour contourner ces problématiques, je me concentre sur les entreprises pouvant enregistrer des bénéfices durables année après année. Je les identifie grâce à une recherche approfondie et en communiquant continuellement avec l’équipe dirigeante des entreprises, ce qui permet de comprendre leurs avantages concurrentiels. Compte tenu de l’essoufflement de la hausse des multiples et de la difficile croissance des bénéfices, il faut que la composante dividende soutienne les performances totales. De plus, en cas de baisse manifeste des valorisations sur l’ensemble du marché, une discipline stricte telle que celle que j’adopte se révèle une excellente stratégie.

La promesse de rendements élevés peut être trompeuse pour les investisseurs. Elle peut être un signal d’entreprises en difficulté, comme cela a été le cas pour les secteurs de la finance et des télécommunications ces dernières années. Lorsqu’un rendement estimé atteint 6 à 8 %, le risque qu’il ne se réalise pas complètement est plus grand. Par conséquent, lorsque nous nous penchons sur les actions offrant des dividendes autour de 5 à 7 %, nous étudions en détail la pérennité des dividendes et le risque de révision à la baisse.

Propriétés du fonds

- Code ISIN : LU0772969993 (Part A de capitalisation en USD)

- Forme juridique : compartiment de Fidelity Funds, sicav de droit luxembourgeois

- Société de gestion : Fidelity Worldwide Investment

- Gérant : Daniel Roberts

- Indicateur de référence : MSCI All Countries World Index

- Date de lancement : 4 mai 2012

Investisseurs

Profil investisseur : tout souscripteur

Durée de placement recommandée : minimum 5 ans

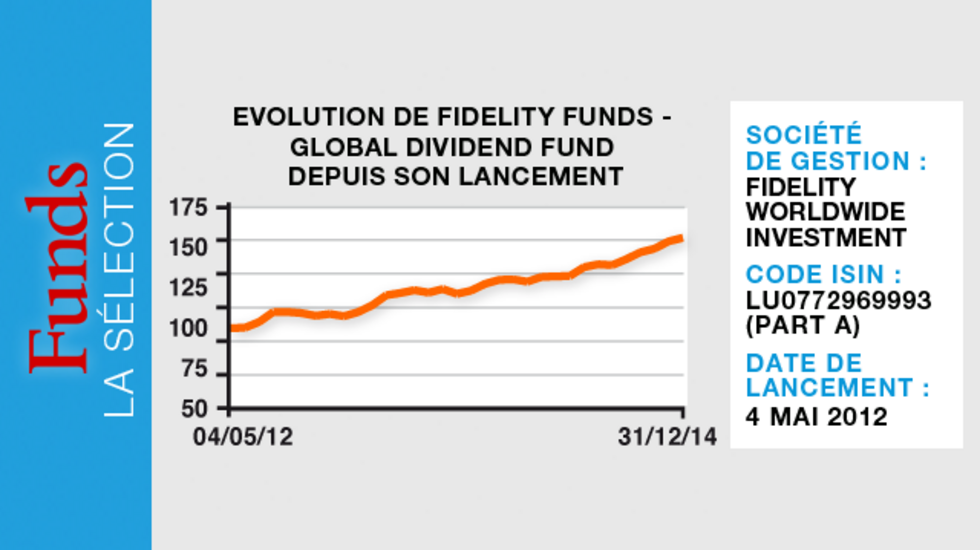

Performances

- Sur 1 an, performance cumulée du fonds : + 19,3 %

- Sur 1 an, performance cumulée de l'indicateur de référence : + 18,6 %

- Depuis le lancement, performance cumulée du fonds : + 54,3 %

- Depuis le lancement, performance cumulée de l'indicateur de référence : + 48,6 %

- Volatilité annualisée du fonds depuis le lancement : 11,9 %

- Volatilité annualisée de l'indicateur de référence depuis le lancement du fonds : 12,4 %

Frais

- Frais courants : 1,86 % (au 30 avril 2013)

- Frais de souscription max : 5,25 %

- Commission de surperformance : 0 %

- Frais de rachat : 0 %

Risques

- Risque de perte en capital : oui

- Risque de change : oui

- Risque de matières premières : oui

- Risque actions : oui

- Risque de taux : non

- Risque de crédit : non