Obligations convertibles

LBPAM ISR Convertibles Monde I

Pourquoi investir dans ce fonds ?

Avec LBPAM ISR Convertibles Monde, lancé en 2021, La Banque Postale Asset Management (LBPAM) a étendu son expertise sur les obligations convertibles (1,5 milliard d’euros sous gestion au 31 mars 2023), initialement centrée sur l’Europe. Ce fonds global, qui offre un accès à l’intégralité des possibilités d’investissement offertes par la classe d’actifs, permet de chercher à tirer profit des opportunités propres à chaque zone géographique et à leurs différents cycles de marché. Il présente un profil rendement/risque défensif. « Dans la mesure où cet univers d’investissement global est par nature plus risqué du point de vue de la qualité de crédit des émetteurs, nous faisons preuve d’une très grande rigueur sur ce point dans le cadre de notre sélection, quelle que soit la notation de l’émetteur », insiste Brice Périn, co-directeur multi-actifs et performance absolue de LBPAM.

LBPAM ISR Convertibles Monde est un fonds de convictions géré par une équipe de trois gérants-analystes seniors, Brice Périn, Christine Delagrave et Philippe Garnier, selon un processus de gestion discipliné, robuste et agile, qui intègre une dimension ISR correspondant aux convictions profondes de LBPAM en matière de finance durable.

Le processus de gestion

L’univers d’investissement est dans un premier temps filtré selon des exigences de liquidité concernant l’obligation convertible en elle-même et l’action sous-jacente (taille de l’émission, capacité à échanger des volumes importants sur le marché secondaire, capitalisation boursière du sous-jacent, etc.).

Deuxième étape : l’application de filtres ESG, consistant en des exclusions sectorielles et normatives et en lien avec l’existence de controverses.

Vient ensuite l’analyse fondamentale des émetteurs selon trois axes : la qualité de crédit, le potentiel d’appréciation de l’action sous-jacente et les critères extrafinanciers. Ce dernier axe étant suivi par une équipe dédiée en suivant la méthodologie propriétaire GREaT (Gouvernance, Ressources, Transition Energétique et Territoires). Pour mener à bien ces analyses exhaustives, l’équipe de gestion s’appuie sur deux analystes quantitatifs dédiés aux obligations convertibles, dotés d’outils propriétaires d’aide à la décision, ainsi que sur les analystes crédit, actions et ISR de la société de gestion. « Le crédit est le pivot central de cette analyse, rappelle Brice Périn. Ce biais crédit défensif est en effet indispensable pour offrir une résistance à la baisse en cas de fort décrochage des sous-jacents et bénéficier de la protection offerte par le plancher obligataire de l’obligation convertible ». Pour choisir les obligations convertibles qui présentent de leur point de vue le meilleur potentiel de performance, les gérants étudient également leurs caractéristiques techniques : étude des prospectus, des durations, etc.

Une fois la sélection opérée, l’équipe s’assure que les sensibilités globales du portefeuille – en termes sectoriels, géographiques, de biais – sont bien respectées et procède si nécessaire à des ajustements. Par ailleurs, la note ESG moyenne du portefeuille doit à tout moment être meilleure que celle de son univers de référence, amputé des 20 % les moins-disants en la matière.

La société de gestion

La Banque Postale Asset Management (LBPAM) est le gérant de conviction multispécialiste et acteur majeur de l’ISR en France, dont la mission est de permettre à chacun d’être acteur d’une finance durable. LBPAM gère 56 milliards d’euros d’actifs au 31 décembre 2022. Combinant connaissance fine du marché français et ambition d’un développement en Europe, LBPAM s’appuie sur quatre pôles d’investissement : actions par sa filiale Tocqueville Finance, multi-actifs et performance absolue, stratégies quantitatives et actifs réels et privés. A ses clients investisseurs institutionnels, assureurs, mutuelles, grandes entreprises et distributeurs externes, LBPAM propose une offre en fonds ouverts proche de 100 % labellisés ISR, fonds dédiés et mandats. LBPAM bénéficie d’un écosystème actionnarial et partenarial solide et riche de deux univers : la banque (La Banque Postale) et l’assurance (Aegon Asset Management).

Les convictions de l’équipe de gestion

Le fonds est géré par Brice Périn, Christine Delagrave et Philippe Garnier (de gauche à droite). Titulaire d’un diplôme d’ingénieur en statistiques et finance de l’ENSAE, Brice Périn bénéficie de 23 ans d’expérience dans la gestion des obligations convertibles. Il a rejoint LBPAM en 2017 en tant que co-directeur multi-actifs et performance absolue. Diplômée du DESS Finance de l’Université Paris II – Assas, Christine Delagrave a 33 ans d’expérience professionnelle, dont 29 ans dans la gestion d’obligations convertibles. Gérante-analyste convertibles, elle a été l’une des premières à développer l’expertise de LBPAM sur la classe d’actifs lors de son arrivée dans la société de gestion en 2008. Titulaire d’une double maîtrise en Gestion de Portefeuille et Administration Economie et Sociale obtenue à l’IAM Lyon III, Philippe Garnier compte 33 ans d’expérience. Il est gérant-analyste convertibles chez LBPAM depuis janvier 2023. Il connaît parfaitement la classe d’actifs pour avoir géré des fonds d’arbitrages en 2000, des fonds directionnels Europe depuis 2003 et un fonds Monde depuis 2016.

Quel est votre sentiment sur l’environnement de marché actuel ?

Nous restons négatifs sur les taux, car nous pensons qu’ils vont poursuivre leur progression, dans des proportions moindres qu’en 2022 toutefois. Nous sommes en revanche plus constructifs en ce qui concerne le crédit. Nous estimons en effet qu’un certain nombre d’éléments négatifs (spectre d’une récession, poursuite de la hausse des taux pour contrer l’inflation, etc.) commencent maintenant à être correctement valorisés par les marchés. Il fait donc sens de remettre du risque spécifique en faisant preuve d’une très grande sélectivité. La remontée des taux d’intérêt risque en effet d’engendrer des difficultés de refinancement pour un certain nombre d’émetteurs endettés. Nous ciblons les meilleures entreprises à la fois en termes de performances opérationnelles, de responsabilité sociétale et environnementale et de structure de bilan, et nous privilégions les sociétés leaders sur leurs marchés, qui détiennent un véritable pouvoir de tarification.

Vous êtes donc plutôt confiants sur les perspectives de la classe d’actifs…

Cette classe d’actifs hybrides permet à la fois de s’exposer à la dynamique des marchés actions, qui reste positive sur le moyen terme et sur le long terme, et de profiter d’un environnement plus porteur pour le crédit. De fait, si la hausse des taux et l’élargissement des spreads1 constituent une difficulté pour les émetteurs, c’est en revanche une bonne chose pour les investisseurs, qui bénéficient, selon nous, d’un plancher obligataire plus élevé.

Les obligations convertibles, qui ont retrouvé leur convexité2, ont toute leur place dans une allocation d’actifs, à la fois pour apporter de la rentabilité et de la diversification dans les portefeuilles. Une exposition diversifiée, renforcée par le dynamisme actuel du marché primaire, qui est animé par des émetteurs dotés d’un très bon profil. Ces derniers préfèrent se refinancer via des obligations convertibles, dont les coûts d’émissions sont actuellement moins élevés par rapport aux obligations traditionnelles.

Si le cadre général est favorable, nous restons malgré tout prudents à court terme. Nous n’excluons pas quelques secousses après la hausse des marchés au cours des dernières semaines, et des problématiques crédit pourraient apparaître sur des noms spécifiques.

1. Le spread mesure l’écart, exprimé en points de base, entre deux taux.

2. La convexité est une caractéristique propre à l’obligation convertible. Elle correspond à un comportement asymétrique de celle-ci en fonction de l’évolution du cours de l’action à laquelle elle est associée. Plus le cours de l’action progresse, plus la possibilité de la conversion de l’obligation en actions se concrétise : son comportement boursier se rapproche alors de celui d’une action. A l’inverse, lorsque le cours de l’action baisse, l’OC tend à se comporter davantage comme une obligation.

Ceci est une communication publicitaire. Veuillez vous référer au prospectus et au document d’informations clés du fonds LBPAM ISR Convertibles Monde avant de prendre toute décision finale d’investissement. Ce produit présente un risque de perte en capital.

PROPRIÉTÉS DU FONDS

Code ISIN : FR0014004IU7

Forme juridique : Fonds commun de placement

Société de gestion : La Banque Postale Asset Management

Gérant : Brice Perin, Christine Delagrave, Philippe Garnier

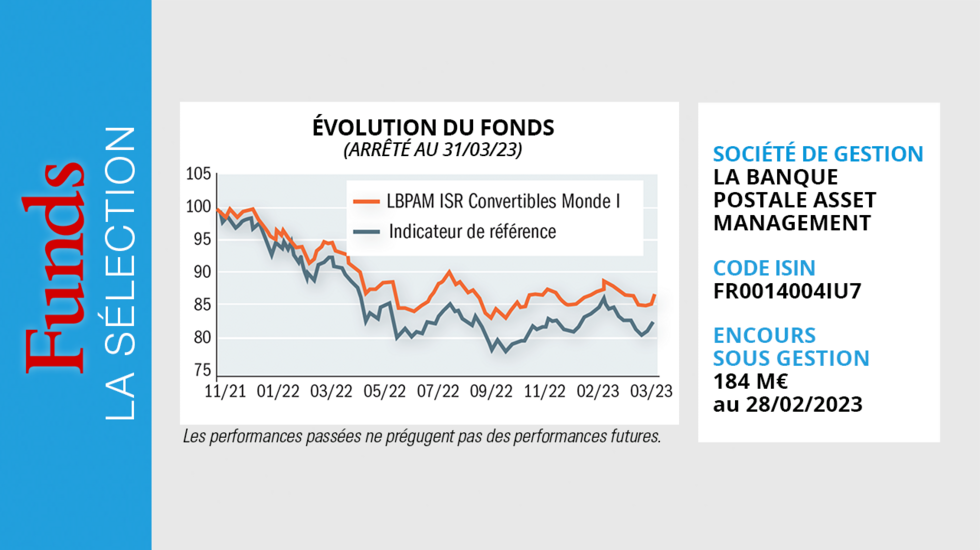

Indicateur de référence : Refinitiv Convertible Global Focus hedged Total Return Eur

Date de lancement : 18/11/2021

Encours sous gestion : 184 M€ au 28/02/2023

Investisseurs

Profil investisseur : tous souscripteurs, plus particulièrement les personnes morales

Durée de placement recommandée : 5 ans

Performance

Objectif de performance : chercher à offrir une performance nette de frais supérieure à celle des marchés d’obligations convertibles mondiaux sur la durée de placement recommandée de 5 ans par le biais d’investissements en obligations convertibles de toutes zones géographiques ; et mettre en œuvre une stratégie d’investissement socialement responsable.

Performance annualisée :

Sur un an : – 8,48 %

Sur trois ans : N/A

Sur cinq ans : N/A

Depuis la création du fonds : – 10,96 %

Règlement SFDR Article 8

Frais

Frais de gestion courants : 0,80 % TTC maximum

Frais de souscription : 1 000 000 €

Commission de surperformance : 20 % de la surperformance nettes de frais de gestion fixes.

Frais de rachat : Néant

Risques

3 sur une échelle de 1 à 7 (échelle de risque selon DIC PRIIPS – Document d’information clé)

Risque actions

Risque de taux

Risque de crédit

Risque de volatilité

Risque de gestion discrétionnaire

Risque lié aux investissements sur les marchés émergents

Risque de durabilité

Les performances passées ne présagent pas des performances futures. Elles ne sont pas constantes dans le temps.

Les calculs sont réalisés coupons nets réinvestis, nets de frais de gestion, sans déduction des droits d’entrée/sortie éventuels.