Actions

Moneta Multi Caps

Moneta Multi Caps (MMC) est un fonds de stock picking investi essentiellement en actions françaises. Présentant un positionnement original, mixant à la fois les petites, moyennes et grandes valeurs, ce fonds de conviction géré par Romain Burnand, se distingue également par son approche pragmatique et «contrariante».

Pourquoi investir dans ce fonds ?

«Nous nous méfions des entreprises dans l’air du temps, fait valoir Romain Burnand. Nous préférons sortir des sentiers battus pour dénicher des sociétés délaissées par les investisseurs, et donc faiblement valorisées, soit parce que leur cas est compliqué ou que leur secteur d’activité n’est pas à la mode.»

La stratégie d’investissement de MMC repose sur un processus de gestion rigoureux basé sur une recherche financière autonome, avec une grande importance accordée à la solidité du modèle économique, à la qualité des dirigeants ainsi qu’aux valorisations. «Notre travail permet de forger notre propre jugement en toute indépendance, poursuit Romain Burnand. Le portefeuille est alors structuré autour de “convictions”, pas seulement d’“idées”, sans style de gestion pré-établi, mais avec des positions sectorielles tranchées par rapport aux fonds concurrents. Nous sommes ainsi mieux armés pour agir quand les marchés financiers perdent leurs repères. Cette philosophie de gestion nous permet également de participer, à notre échelle, au bon fonctionnement des marchés.» A quoi s’ajoute une défense active des intérêts minoritaires de Moneta AM, matérialisée notamment par son adhésion à l’Association de défense des actionnaires minoritaires (Adam).

Le fonds MMC capitalise sur l’expérience de Romain Burnand, qui le gère depuis son lancement en 2006. Cofondateur de la société Moneta AM, Romain Burnand gère aussi depuis 2003 le fonds Moneta Micro Entreprises (MME), autre OPCVM phare spécialisé dans les petites valeurs et aujourd’hui fermé à la souscription en raison de son succès.

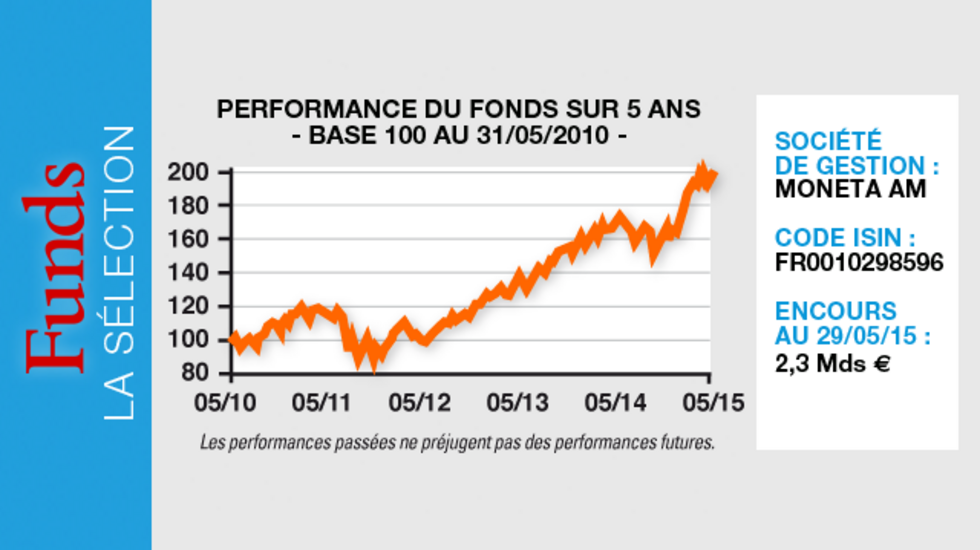

Autant de caractéristiques qui permettent à MMC d’afficher une croissance soutenue de ses encours, avec, à fin mai 2015 quelque 2,3 milliards d’euros d’actifs, soit l’un des plus gros fonds de sa catégorie, mais surtout un historique de performance probant. Depuis son lancement en 2006, le fonds s’est classé dans le premier quartile de la catégorie chaque année calendaire, à l’exception de 2011, où il a fait jeu égal avec la concurrence. A fin mai 2015, le fonds, classé «Gold» par Morningstar, progressait de 9,5 % par an en moyenne depuis 2006 soit beaucoup mieux que les + 3,6 % affichés par l’indice CAC All Tradable calculé dividendes réinvestis. Le positionnement multi-capitalisation ne nuit pas à la volatilité du fonds, puisque MMC est resté sur la durée moins volatile que les indices des grandes capitalisations françaises.

Le processus de gestion

La construction du portefeuille de MMC repose sur une sélection de titres bottom-up. Romain Burnand et son équipe filtrent l’univers d’investissement de manière qualitative en se focalisant sur les entreprises qu’ils considèrent comme bien gérées, transparentes et disposant d’un modèle économique solide (bonnes perspectives de croissance, faible endettement net). Pour s’assurer d’identifier des convictions contrariantes, la valorisation est aussi un élément essentiel de la sélection. Fort de sa longue expérience d’analyste, Romain Burnand a développé, avec l’aide de son équipe, des modèles de valorisation détaillés qui déterminent les points d’entrée et de sortie en portefeuille.

Le poids individuel de chaque titre dépend du risque, du potentiel de hausse, et bien sûr de la liquidité, sachant que la capitalisation minimale doit être supérieure à 100 millions d’euros. Le portefeuille final sera constitué d’environ 80 lignes, mais avec de fortes convictions puisque les 20 premières positions représentent en moyenne 60 % de l’actif. Même si la philosophie de gestion de MMC repose sur une stratégie d’investissement à long terme, les positions sont gérées de manière active afin d’optimiser le profil de risque/rentabilité du portefeuille.

La société de gestion

Créée en mars 2003, et dirigée par Romain Burnand et Patrice Courty, Moneta Asset Management est une société de gestion indépendante, intégralement détenue par ses dirigeants et salariés. Spécialiste des actions françaises et européennes, et composée d’une équipe de 15 collaborateurs, dont neuf gérants-analystes, Moneta AM gérait fin mai 2015 quelque 2,7 milliards d’euros, au travers de trois OPCVM : Moneta Multi Caps, Moneta Micro Entreprises et Moneta Long Short. La gestion de ces OPCVM repose sur une indépendance d’esprit ainsi que sur une politique d’investissement résolument orientée vers les intérêts des porteurs.

Les convictions du gérant, Romain Burnand

Le gérant : Codirigeant de Moneta AM, Romain Burnand possède une longue expérience des marchés financiers. Auditeur comptable et financier chez Ernst and Young en début de carrière, il a développé son savoir-faire en termes d’analyse financière à Paris et à Londres chez Cholet Dupont, Paribas et JPMorgan. Diplômé de l’Essec, Romain Burnand est titulaire du DECS et membre de la SFAF.

Dans le cadre de la gestion de MMC, Romain Burnand s’appuie sur une équipe de quatre analystes expérimentés qui couvrent chacun en détail une trentaine de valeurs ainsi que d’un négociateur dédié. Cela constitue un des moteurs de la performance en permettant d’étudier à fond des sociétés mal couvertes par les analystes sell side et donc de sortir des sentiers battus.

Quelle est la complémentarité des petites et moyennes valeurs avec les grandes capitalisations ?

Moneta Multi Caps pouvant investir dans toutes les tailles de capitalisation, ce fonds bénéficie d’un champ d’investigation d’une très grande richesse. Nous pouvons mettre en place des stratégies variées et adaptées aux différentes configurations de marché, puisque les petites et moyennes valeurs peuvent afficher des dynamiques différentes des grandes valeurs. Pouvoir investir dans les grandes valeurs permet aussi d’accompagner la croissance des encours du fonds, qui entraîne des contraintes de liquidités. A fin mai, MMC était positionné à 47 % sur les large caps, à 36 % sur les mid caps et à 12 % sur les small caps, le solde était investi en liquidités.

Se concentrer sur l’univers français n’est-il pas restrictif ?

MMC est effectivement majoritairement investi dans des valeurs françaises, ce qui représente déjà un vivier d’environ 400 valeurs. La proximité géographique et culturelle avec cet univers nous permet d’optimiser, notamment dans les dossiers complexes et/ou contrariants, notre analyse fondamentale en toute indépendance, mais également de pouvoir rencontrer fréquemment les managements. Mais nous pouvons investir en dehors de l’Hexagone quand nous identifions des comparables cotés à un modèle de société française que nous jugeons attractif. Cela peut notamment permettre de profiter de décalages de cycles entre les pays de la zone euro. A fin mai, le portefeuille était exposé à 10 % en dehors de la France.

Comment se matérialise votre engagement de long terme auprès des sociétés ?

MMC, tout comme le fonds MME, contribue de manière directe à l’apport en fonds propres aux entreprises françaises. Depuis son lancement en 2006, MMC a pris part à 68 augmentations de capital pour 117 millions d’euros de souscriptions réalisées. En retour, nous attendons une convergence des intérêts des actionnaires majoritaires avec ceux des actionnaires minoritaires que nous sommes. Nous sommes donc extrêmement attentifs à la gouvernance, qui est l’un de nos critères essentiels d’investissement. En tant que membre actif de l’Adam, nous n’hésitons pas non plus à défendre nos intérêts d’actionnaires comme nous l’avons fait avec Buffalo Grill, Jet Multimédia, Colonia Real Estate et plus récemment dans le cas d’Altamir.

Pouvez-vous nous donner des exemples de convictions parmi les petites et moyennes valeurs ?

Nous avons participé en début d’année à l’introduction d’Elis, convaincus de la capacité de cette société à s’imposer comme le leader européen de la location de vêtements de travail, de linge plat et d’articles d’hygiène. Nous avons récemment renforcé nos positions sur Biomérieux, estimant que les fondamentaux sont toujours solides et que la dynamique de croissance est intacte. En revanche, nous avons allégé une position historique significative sur Eurotunnel, devenue à nos yeux bien valorisée et trop consensuelle.

Propriété du fonds

- Code ISIN : FR0010298596

- Forme juridique : FCP

- Société de gestion : Moneta Asset Management

- Indice de référence : CAC All Tradable NR

- Gérants : Romain Burnand

- Date de lancement : 24/03/2006

- Encours au 29/05/2015 : 2,3 milliards d'euros

- Eligible au PEA : oui

Investisseurs

- Profil investisseur : tous souscripteurs

- Durée de placement recommandée : supérieure à 5 ans

Performance

- Objectif de performance : surperformer dans la durée le marché des actions

- Performance cumulée depuis la création : 129,9%

- Performance cumulée sur 5 ans :

- Fonds : 111,8%

- Indice de référence : 72,6%

- Surperformance : 39,2%

Frais

- Frais de souscription max. : 1%

- Frais de gestion réels : 1,8%

- Commission de surperformance : Commission de surperformance : 15% au-delà de l'indice CAC All Tradable NR, avec high water mark

- Frais de rachat : néant

Risques

Echelle de risque : 6 sur une échelle de 1 à 7

Oui

- Risque de perte en capital

- Risque de change

- Risque action

Non

- Risque de matières premières

- Risque de taux

- Risque de crédit

* Selon le DICI (document d'information clé pour l'investisseur), qui comporte les informations essentielles sur l'OPCVM et doit être remis à l'investisseur avant toute souscription. L'OPCVM a un niveau de risque de 4 qui reflète la stratégie d'investissement du portefeuille.