Actions

Talence Euromidcap

Lancé en 2014, Talence Euromidcap est un fonds actions de la zone euro, éligible au PEA et aux contrats d’assurance vie.

Pourquoi investir dans ce fond ?

Pour deux raisons essentiellement :

- le secteur des petites et moyennes valeurs européennes est un segment dynamique, varié et dont le potentiel à moyen terme reste excellent ;

- le gérant a démontré ses qualités dans tous les types de configuration de marchés.

Lancé en 2014, Talence Euromidcap est un fonds actions de la zone euro, éligible au PEA et aux contrats d’assurance vie. Talence Euromidcap est un fonds actions de convictions investi dans les valeurs moyennes de la zone euro qui vise à accompagner le développement économique des entreprises. La composition de son portefeuille résulte des choix de son gérant, indépendamment de la composition de son indice de référence et des effets de mode, toujours dommageables à l’investisseur de long terme. L’univers d’investissement du fonds couvre un éventail large de sociétés dont la capitalisation est comprise entre 100 millions d’euros et 5 milliards d’euros et offre une grande diversité sectorielle, géographique et de profils d’entreprises. Le rythme de croissance moyen des résultats des entreprises de ce segment est estimé à 16 % ces cinq dernières années : nous pensons que le potentiel de croissance de ce segment reste fort pour les prochaines années.

Jean-François Arnaud, son gérant, privilégie les valeurs de croissance sans pour autant délaisser les autres thématiques comme les valeurs cycliques ou les valeurs de retournement. Analyste financier de formation et bénéficiant d’une forte expérience des marchés financiers, il donne la priorité pour sélectionner les entreprises de son portefeuille à l’approche fondamentale et aux rencontres avec les dirigeants des sociétés. En complément de ses investissements long terme (80 à 85 % du portefeuille), Jean-François Arnaud se laisse la possibilité de profiter des opportunités de marché à court terme.

Le processus de gestion

Jean-François Arnaud est extrêmement sélectif dans ses choix : son portefeuille comporte entre 55 et 65 valeurs dans un univers de près de 1 800 sociétés. Une telle sélection résulte d’une approche structurée et méthodique.

La première étape consiste pour le gérant à s’imprégner d’analyses macroéconomiques et sectorielles pour dégager des thèmes d’investissements. La participation active aux séminaires organisés par les sociétés de bourse, que ce soit en France ou à l’étranger, contribue à l’enrichissement de la réflexion sur l’univers d’investissement. De même, les échanges avec les autres gérants de Talence Gestion participent à la génération d’idées.

Ensuite, les rencontres et visites d’entreprises, l’analyse des sociétés, de leur état financier, de la stratégie mise en œuvre, de la qualité du management, donnent une connaissance approfondie de l’entreprise et de son environnement concurrentiel.

Ce travail de fond accompli, le gérant est alors en mesure de valoriser l’entreprise et de l’introduire, ou non, dans une liste de valeurs à suivre. Reste ensuite à construire et à équilibrer le portefeuille en conciliant la diversification sectorielle et géographique aux contraintes de liquidité et risques spécifiques. La stratégie de gestion de Jean-François Arnaud est ainsi parfaitement reflétée dans la construction du portefeuille.

Après la stratégie… la tactique : la discipline relative aux achats et ventes nécessite un suivi quotidien du portefeuille et de la liste de valeurs jugées potentiellement éligibles afin de procéder éventuellement à des ajustements de portefeuille. En outre, sur un plan plus tactique, le gérant peut réviser ses positions ou saisir des opportunités d’investissements en cas d’exagérations de marché.

La société de gestion

Créée par Didier Demeestère en 2010 et constituée d’une équipe de 26 professionnels expérimentés, dont 13 gérants, Talence Gestion est une société de gestion indépendante agréée par l’AMF. Concentrée sur la gestion de valeurs mobilières (actions, obligations), elle intervient à la fois en gestion privée (50 % des actifs sous gestion) et en gestion collective avec une gamme de dix OPCVM, dont deux nourriciers, et des fonds dédiés. Les gérants également investis dans leurs fonds ont un objectif commun : la création de valeur pour les clients. Au 29 avril 2016, les encours sous gestion s’élevaient à 514 millions d’euros.

Les convictions du gérant, Jean-François Arnaud

Le gérant

Fort d’une expérience de trente ans sur les marchés financiers, Jean-François Arnaud affiche de très bons résultats de gestion sur l’univers des petites et moyennes valeurs européennes. Il a commencé sa carrière en tant qu’analyste financier avant de devenir vendeur actions. Avec seize ans d’expérience dans la gestion, il rejoint en 2014 Talence Gestion en tant que gérant et associé. Il crée et gère le fonds Talence Euromidcap à cette date. Les clients apprécient la gestion et la méthode de Jean-François Arnaud : dès sa création, le fonds a été suivi par des clients privés et, en à peine deux ans, cette stratégie a collecté près de 50 millions d’euros auprès de clients privés et institutionnels.

Quelles caractéristiques privilégiez-vous actuellement dans votre sélection de valeurs ?

Je privilégie une approche fondamentale basée sur l’analyse financière et une histoire d’entreprise. Comme je privilégie les valeurs de croissance, je m’intéresse aux sociétés positionnées sur des marchés porteurs, dynamiques, qui possèdent un savoir-faire et bénéficient de barrières à l’entrée. Peu importe qu’une valeur de croissance soit chère, si elle combine de bons fondamentaux à un momentum positif. Ainsi, certaines sociétés surprennent agréablement le marché, notamment lors d’opérations de croissances externes relutives qui me permettent de réviser les objectifs de cours à la hausse.

Comment le portefeuille de Talence Euromidcap a-t-il affronté les difficultés des premiers mois de 2016 ?

Le portefeuille a bien résisté. Au cours du dernier trimestre 2015, j’ai progressivement atténué le biais croissance du portefeuille et augmenté le poids des valeurs cycliques, validant le scénario de reprise économique de la zone euro. J’ai acheté notamment dans les secteurs du pétrole, de la construction et des matériaux de base, par exemple : Vallourec, Buzzi ou Unicem et Salzgitter. Par ailleurs, j’ai renforcé ma position sur Altran, qui est aujourd’hui une de mes principales convictions (environ 4 % du portefeuille) grâce à l’arrivée d’un nouveau dirigeant et la publication de très bons chiffres, combinées à un plan de développement ambitieux et crédible. J’ai également renforcé la pondération de l’Europe du Sud, qui représente actuellement 30 % du portefeuille. En revanche, j’ai notamment vendu Teleperformance, une conviction forte qui a réalisé un très beau parcours et atteint son objectif de cours.

Enfin, la forte volatilité des marchés nous a donné l’opportunité de profiter à court terme d’aberrations de valorisation. Ainsi en septembre dernier, lorsque l’affaire Volkswagen a éclaté, tout le secteur automobile a été éclaboussé sans aucune discrimination. J’ai ainsi investi dans une optique de court terme dans Faurecia, Stabilus et Plastic Omnium, des équipementiers automobiles de la zone euro. Ce type d’investissement ne porte que sur 10 à 15 % du portefeuille.

Quel regard portez-vous sur la qualité des résultats publiés ces derniers mois ?

Les valeurs moyennes publient leurs résultats avec un léger retard par rapport aux grandes capitalisations, si bien qu’ils ne sont pas encore tous connus. Dans l’ensemble, les publications trimestrielles sont plutôt de bonne qualité. L’environnement macroéconomique reste cependant compliqué, ce qui incite les dirigeants à faire preuve de prudence sur les perspectives. Dans ces conditions, le marché réagit violemment aux bonnes et aux mauvaises nouvelles.

Avez-vous conservé certaines valeurs depuis la création du fonds ?

Pour moi, l’investissement idéal est la valeur que je peux conserver pendant plusieurs années. Une société comme Cancom, spécialiste allemand des produits et services informatiques, a intégré le portefeuille depuis son lancement. Il en va de même pour le loueur de wagons industriels VTG et pour Wirecard, spécialiste du traitement des paiements par carte bancaire. En France, Orpea, gestionnaire de maisons de retraite, fait partie des actions qui ont leur place dans une gestion de long terme, car elle évolue sur un secteur qui offre une excellente visibilité. Avec une croissance interne dynamique, une croissance externe récurrente, un niveau de valorisation élevé mais justifié, le titre bénéficie toujours d’une dynamique positive, aussi bien sur les marchés que dans son activité économique.

Propriétés du fonds

- Code ISIN : Part AC : FR0011992528

- Forme juridique : FCP de droit français

- Société de gestion : Talence Gestion

- Date de création : 29 août 2014

- En Encours sous gestion : 48,52 millions d'euros au 29 avril 2016

Investisseurs

- Profil investisseur : particuliers (part AC), entreprises et institutionnels (part IC)

- Durée de placement recommandée : > 5 ans

Performance (part AC)

- Objectif : obtenir une performance annualisée supérieure à celle de l'indice Euro Stoxx Small Net Return (dividendes réinvestis).

- Performance au 29 avril 2016 :

- Du fonds depuis le début de l'année : - 3,99 %

- De l'indicateur de référence depuis le début de l'année : - 5,02 %

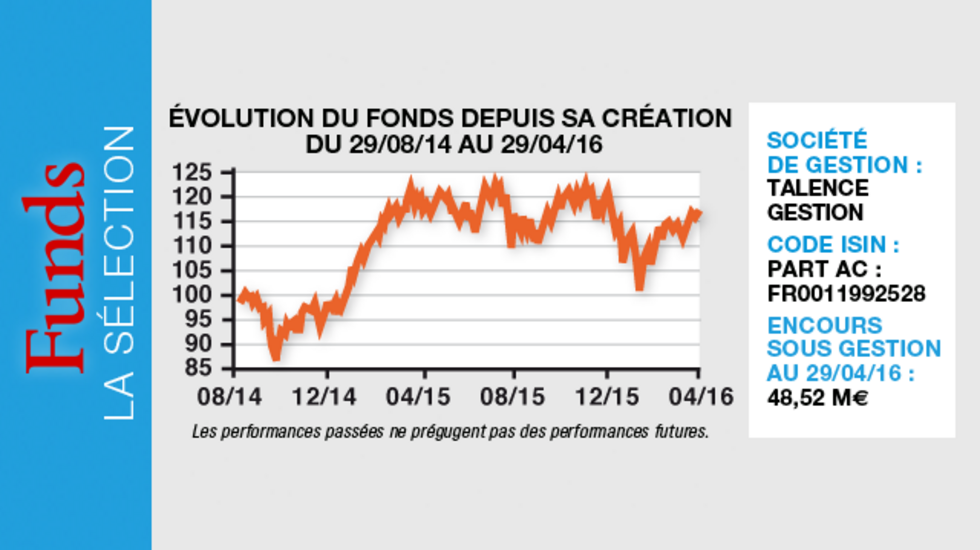

- Du fonds depuis sa création le 29 août 2014 : + 17,32 %

- De l'indicateur de référence depuis la création du fonds : + 7,03 % - Surperformance du fonds depuis sa création : + 10,29 %

Frais (part AC)

- Frais de gestion maximum : Fixe : 2,35 %

Variables : 20 % de la performance nette annuelle au-delà de l'indice Euro Stoxx Small Net Return - Frais de souscription : 2 % maximum, non acquis à l'OPCVM

- Frais de rachat : néant

Risques

Echelle de risque : 6 sur une échelle de 1 à 7

- Risque de perte en capital : Oui

- Risque Actions entre 60 % et 120 % : Oui

Taux < 25 %

Crédit < 25 %

Change < 10 %

Dérivés - Matières premières : Non