Actions

Union Europe Rendement

Fonds de conviction créé en septembre 2010 par CM-CIC Asset Management, Union Europe Rendement investit, sans contrainte sectorielle, géographique ou de capitalisation, dans des actions européennes afin de délivrer un rendement du dividende supérieur à celui des grands indices européens.

Pourquoi investir dans ce fonds ?

Fonds de conviction créé en septembre 2010 par CM-CIC Asset Management, Union Europe Rendement investit, sans contrainte sectorielle, géographique ou de capitalisation, dans des actions européennes. Son objectif de gestion est de sélectionner des valeurs capables de distribuer des dividendes élevés et réguliers.

La recherche de rendement ne fait pas d’Union Europe Rendement un fonds à profil value. Pour les investisseurs souhaitant se positionner sur les actions européennes, il donne accès à des valeurs présentant des atouts structurels et conjoncturels. «Un dividende de qualité et pérenne reflète la confiance d’une société sur ses résultats futurs et témoigne de la solidité de son business model à travers le temps, fait valoir Eric Vogelsinger, le gérant du fonds. C’est donc en soi une composante importante de la performance boursière. La qualité des fondamentaux permet également d’amortir les phases de cycles plus difficiles et donc de maintenir une politique de distribution. En outre, ces valeurs ont une volatilité souvent plus modérée que la moyenne de la cote européenne. La thématique du rendement de qualité est transversale, ajoute le gérant. Notre spectre d’investissement sur l’ensemble de l’Europe continentale est très large, avec une représentation de tous les secteurs et de tous les profils de valeurs. Cela confère au fonds une bonne diversification, mais également une grande réactivité pour s’adapter, en faisant varier la pondération des différentes thématiques du portefeuille, aux phases de marché.»

Le processus de gestion d’Union Europe Rendement capitalise par ailleurs sur l’organisation collégiale de la gestion actions européennes de CM-CIC Asset Management, avec un échange permanent entre tous les membres de l’équipe, ce qui renforce la flexibilité dans la sélection de valeurs et s’avère une véritable source de performance.

Le processus de gestion

Pour être éligible au portefeuille d’Union Europe Rendement, un titre doit répondre à trois critères de sélection, avec, comme tout premier filtre, un rendement en cash au minimum égal au rendement médian du Stoxx 600, soit 2,80 % à fin octobre 2016.

Le gérant vérifie ensuite que le dividende soit autofinancé, c’est-à-dire couvert par le free cash-flow de la société et non par l’endettement. Assuré de ces deux conditions préalables, Eric Vogelsinger évalue la pérennité du dividende. «Cette analyse qualitative est la pierre angulaire du processus de sélection, souligne-t-il. Pour garantir le versement d’un dividende futur et prévisible, le business model de la société doit être adapté avec un cash-flow peu volatil dans le temps. Nous n’acceptons pas non plus de concession entre investissement et dividende. Il faut les deux, ajoute Eric Vogelsinger. Une entreprise qui n’investit pas compromet ses chances de verser un dividende sur la durée. Mais le financement des investissements ne doit pas non plus obérer ses capacités financières pour distribuer des dividendes futurs.»

Pour affiner sa sélection, le gérant s’assure de la solidité financière de la société, mais également de la volonté du management de mener une véritable politique de distribution. «La croissance des dividendes doit être cohérente avec celle des résultats», précise-t-il. Le portefeuille sera au final constitué d’une cinquantaine de valeurs choisies parmi les plus fortes convictions du gérant.

La société de gestion

CM-CIC Asset Management est la société de gestion d’actifs du groupe Crédit Mutuel (CM11 et sa filiale CIC). Avec près de 59 milliards d’euros d’encours, CM-CIC Asset Management se place, à fin septembre 2016, au quatrième rang national des groupes financiers en actifs gérés (source Six Financial Information France). Son offre intègre les gestions classiques (monétaires, obligataires, actions, diversifiées, gestions indicielles et structurées) et des pôles plus novateurs (gestion multistratégie, gestion flexible, gestion de style growth et value, ISR, gestion quantitative et gestion thématique).

Les convictions du gérant, Eric Vogelsinger

Union Europe Rendement est géré depuis sa création en septembre 2010 par Eric Vogelsinger. Le gérant dispose d’une expérience de plus de quinze ans dans la gestion d’actifs. La gestion actions Europe s’effectue sous la responsabilité de Caroline Lamy.

Estimez-vous que les sociétés vont infléchir leur politique de distribution de dividende afin de répondre aux incitations en faveur de l’investissement ?

Sauf présence d’un actionnaire majoritaire comme l’Etat, les entreprises ne se laissent pas influencer par les incitations d’ordre politique. Nous n’avons vu ni modification particulière dans la politique de dividende des sociétés ni arbitrage consistant à investir davantage au détriment des dividendes. Le rendement des dividendes reste très élevé, il se situe entre 3,5 % et 4 % sur les indices européens. En effet, les entreprises ont amélioré leurs structures financières, si bien que globalement elles peuvent maintenir le dividende et continuer à investir, voire à augmenter leurs investissements. Certes, certaines sociétés rencontrent des difficultés, comme Telefonica, l’opérateur télécom historique en Espagne, qui a réduit son dividende car son endettement était devenu excessif. C’est un cas particulier. De son côté, Orange envisage plutôt d’augmenter son dividende l’année prochaine.

La visibilité des résultats des entreprises européennes s’améliore-t-elle ?

Le process de gestion du fonds élimine en amont les valeurs à faible visibilité. En effet, nous utilisons deux critères quantitatifs de tri. Le premier exige un minimum de rendement de 2,8 % et le second un cash-flow après investissement qui doit financer au moins une fois le dividende. Lorsque nous faisons ce tri sur le Stoxx 600, 75 % des valeurs sont éliminées. En outre, comme nous recherchons des dividendes de qualité, nous exigeons une marge de précaution. Ainsi, dans le stock des 25 % des valeurs ayant satisfait aux deux premiers filtres, nous retenons uniquement les entreprises dont la couverture du dividende est nettement supérieure à une fois le dividende. Ensuite, nous analysons la société, ses résultats prévisionnels, sa concurrence, et nous rencontrons les managements afin de s’assurer de la pérennité des dividendes futurs. S’il a pu nous arriver des déceptions sur des anticipations de hausse de dividende, depuis le lancement du fonds, nous n’avons jamais eu de société qui ait diminué son dividende.

Comment évoluent vos préférences en matière de thématiques d’investissement ?

Nous accordons un poids assez important au secteur de l’assurance car les sociétés sont toutes très bien capitalisées et offrent une bonne visibilité. La croissance des résultats dépasse celle du Stoxx 600 et sa valorisation reste très faible. Ensuite, dans le secteur de la consommation, nous avons vendu toutes les valeurs liées à l’agroalimentaire, comme Danone et Unilever. Leur croissance organique qui approchait 4 % à 5 % se tasse maintenant vers 2 % à 3 % et se maintient uniquement grâce à l’effet prix. Il y a très peu d’effet volume. Celui-ci ressort parfois en négatif. En outre, la valorisation du secteur est élevée. Nous estimons l’espérance de performance boursière très limitée. En revanche, nous avons investi dans la distribution, en sélectionnant notamment des titres comme Ahold Delhaize et Carrefour. Le poids des télécoms a aussi régulièrement augmenté pour approcher les 15 %. Il a bénéficié ces deux dernières années d’une revalorisation importante. Maintenant, il entre dans une nouvelle phase en raison de la stabilisation de la concurrence et d’une moindre pression sur les prix. On va vers une inversion dans l’évolution des résultats, ce qui nous incite à investir dans les télécoms. Le fonds est peu présent sur des secteurs comme l’énergie ou les banques, car les valeurs répondent mal aux critères de sélection en matière de pérennité du dividende et de son financement par le cash-flow. Enfin, nous avons réduit le poids du secteur de la pharmacie en raison de son niveau de valorisation.

Propriétés du fonds

- Code ISIN :

- part C FR0010924266

- part D : FR0010925941 - Forme juridique : FCP

- Société de gestion : CM-CIC Asset Management

- Gérant : Eric Vogelsinger

- Pas d'indice de référence

- Date de lancement : 1er septembre 2010

Investisseurs

- Profil investisseur : tous souscripteurs sauf investisseurs américains

- Durée de placement recommandée : supérieure à cinq ans

Performance

- Objectif de performance : Union Europe Rendement a pour objectif de constituer un portefeuille dont le rendement du dividende est supérieur au rendement du dividende des indices actions européens, tels que Stoxx 50, Euro Stoxx 50 ou Stoxx 600. Il n'y a pas d'indicateur de référence représentatif.

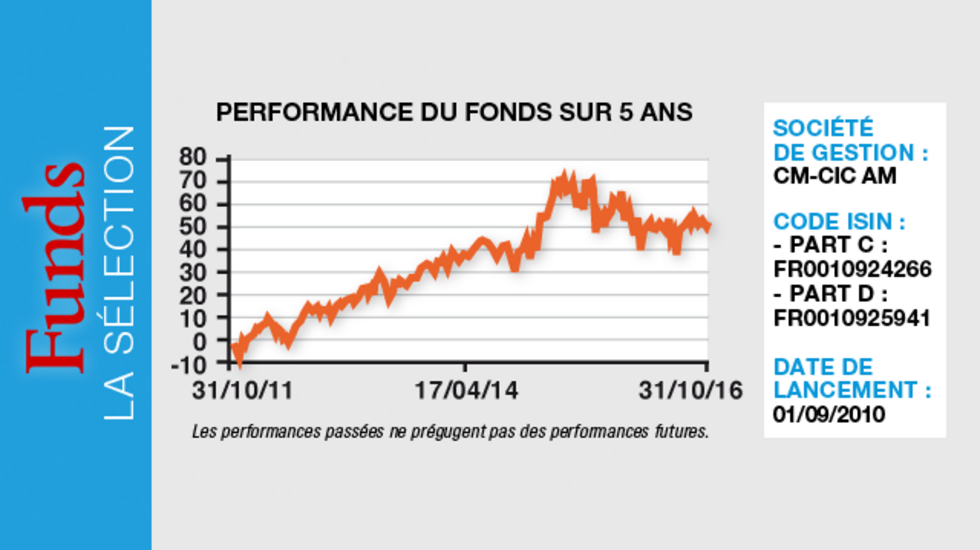

- Performance nette cumulée au 31 octobre 2016 sur cinq ans * :

+ 50,15 %

* Les performances passées ne préjugent pas des performances futures.

Frais

- Frais de gestion réels : 1,50 % part C

- Frais de souscription max. : 2 %

- Commission de surperformance : néant

- Frais de rachat : 0 %

Risques

- Echelle de risque : 6 sur une échelle de 1 à 7 **

- Risque de perte en capital : Oui

- Risque lié à la gestion discrétionnaire : Oui

- Risque actions : Oui

- Risque lié aux obligations convertibles : Non

- Risque de matières premières : Non

** L'échelle (le profil) de risque et de rendement est un indicateur noté de 1 à 7 et correspond à des niveaux de risques et de rendement croissants. Elle résulte d'une méthodologie réglementaire basée sur la volatilité annualisée, calculée sur cinq ans. Contrôlé périodiquement, l'indicateur peut évoluer.