Natixis IM a interrogé 500 professionnels de l’investissement dans 26 pays, gérant un total de 34800 Md$ pour le compte de fonds de pension publics et privés, d’assureurs, de fondations, de fonds de dotation et de fonds souverains.

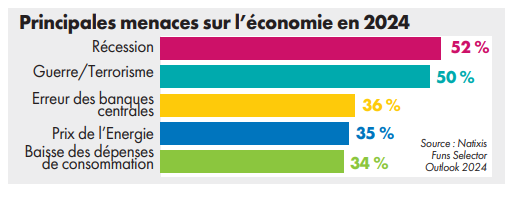

Les résultats de son enquête montrent que les sélectionneurs de fonds doivent composer avec un paysage nouveau en 2024 : un choc inflationniste post-pandémique qui s’estompe, des taux d’intérêt qui se situaient à des niveaux historiquement bas il y a 3 ans à peine et aujourd’hui proches de leurs plus hauts niveaux depuis 15 ans, une économie mondiale qui a survécu à une pandémie planétaire confrontée désormais à des risques de récession croissants. Ils ont ainsi réduit leurs anticipations de rendement à long terme de près de 28 % par rapport à l’année dernière (6,3 % contre 8,8 %), ce qui illustre la grande complexité de l’environnement de marché à laquelle les investisseurs seront confrontés en 2024. Conformément aux prévisions de baisse des taux, près des deux tiers (66 %) se montrent optimistes à l’égard des obligations cette année, les perspectives les plus attrayantes se situant en Europe (70 %) et au Royaume Uni (66 %). D’après l’enquête de Natixis IM, au niveau mondial, 62 % des sélectionneurs de fonds prévoient que les portefeuilles d’obligations à longue duration surpasseront ceux à courte duration en 2024. En complément des obligations, les actifs privés restent au centre des stratégies d’allocation, les sélectionneurs de fonds se montrant optimistes à la fois pour le capital investissement (55 %) et la dette privée (57 %).

Du côté des marchés émergents, 64 % des sélectionneurs estiment que le marasme économique en Chine se poursuivra en 2024. Toutefois, selon l’enquête de Natixis IM, les opportunités d’investissement demeurent, certains considérant les marchés émergents comme une valeur sûre. 35 % pensent que des valorisations d’actifs moins élevées sont un élément clé à prendre en compte pour investir dans les marchés émergents, et 8 sélectionneurs sur 10 prévoient toujours d’augmenter (35 %) ou de maintenir (46 %) leur exposition à ces marchés.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel