Si le nombre de CGP reste stable, la concentration, qui se poursuit dans le secteur de la gestion de patrimoine, a permis la création de nouveaux acteurs majeurs sur la place de Paris et en province. En parallèle, les entrepreneurs individuels ont fait évoluer leur modèle afin d’augmenter leur rentabilité. Le dynamisme de la profession pourrait aussi s’appuyer sur la réforme des retraites et le lancement du nouveau plan d’épargne retraite.

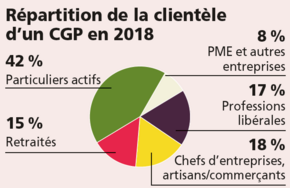

D’une année sur l’autre, le nombre de cabinets de conseillers en gestion de patrimoine reste plus ou moins stable. Selon les modalités de calcul, il se situerait entre 3 500 et un peu plus de 4 200 selon les données de l’Autorité des marchés financiers (AMF). «Nous dénombrons un peu moins de 3 500 cabinets CGP qui, au-delà de la stricte détention de cartes professionnelles, ont une activité réelle de CGP», explique Aïda Sadfi, directrice générale d’Apredia, un cabinet de conseil et d’analyse des CGP. Mais quel que soit le chiffre exact de la profession, elle fait preuve d’un réel dynamisme. «Les conseillers en gestion de patrimoine se situent en termes d’encours et de collecte entre la sixième et la huitième banque en France», se félicite Georges Nemes, président de Patrimmofi. En assurance vie, le cabinet d’études Xerfi estimait leur part de marché à 8 % des encours et à 8 à 9 % de la collecte (chiffres pour 2018). Et ils devraient encore progresser. «Nous sommes convaincus que les CGP peuvent encore croître sur le marché français, indique Pascal Perrier, directeur réseaux CGP-courtiers & e-business de BNP Paribas Cardif France. Notre dernier baromètre annuel du marché des CGP et de leurs clients a montré que 89 % des clients des CGP étaient satisfaits de cette relation et que ces derniers gagnaient en notoriété, celle-ci passant de 55 % en 2018 à 68 % en 2019.» Un chiffre bien supérieur à celui des banques car celles-ci doivent gérer un plus grand nombre de clients et surtout n’établissent pas de relation durable avec eux. Selon la dernière enquête Deloitte Harvest, un CGP s’occupe en moyenne d’une centaine de clients, alors qu’un responsable clientèle en banque gère entre 500 et 600 clients et un banquier privé autour de 300 clients. De plus, les CGP pourraient bénéficier de l’actuelle réforme des retraites (voir encadré p. 14).

Des mastodontes de la gestion de patrimoine

Toutefois, pour progresser et continuer à le faire, ces structures ont dû profondément évoluer ses dernières années. Si la création de nouveaux cabinets reste toujours dynamique (voir encadré p.15), en parallèle, les rapprochements se sont multipliés et ont permis la création de mastodontes de la gestion de patrimoine. «Il y a dix ans, les cabinets qui affichaient 100 millions d’euros sous gestion étaient de très gros cabinets, mais aujourd’hui les cabinets de cette taille ne sont plus des exceptions», souligne Aïda Sadfi. Selon Deloitte Harvest en janvier 2020, 1,5 % des cabinets dépassent les 500 millions d’euros sous gestion et près de 10 % les 100 millions d’euros, la moyenne des encours gérés (hors cas extrêmes) se situant à 154 millions d’euros en 2020 contre 90,5 millions en 2014. Parmi les plus gros, on peut citer Primonial qui s’est notamment distingué en achetant La Financière de l’Echiquier en 2017, le groupe Christal qui lui s’est porté acquéreur de CD Partenaires en 2019 ou encore Cyrus Conseil et Astoria Finance. Ces grandes structures captent une partie importante du marché. «Les 50 plus gros cabinets représentent la moitié du chiffre d’affaires de la profession, confirme Nathalie Choquet, fondatrice de Patrimoine Privé et associée du groupe Anseris. Aujourd’hui, il existe des cabinets très imposants et en parallèle, un très grand nombre de structures comprenant entre 1 et 10 salariés.» Des grandes structures qui devraient encore se multiplier et augmenter leurs actifs. «Nos encours sous gestion s’élèvent à 500 millions d’euros actuellement et nous visons le milliard d’ici à 2023 grâce à des acquisitions», avance par exemple Georges Nemes.

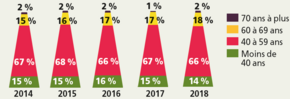

En effet, la consolidation constitue une tendance de fond de cette profession et s’explique de plusieurs façons. D’abord, la réglementation, avec l’entrée en vigueur en 2018 de deux directives majeures à savoir MIF 2 et DDA et prochainement celle du règlement PRIPs, force les cabinets à mettre en place un grand nombre de procédures qui sont coûteuses en termes de temps et d’équipement. «La réglementation oblige les cabinets à se professionnaliser, à investir pour se mettre en conformité, à suivre des formations obligatoires», détaille Nathalie Choquet. Le seuil critique a ainsi tendance à s’accroître et nécessite la mise en place d’économies d’échelle. Par ailleurs, les marchés financiers et les solutions à proposer en conséquence aux clients se complexifient et supposent là encore de passer du temps pour analyser les produits et la situation patrimoniale de chacun. De plus, la digitalisation s’impose dans tous les métiers et a fortiori en gestion de patrimoine, ce qui nécessite la mise en œuvre d’investissements conséquents. Enfin, de nombreux dirigeants vieillissent, ils approchent ou dépassent la soixantaine. «Beaucoup de cabinets ont été lancés il y a de nombreuses années par des professionnels qui souhaitent prendre maintenant leur retraite ; or la transmission se fait rarement au sein d’une même famille, précise David Charlet, président de l’Anacofi. Les rapprochements et les cessions vont se multiplier à l’approche du papy-boom.»

Différentes solutions

Mais les rapprochements ne sont pas forcément capitalistiques. «Pour grossir et/ou dépasser le seuil critique, il existe différentes possibilités pour les cabinets en gestion de patrimoine, ils peuvent être absorbés par un cabinet plus grand ou équivalent, avance Nathalie Choquet. Mais ils ont aussi la possibilité de se rapprocher d’un grand groupe (Primonial, Christal etc.) et de bénéficier ainsi des services de la structure en contrepartie d’une obligation de collecte, ou de rester indépendants et de s’associer à un groupement (Anseris par exemple), ou enfin de s’appuyer sur des associations professionnelles et de mettre en commun des moyens. Incipio par exemple intègre des membres de la CNCGP.» Patrimoine Privé qui, de son côté, se positionne auprès de quelques familles et exerce comme un petit family office, a choisi la deuxième option. «Nous nous sommes rapprochés d’Anseris, un groupement de CGP ; nous mettons en commun des ressources et partageons certains frais fixes comme ceux des logiciels ou l’accès à de la documentation. A plusieurs, nous pouvons aussi plus facilement négocier les commissions auprès de nos prestataires et partenaires financiers, mais nous conservons notre indépendance», détaille Nathalie Choquet dont la structure a pris une participation, comme 25 autres cabinets, au capital de la holding d’Anseris.

Une profession plus rentable

Ainsi, malgré la consolidation, les petites structures ont encore de beaux jours devant elles. Elles peuvent en effet conserver leur indépendance, tout en s’appuyant sur des réseaux. Patrimmofi, par exemple, dispose d’une plateforme de service pour les CGP qui met à leur disposition une offre produit exhaustive. «Un CGP ne peut entamer et suivre des relations avec un grand nombre de fournisseurs, il se limite à trois ou quatre, ce qui peut lui fait perdre de l’indépendance, souligne Georges Nemes. Sur notre plateforme, l’intégralité des produits du marché est disponible et nous sélectionnons et recommandons quelques-uns d’entre eux. Nous apportons également des services de back-office et de middle-office, mais aussi de l’ingénierie patrimoniale ou encore du conseil en conformité réglementaire, en vue d’assister les CGP au quotidien afin qu’ils puissent ainsi se concentrer sur l’essentiel : le conseil en gestion de patrimoine, en rencontrant le plus souvent possible leurs clients.» La plateforme se rémunère en prélevant une partie des rétrocessions. «Elles se répartissent entre 70 % pour le CGP et 30 % pour la plateforme, mais compte tenu de notre capacité de négociation, les CGP perçoivent parfois des revenus supérieurs à ce qu’ils auraient pu prétendre en négociant seuls», poursuit Georges Nemes. Les compagnies d’assurances ne sont pas en reste et développent aussi de nouveaux services. «Nous avons transformé notre structure afin d’accompagner les CGP, précise Pascal Perrier. Nous avons intégralement digitalisé nos process, les souscriptions, les rachats, la signature électronique, tout est prévu pour faciliter le travail des CGP et éviter toute erreur. Nous avons également regroupé nos équipes au siège et mis en place des services pointus, notamment sur les aspects juridiques, mais aussi en matière d’analyse de produits ; nous pouvons par exemple analyser pour eux certains produits structurés.» De même, les CGP peuvent s’appuyer sur leurs associations professionnelles qui ont recruté massivement ces dernières années. «Nous employons maintenant de nombreux collaborateurs, nous avons embauché des juristes et des responsables de la conformité pour accompagner nos membres, nous avons également mis en place un portail de synthèse de l’offre du marché qui permet d’identifier aussi bien nos offres que celles des autres acteurs du marché, détaille David Charlet. Nous organisons également des formations et événements.» Un vaste écosystème est ainsi en train de se structurer autour de ces professions. «Les éditeurs apportent des solutions techniques, et les fintechs ou encore les regtechs s’intéressent aussi à cette population», poursuit David Charlet. Un écosystème qui gravite autour de l’ensemble des acteurs, mais qui est déterminant pour les petits cabinets, voire les très petits cabinets, car ils ont dû eux aussi modifier ces dernières années leur organisation afin de gagner en efficacité. «Les professionnels qui travaillent seuls ont réduit leurs dépenses, relate David Charlet. Ils ont externalisé leur secrétariat, utilisent des plateformes, ont souvent abandonné la location d’un bureau pour le travail à leur domicile, tout en investissant, le taux d’équipement en logiciels est par exemple passé de 50 % à 80 % sur les cinq dernières années.» En s’appuyant sur des prestataires externes et en économisant sur les coûts fixes, ils parviennent ainsi à relativement bien gagner leur vie. «Les revenus des indépendants ressortent à environ 4 000 euros par mois et s’inscrivent dans la moyenne des patrons de TPE, poursuit David Charlet. Ils parviennent à mieux gagner leur vie qu’il y a une dizaine d’années et sont mieux formés. Les petites structures devraient ainsi perdurer car elles correspondent à un choix de vie et sont viables.» Il n’en demeure pas moins qu’à côté de ces artisans très qualifiés, les structures d’une taille conséquente s’imposent et gagnent des parts de marché.

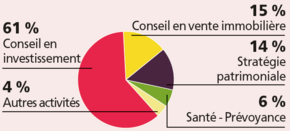

Ventilation du chiffre d’affaires global de la profession

Source : Apredia (publication 2019)

Pyramide des âges des dirigeants de cabinets

Source : Apredia (publication 2019)

Source : Apredia (publication 2019)

Une montée en gamme dans les compétences

Les CGP ont désormais la particularité d’intervenir sur l’ensemble des problématiques liées au patrimoine. Il y a une quinzaine d’années, ils étaient surtout spécialisés dans les produits de défiscalisation et dans l’assurance vie, mais leur champ d’intervention n’a eu de cesse de s’agrandir notamment en raison de la réglementation. «Les conditions d’entrée dans la profession se sont durcies, il faut posséder une ou plusieurs cartes professionnelles, disposer d’un apport personnel, d’une clientèle et d’une réelle expérience», détaille Aïda Sadfi, directrice générale d’Apredia. Des contraintes qui constituent aussi une opportunité. «La réglementation a poussé les cabinets à se professionnaliser et à adopter une approche globale, précise Nathalie Choquet, fondatrice de Patrimoine Privé. Si celle-ci a parfois été vécue comme une contrainte, elle a aussi permis de développer une approche pluridisciplinaire.» Cette professionnalisation s’inscrit aussi dans les évolutions démographiques du secteur. Beaucoup de CGP sont partis ou vont partir à la retraite, ils sont/seront remplacés par une génération mieux formée qui occupait d’autres fonctions dans l’industrie financière et/ou qui a suivi des cursus prestigieux dans le domaine de la gestion de patrimoine notamment à Clermont-Ferrand. Par conséquent, les CGP sont maintenant aussi très présents sur d’autres métiers que le conseil en investissement financier, ils sont devenus des acteurs incontournables dans le courtage en crédit, dans l’immobilier, dans la prévoyance et interviennent aussi dans le financement des entreprises, y compris des très petites entreprises (TPE) et des petites et moyennes entreprises (PME).

Des créations d’entreprises toujours nombreuses

Les initiatives en matière de gestion de patrimoine restent toujours très dynamiques. En 2018, selon le cabinet Apredia, 57 structures ont été créées et sur les cinq dernières années, les créations se situent entre 44 et 112 par an. Elles sont généralement lancées par des professionnels de la finance qui souhaitent vivre une aventure entrepreneuriale. «La finance compte beaucoup de secteurs en restructuration. On voit par exemple des professionnels issus de la banque créer ou rejoindre des cabinets de conseil en gestion de patrimoine», relève Aïda Sadfi, directrice générale d’Apredia. Mais toutes les nouvelles structures ne sont pas créées ex nihilo, certaines relèvent d’une extension d’activité. «Des professionnels de l’immobilier développent leur business en créant en plus une activité de conseil en gestion de patrimoine, cela peut aussi être le cas des courtiers en assurance qui, s’ils en ont les capacités, peuvent prendre en plus le statut de conseil en investissement financier», poursuit Aïda Sadfi.

Le plan d’épargne retraite, une opportunité historique pour les CGP

Si la réforme des retraites suscite de très nombreuses polémiques, la création d’un nouveau produit d’épargne retraite (le PER) à travers la loi Pacte a été plutôt bien accueillie. Lancé le 1er octobre 2019, le nouveau plan d’épargne retraite (PER) a vocation à terme à se substituer à l’ensemble des produits d’épargne retraite. Il constitue en effet un produit chapeau qui doit intégrer tous les dispositifs dédiés à la retraite supplémentaire qu’ils soient individuels et collectifs. D’après les premiers chiffres publiés par Bercy, qui avançait en février 2020 quelques 84 000 souscriptions depuis le 1er octobre, ce lancement constituerait d’ores et déjà un succès. Il faut dire que le ministère a mis la pression sur l’ensemble des distributeurs afin qu’ils puissent disposer d’un PER et le commercialiser au 1er semestre 2020. Les premiers intermédiaires à avoir lancé des PER sont des compagnies d’assurances, les banques devant rapidement suivre le mouvement.

Parmi les acteurs qui se sont aussi emparés de ce sujet figurent les conseillers en gestion de patrimoine qui voient là une opportunité historique de se développer. Un positionnement justifié par la complexité de la préparation à la retraite : il faut évaluer les revenus qui seront perçus et les besoins de chaque individu, avant d’élaborer une stratégie qui prenne en compte la capacité d’épargne et le niveau d’aversion au risque. A cela s’ajoute une maîtrise du nouveau produit qui n’est pas évidente. «La réforme était annoncée comme simple, apportant de la flexibilité et plus avantageuse d’un point de vue fiscal ; en réalité, elle est relativement complexe comme l’ensemble de la législation dans laquelle elle s’inscrit, et si elle apporte de la flexibilité, elle n’est pas avantageuse pour tous les individus. Elle doit ainsi être analysée au cas par cas», détaille Pierre-Yves Lagarde, administrateur de la Chambre nationale des conseillers en investissement financiers (CNCIF).

Des études personnalisées seront donc nécessaires avant toute souscription. «Elles permettront de comparer le PER avec les autres produits dédiés à la retraite durant toute la durée de vie du produit : phase d’épargne, phase de retrait et transmission du solde d’épargne au décès», poursuit Pierre-Yves Lagarde. Ces rendez-vous sont d’ailleurs prévus par le législateur. Ce dernier, conscient de la nécessité d’accompagner les particuliers, a intégré dans les textes une obligation de conseil à toutes les étapes de vie du produit : à la souscription, lors d’un transfert, cinq ans avant la liquidation et au moment de la liquidation.

Cette réforme met donc en première ligne les conseillers en gestion de patrimoine. Les associations professionnelles dédiées se sont de ce fait mobilisées et ont prévu des actions de formation massive afin d’aider leurs membres. «Nous allons mener durant tout le premier semestre des opérations de formation à destination des CGP afin qu’ils s’approprient cette réforme», témoigne Pierre-Yves Lagarde. Au plus tard au mois d’octobre 2020, lorsque les anciens produits spécialisés dans la retraite ne pourront plus être commercialisés, les CGP devront tous être parfaitement opérationnels sur le sujet, avoir défini des stratégies patrimoniales et être en capacité d’éclairer les particuliers. Les CGP sont d’ailleurs conscients qu’il est nécessaire d’aller vite sur ces sujets. «Dans les mois et les années à venir, nous allons devoir nous mobiliser afin notamment d’assurer les transferts entre les anciens et les nouveaux produits dédiés à la retraite», indique Laure Vasco, directrice du pôle produits et services chez Cyrus Conseil.

Cette mobilisation est d’autant plus importante que la clientèle des CGP est la première concernée par la réforme des retraites. Celle-ci prévoit qu’au-delà de 120 000 euros de revenus annuels, les particuliers ne cotiseront plus à la retraite par répartition, seule une taxe s’appliquera sur les revenus au-delà de ce seuil. Ces particuliers gagneront plus puisqu’ils cotiseront moins pour la retraite par répartition, mais ils devront se constituer un complément individuel. Et parmi les solutions à leur disposition, le PER pourrait occuper une place centrale. Au-delà de leur clientèle traditionnelle, les CGP pourraient aussi s’appuyer sur le PER pour se développer auprès de nouvelles cibles. «Hormis le plus bas quintile de revenus de la population, qui ne dispose pas du revenu suffisant pour épargner pour la retraite, tous les Français ont la possibilité de capitaliser pour préparer leur retraite», conclut David Charlet.