Au premier semestre, la classe d’actifs a créé la surprise en renouant avec une performance et une collecte positives. Funds s’interroge sur les raisons de ce rebond après trois longues années de purgatoire, et sur les facteurs de risques qui pèsent encore sur les marchés émergents. Faut-il revenir sur la classe d’actifs ?

Depuis le début de l’année, les actions émergentes sont de nouveau envisagées comme une classe d’actifs dans laquelle il est possible d’investir. C’est en tout cas que constate Pascal Blanqué, directeur du pôle clients institutionnels et CIO d’Amundi : «Depuis mai 2013, les marchés émergents ont connu des sorties de flux importantes et des ajustements violents. Aujourd’hui, nous sommes à un tournant, car nous constatons un redéploiement du cash vers les marchés émergents. Le mouvement est initié par les investisseurs institutionnels, mais le retail devrait prendre le relais.»

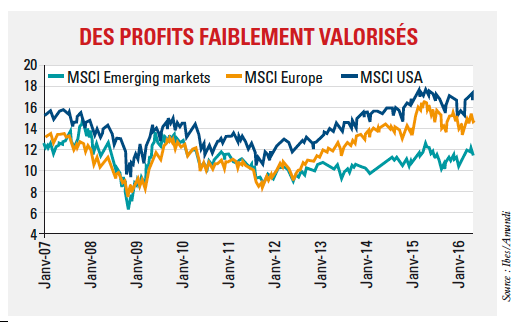

Le retour de flux positifs sur les fonds ouverts en mars et en avril ainsi que la demande croissante de mandats dédiés attestent de ce regain d’intérêt. Il est vrai que la classe d’actifs ne représente plus grand-chose dans les allocations d’actifs depuis que la Fed a annoncé en mai 2013 la fin progressive du quantitative easing : «moins de 5 % des portefeuilles, alors que les pays émergents représentent 45 % du PIB mondial», précise Michel Audeban, directeur général de Gemway Assets, estimant que l’exposition à la classe d’actifs devrait s’accroître jusqu’à 10 %. «Un retour à plus de neutralité de l’exposition sur les marchés émergents va produire des effets positifs», indique de son côté Pascal Blanqué.

Des catalyseurs de court terme

Pour autant, faut-il voir dans ces manifestations d’intérêt nouvelles et dans la performance récente des actions émergentes – l’indice MSCI Emerging Market est en hausse de 0,18 % au 20 juin contre...

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel