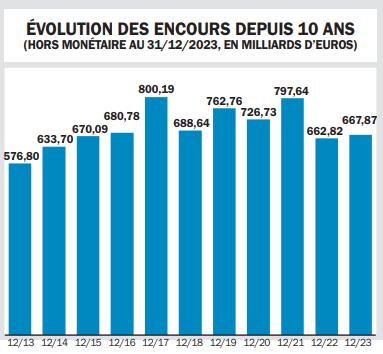

Avec à peine plus de 80 Md€ de collecte nette, toutes stratégies confondues, 2023 apparaît comme une année décevante pour la distribution des fonds en Europe et en France. En relatif, on est loin de la moyenne historique sur 10 ans, à plus de 200 Md€ par an.

La déception vient également du mix-produit, car seuls les actifs sans risque ont attiré des capitaux, 2023 étant même une année record pour les fonds monétaires sur 10 ans et un excellent cru pour les fonds obligataires. En revanche, tous les actifs risqués subissent des sorties dans l’ensemble.

« Post-dislocation des marchés en 2022, on aurait pu anticiper un retour des investisseurs sur les actions, comme ce fut le cas durant les années pré-COVID où les actions collectaient régulièrement 70 Md€ en moyenne par an. Mais ça, c’était avant, période où les taux étaient bas, voire négatifs, période du TINA (There Is No Alternative). Depuis fin 2022, il y a des alternatives : toute la courbe des taux offre des rendements compétitifs qui n’incitent pas à aller sur les fonds actions ni sur les fonds diversifiés. Raison pour laquelle la catégorie des fonds datés est l’une de celles qui ont le plus collecté en 2023. A l’inverse, les fonds diversifiés représentent la catégorie qui a le plus décollecté, et, en particulier, l’ensemble des fonds flexibles, boudés par les réseaux au profit de stratégies pures », explique Jean-François Bay, directeur général de Quantalys.

Autre point à souligner pour la distribution des fonds en Europe en 2023 : la bascule en faveur des ETF et au détriment des fonds actifs, comme un effet miroir. Ainsi, les ETF actions en Europe collectent près de 90 Md€ sur l’année et les fonds actifs ont décollecté de 90 Md€.

« Sur les actions, les investisseurs ont privilégié les grandes valeurs internationales de qualité, défensives, de croissance, qui ont la capacité à résister. Les actions Monde et actions Etats-Unis captent 70 Md€. Comme les actions ont légèrement décollecté dans l’ensemble, ce mouvement s’est fait au détriment des thématiques plus cycliques ou plus risquées, et donc au détriment de l’Europe, des pays émergents, de la Chine, des Small & Mid Caps… »

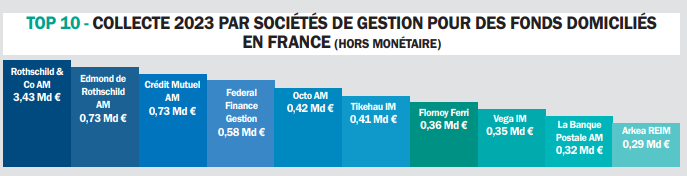

En dehors du monétaire, le tiercé gagnant pour pouvoir collecter sur les actions était le suivant : ETF + Actions Monde-USA + Large Caps. « Seuls les fournisseurs d’ETF tirent leur épingle du jeu en 2023 (iShares, Vanguard, XTrackers, SPDR…). Sur les obligations, sur le marché français uniquement, c’était l’année des fonds à échéance. C’est donc un bon millésime pour les gérants qui ont une capacité de lancement sur ce segment comme Rothschild & Co AM, Crédit Mutuel AM, Edmond de Rothschild AM, Tikehau, Octo AM… ».

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel