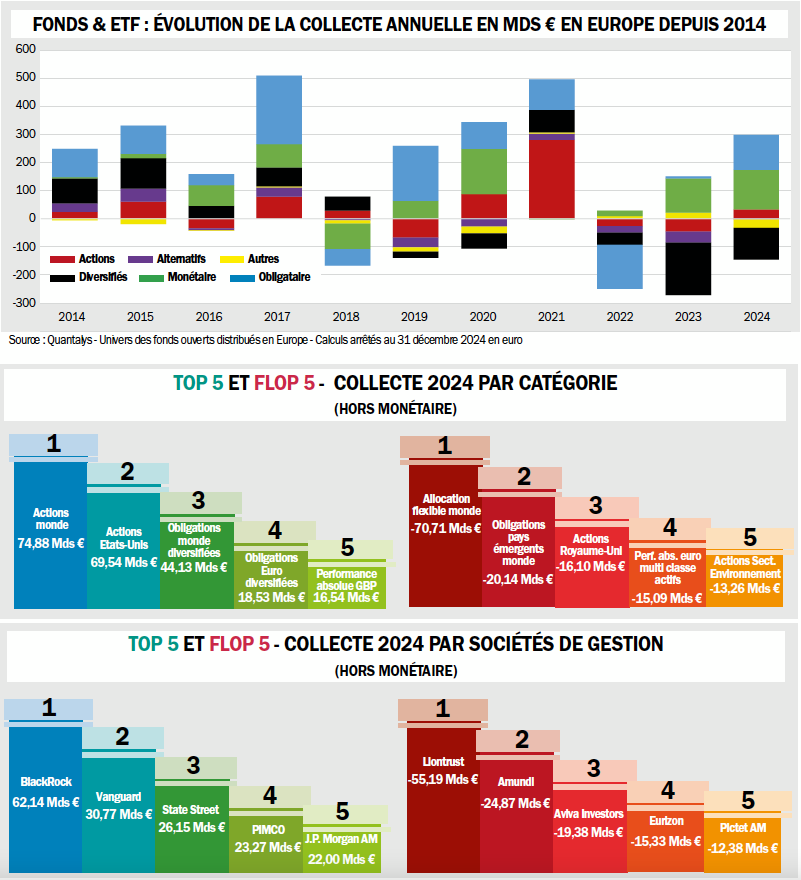

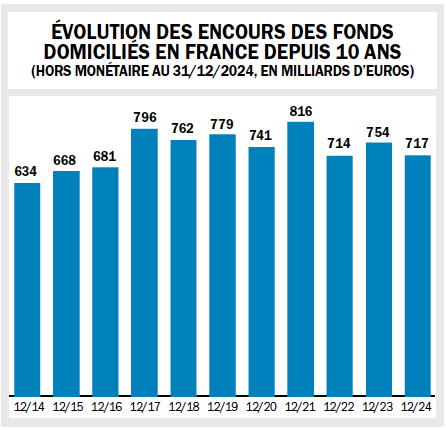

En Europe, l’industrie de la gestion d’actifs a connu une embellie en matière de collecte sans toutefois renouer avec la moyenne historique de ces 10 dernières années. Sans surprise, les actifs monétaires et les obligations ont capté l’essentiel des flux. Du côté des perdants, on trouve les fonds investis dans les actions européennes et les marchés émergents (dette et actions) mais surtout les fonds diversifiés qui subissent une véritable hémorragie. L’analyse des flux confirme les grandes tendances à l’œuvre dans l’industrie, notamment la domination des ETF et, sur le marché français, la percée de l’offre en non coté.

Avec une collecte nette de 153 Md€, l’année 2024 s’est achevée sur une nette amélioration par rapport à 2023, même si la performance reste en deçà de la moyenne historique sur 10 ans de 160 Md€.

« Les actifs monétaires dominent toujours les flux entrants avec une collecte impressionnante de 141 Md€, confirmant leur rôle de refuge dans un environnement où les investisseurs sont restés prudents. Les obligations enregistrent également une forte collecte de 123 Md€, consolidant leur attractivité grâce à des rendements compétitifs sur toute la courbe des taux » constate Rui Fidalgo, analyste financier senior chez Quantalys.

Du côté des actions, la collecte est positive, de l’ordre de 34 Md€, mais les préférences des investisseurs se concentrent sur les grandes valeurs internationales, en particulier les actions Monde (+75 Md€) et les actions américaines (+70 Md€). En revanche, les thématiques plus risquées, comme les actions Europe ou les marchés émergents continuent de subir des décollectes, respectivement de 8 et 9 Md€.

Les fonds diversifiés restent les grands perdants de l’année avec une hémorragie de flux sortants pour environ 113 Md€, ce qui témoigne d’un désintérêt persistant pour les stratégies flexibles au profit d’approches plus spécialisées ou défensives.

« Parallèlement, le basculement structurel en faveur des ETF se confirme, avec une collecte record de 212 Md€, tandis que les fonds traditionnels continuent de décollecter (-59 Md€). Sans surprise, les gestionnaires internationaux dominent le palmarès des meilleurs collecteurs : BlackRock se distingue avec une collecte de 62 Md€, suivi de Vanguard (+30 Md€) et de State Street (+26 Md€). Ces acteurs mondiaux continuent de capter les flux grâce à leur expertise dans les ETF et les solutions passives, très prisées des investisseurs ».

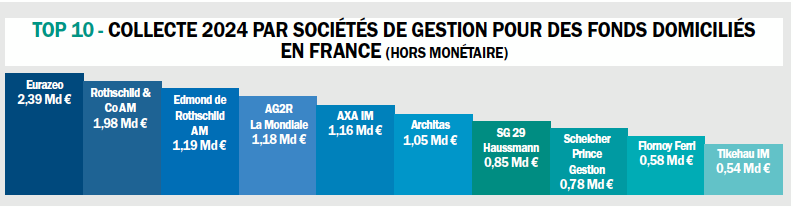

En France, certaines sociétés de gestion se démarquent également. Confirmant l’intérêt des investisseurs pour le non coté, Eurazeo affiche une collecte de 2,39 Md€, suivi par Rothschild & Co AM (+1,98 Md€) et Edmond de Rothschild AM (+1,19 Md€). Pour ces deux dernières, les performances sont principalement portées par des produits spécialisés, notamment en obligations et en stratégies alternatives.

« En conclusion, 2024 reflète une quête de stabilité et de performance à travers des produits peu risqués et des solutions passives, dans un contexte où les investisseurs restent influencés par les incertitudes macroéconomiques et les politiques monétaires. »

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel