Le segment des obligations émergentes est intéressant pour les investisseurs cherchant à diversifier leurs portefeuilles et à capturer des opportunités de rendement attractives. Avec une performance globalement positive sur trois ans, ces obligations offrent un bon compromis entre rendement et risque, mais les flux sont encore modestes.

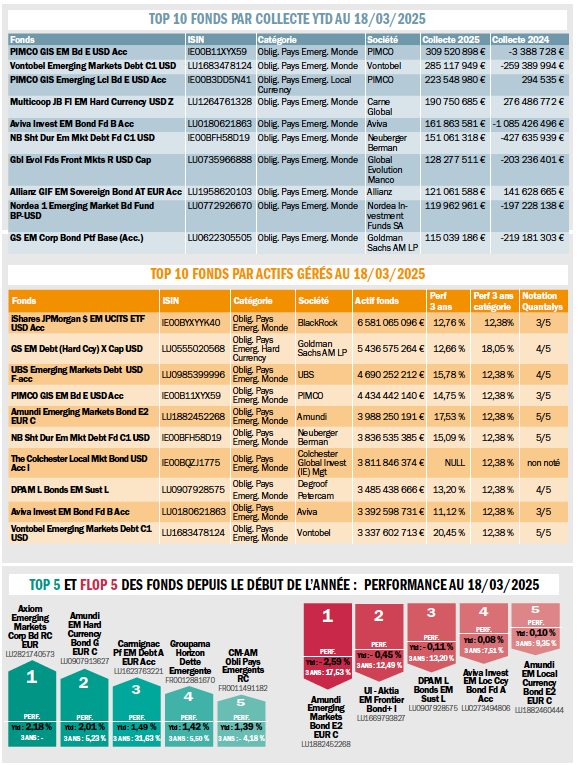

Parmi les différentes catégories, les obligations des pays émergents monde affichent une progression notable, avec une performance à trois ans de 12,38 % et un ratio rendement/volatilité de 2,38. Cette catégorie bénéficie d’une bonne diversification géographique et sectorielle, offrant ainsi une certaine résilience face aux chocs économiques locaux. Les obligations des pays émergents Europe enregistrent une performance de 8,68 % sur trois ans et un ratio rendement/volatilité de 1,41. « Cette performance est en partie due à une meilleure stabilité économique de certaines nations européennes émergentes, soutenue par des flux d’investissements étrangers et une amélioration de la gouvernance financière », indique Rui Fidalgo, analyste financier senior chez Quantalys. Les obligations des pays émergents Asie présentent, quant à elles, une dynamique plus contrastée avec une performance de 1,35 % sur trois ans, impactée par la volatilité accrue de certaines économies régionales et la dépendance à l’égard de la conjoncture chinoise. Toutefois, la région conserve un fort potentiel de croissance à moyen terme, notamment grâce aux réformes structurelles en cours. Les obligations des pays émergents en devises locales offrent un rendement de 12,38 % sur trois ans avec un ratio rendement/volatilité de 2,49, ce qui en fait une option attrayante pour les investisseurs souhaitant s’exposer aux dynamiques internes de ces économies tout en profitant de taux d’intérêt plus élevés que dans les marchés développés.

« Ce sont surtout les obligations des pays émergents en devises fortes qui se démarquent avec une performance de 18,05 % et un ratio rendement/volatilité de 2,66. Cette catégorie est particulièrement appréciée par les investisseurs préférant éviter le risque de change tout en captant le potentiel de croissance de ces économies ».

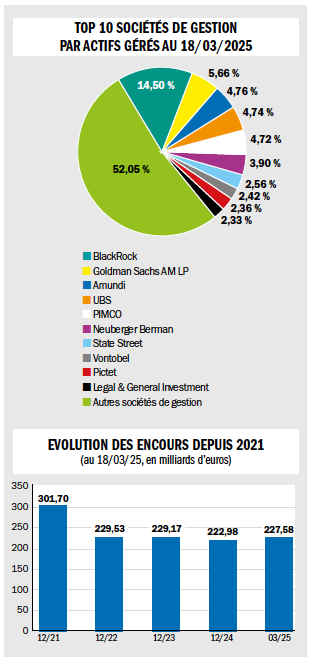

L’environnement macroéconomique actuel reste marqué par des incertitudes multiples. D’une part, la persistance de l’inflation dans certaines économies majeures pousse les banques centrales à maintenir des politiques monétaires restrictives, ce qui peut freiner la liquidité sur les marchés des obligations émergentes. D’autre part, la volatilité des matières premières et les tensions géopolitiques constituent des facteurs de risque supplémentaires pour ces marchés. « Toutefois, certains signaux restent positifs. La désensibilisation progressive des économies émergentes aux fluctuations du dollar américain, l’émergence de nouvelles sources de financement et la diversification des partenaires commerciaux contribuent à une plus grande stabilité des marchés obligataires émergents. Dans ce contexte, une approche diversifiée et une sélection rigoureuse des actifs restent essentielles pour capter les opportunités tout en gérant les risques inhérents à ces investissements », conclut Rui Fidalgo. La collecte sur les obligations émergentes reste dominée par des fonds gérés activement par des asset managers internationaux comme BlackRock, Goldman Sachs AM, Pimco, UBS ou Vontobel.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel