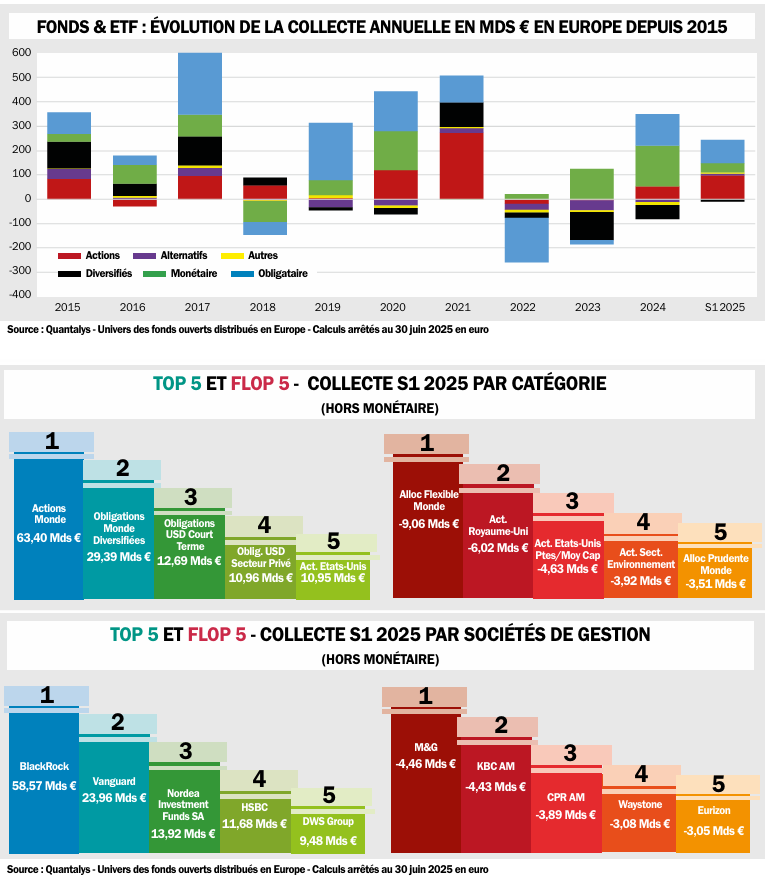

Avec + 234 Md€ de collecte nette lors du 1 semestre 2025, l’année se situe au-dessus de la moyenne décennale (+ 220 Md€) pour le moment, ce qui en fait un bon cru en valeur absolue pour la distribution de fonds en Europe.

« Ce dynamisme est avant tout porté par un retour marqué des investisseurs sur les actifs risqués. Après 2 années de prudence, les fonds actions ont ainsi collecté 99 Md€, soit leur meilleur niveau depuis 2021. Cette réallocation reflète un regain de confiance dans les marchés, dans un contexte d’atterrissage progressif de l’inflation et de baisse des taux enclenchée par les grandes banques centrales », indique Rui Fidalgo, analyste senior chez Quantalys.

Dans un climat géopolitique toujours incertain et avec des banques centrales amorçant un cycle de baisse des taux, les marchés financiers ont connu une certaine stabilisation pendant ce 1er semestre 2025 malgré des épisodes de forte volatilité. Cette accalmie a permis une revalorisation des actifs risqués, notamment les actions, mais aussi un retour des flux vers les produits obligataires. Les investisseurs semblent désormais arbitrer entre rendement, visibilité et simplicité, avec une nette préférence pour les stratégies mondiales.

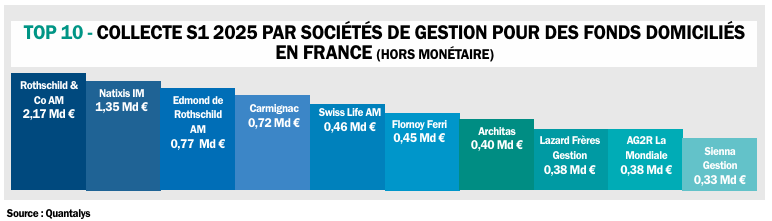

Sur les actions, les grandes capitalisations internationales, notamment Monde (+ 63,4 Md€) et Etats-Unis (+ 10,95 Md€), concentrent l’essentiel des flux. A l’inverse, les zones plus cycliques ou risquées comme l’Europe, la Chine, les pays émergents ou les petites et moyennes capitalisations continuent d’enregistrer des sorties nettes. De même, les thématiques sectorielles comme l’environnement, l’immobilier ou les matières premières sont restées en retrait.

« Côté obligations, les flux redeviennent largement positifs (+ 95 Md€), portés par les stratégies en dollar, les fonds de court terme, et les obligations à échéance. Ce segment continue de séduire par sa lisibilité et ses rendements désormais compétitifs. Les fonds diversifiés (− 10 Md€) restent en souffrance, particulièrement les stratégies flexibles Monde. »

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel