13,4 milliards d’euros ont été collectés sur le marché français, essentiellement sur les fonds de trésorerie, mais la demande sur les fonds obligataires et diversifiés a été bien orientée. Seuls les fonds actions restent à la traîne alors que les marchés boursiers ont affiché de belles performances.

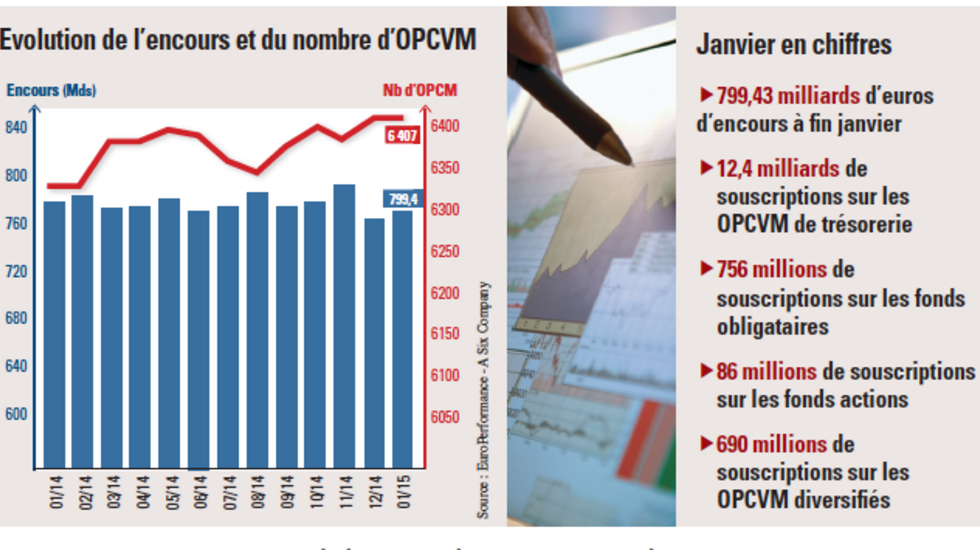

L’année 2015 a débuté sur une note plutôt positive pour le marché français de la gestion collective. Les premiers jours de janvier ont été caractérisés par un certain attentisme sur les marchés, mais la confirmation le 22 janvier du lancement d’un quantitative easing par la BCE a été un véritable catalyseur, notamment pour les actions. En janvier, le marché des fonds de droit français a progressé de 4,6 %, portant le niveau d’encours à 799,4 milliards d’euros.

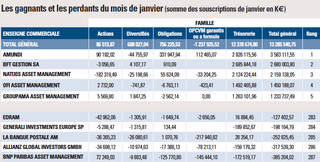

Du coté de la collecte, EuroPerformance-a Six company note que si les réemplois enregistrés sur les fonds de trésorerie expliquent la majeure partie des flux acheteurs en janvier, la demande pour les fonds obligataires et les gestions diversifiées se reprend très nettement. Les investisseurs continuent de bouder cependant les fonds actions alors que les marchés actions affichent les plus belles performances. Toutes catégories confondues, la collecte de janvier a rassemblé 13,4 milliards d’euros.

A eux seuls, les fonds de trésorerie ont attiré 12,4 milliards d’euros de souscriptions, un niveau dans sa moyenne historique pour un début d’année. Comme le souligne EuroPerformance-a Six company, l’allocation de flux reste inchangée, la préférence des investisseurs allant naturellement aux fonds de maturité longue de la catégorie trésorerie : soit une collecte de 8,9 milliards contre 3,7 milliards d’euros alloués aux fonds de trésorerie court terme.

Du côté des fonds obligataires, le mois de janvier s’est terminé sur des performances positives pour la plupart des catégories de fonds. Les fonds obligataires ont bénéficié d’un regain d’intérêt des investisseurs et attiré 756 millions d’euros de souscriptions. Les catégories très long terme et toutes maturités du compartiment obligations euro ont respectivement collecté 212 et 316 millions d’euros. En revanche, la demande pour les maturités moyen et long n’est pas très prononcée, tandis que la catégorie court terme enregistre des rachats pour un montant de 152 millions d’euros. EuroPerformance-a Six company précise que toutes catégories confondues, les investisseurs ont alloué 440 millions d’euros aux fonds du compartiment obligations euro. Les investisseurs sont également revenus en ce début d’année sur les fonds du compartiment haut rendement, qui ont collecté 193 millions d’euros. En revanche, la décollecte se poursuit sur la catégorie des fonds de dette émergente (- 12 millions d’euros).

Grâce à une progression de 7,1 %, l’encours des fonds actions a atteint 231 milliards d’euros en janvier. Toutes les grandes places boursières ont fini le mois dans le vert, notamment les compartiments actions asiatiques et actions émergentes et le compartiment actions Europe. Les performances de ces trois compartiments ne se sont toutefois pas matérialisées dans les flux. Les investisseurs se montrent toujours réticents à l’idée de s’exposer à cette classe d’actifs. La collecte sur les fonds actions s’est à peine élevée à 86 millions d’euros. Les flux ont été particulièrement dynamiques sur le compartiment Asie (710 millions d’euros), sur les catégories Chine, Inde, Japon et Asie hors Japon. Après un mois marqué par les rachats, les fonds actions thématiques ou sectoriels ont bénéficié de 260 millions d’euros de flux entrants. Les actions américaines et internationales ont respectivement collecté 45 et 14 millions d’euros.

Du côté des rachats, les actions émergentes (- 204 millions d’euros) et les actions Europe (- 740 millions d’euros) sont les grandes perdantes. EuroPerformance-a Six compagny souligne une nouvelle fois les arbitrages opérés en faveur de la gestion indicielle, les ETF sur les actions ayant recueilli près de 900 millions d’euros de flux en janvier.

Par ailleurs, la demande se reprend du côté des fonds d’obligations convertibles Europe, dont l’allocation nette a rassemblé 133 millions d’euros alors que les catégories euro et internationales restent en situation de rachats.

Enfin, janvier a vu le retour des investisseurs sur les fonds à dominante taux (210 millions d’euros de collecte), tandis que le flux acheteur sur les fonds diversifiés mixtes s’est intensifié (434 millions d’euros). Au total, les fonds diversifiés ont collecté 688 millions d’euros en janvier.Continuant sur leur lancée, les marchés boursiers devraient achever le mois de février dans le vert. A Paris, le CAC 40 a clôturé au-dessus des 4 800 points le 19 février, retrouvant ainsi son niveau de juin 2008. A quelques semaines du lancement du quantitative easing, les investisseurs pourraient être, enfin, tentés de revenir sur les actifs risqués.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel