Pour la première depuis le mois de février, la collecte a été positive. Les flux de souscriptions ont bénéficié principalement aux actifs de court terme. Les obligations convertibles et les fonds de performance absolue enregistrent des demandes soutenues.

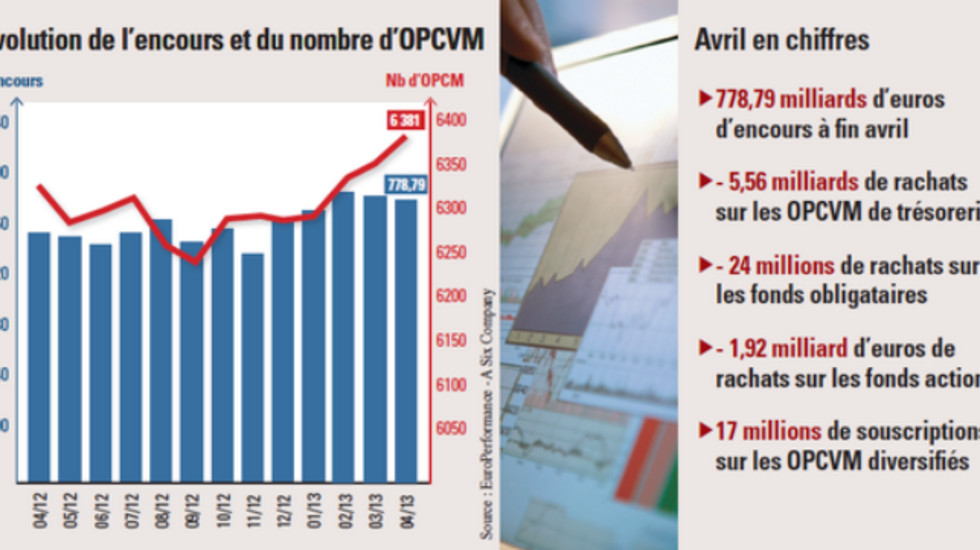

La période estivale a été calme sur les marchés et agrémentée de publications de statistiques plutôt encourageantes, notamment dans la zone euro. A partir de mi-août, la perspective de voir la Fed commencer à réduire ses achats de bons du Trésor dès le mois de septembre et les tensions internationales liées au confl it syrien ont pesé sur les marchés boursiers. Au final, le marché français de la gestion collective progresse de 1,2 % en août. Les actifs sous gestion ont rassemblé 763,67 milliards d’euros. Pour la première fois depuis le mois de février, la collecte a été positive : 12,3 milliards d’euros de souscriptions nettes, principalement sur les actifs de court terme. Dans sa note mensuelle, EuroPerformance – a SIX Company relève également un fléchissement des rachats sur les actifs de long terme.

Modeste en juillet, la progression des encours des fonds de trésorerie a été vive en août (+ 4,3 %). Comme le souligne EuroPerformance – a SIX Company, les investisseurs ont brisé la tendance vendeuse de ces derniers mois et le compartiment des fonds de trésorerie régulière a rassemblé 12,3 milliards de souscriptions. Ces flux d’investissements étaient, jusqu’à présent, concentrés sur le premier quartile et se sont élargis en août aux fonds du deuxième quartile. Les fonds de trésorerie dynamique (catégories TD et TD+) n’ont pas attiré plus de souscripteurs sur le mois passé. La collecte de 934 millions d’euros semble davantage s’inscrire dans un ralentissement des flux. La publication en août de statistiques meilleures que prévu dans la zone euro, notamment une croissance de 0,3 % du PIB, a renforcé les tensions sur le marché obligataire : les dettes à dix ans allemandes et françaises ont vu leur taux progresser.

Aux Etats-Unis, les tensions sur les taux longs ont été renforcées. Dans l’ensemble, les fonds obligataires n’ont pas délivré de bonnes performances. Sur le mois écoulé, les investisseursont retiré 159 millions d’euros sur cette catégorie. EuroPerformance – a SIX Company remarque cependant un ralentissement des flux sortants sur la plupart des catégories. La décollecte s’est réduite à 127 millions d’euros sur la catégorie obligations euro et à 12 millions sur les fonds obligations Europe. Les fonds obligations USD et obligations internationales ont attiré quelques souscriptions. Dans la catégorie des fonds d’obligations convertibles, la demande des investisseurs a rebondi en août avec 133 millions d’euros de flux entrants. Ce sont les catégories obligations convertibles euro et obligations convertibles Europe qui ont été privilégiées.

Après la correction qui a suivi en mai l’annonce du projet de ralentissement des rachats aux Etats-Unis, les marchés actions se sont plutôt bien comportés pendant l’été aux Etats-Unis et en Europe où, fait notable, on assiste au retour des investisseurs internationaux. Toutefois, le conflit syrien et les tensions internationales qui en découlent ainsi que les craintes ravivées de voir la Fed réduire ses achats de bons du Trésor ont infléchi l’évolution des principaux indices. En juillet et en août, les volumes de rachats de fonds actions ont été limités comparés à la décollecte du deuxième trimestre. En août, la catégorie a enregistré 504 millions d’euros de flux sortants. Les allocations en fonds actions Europe se sont réduites à 65 millions d’euros.

Sur l’ensemble des catégories actions Europe, les investisseurs ont clairement affiché une préférence pour les ETF (306 millions d’euros), au contraire des fonds de gestion traditionnelle (166 millions d’euros de retraits). EuroPerformance – a SIX Company souligne un ralentissement des rachats sur les fonds actions émergentes, tandis que, dans la catégorie des fonds thématiques, les fonds technos et médias ont collecté 97 millions d’euros. Enfin, sous le poids des rachats, l’encours des fonds diversifi és s’est contracté à 82,8 milliards d’euros. Les fonds à dominante actions et les fonds d’allocation mixte ont enregistré respectivement 240 et 341 millions d’euros de rachats. En l’absence de choc majeur, l’environnement devrait rester favorable pour les actifs risqués. Les opportunités sont de plus en plus rares dans l’obligataire et la rotation des obligations vers les actions pourrait s’accélérer dans les prochaines semaines.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel