Pour la troisième année consécutive, l’encours du marché des fonds de droit français a progressé pour atteindre 918,8 milliards. Le marché s’est apprécié de 37,7 milliards d’euros, les investisseurs privilégiant aussi bien les actifs de courte maturité que les gestions de long terme.

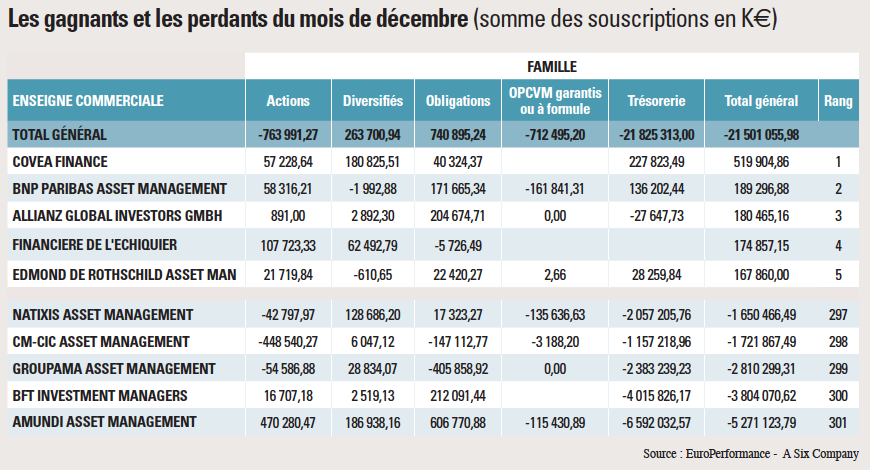

algré un mois de décembre négatif tant au niveau des encours que de la collecte, le marché des fonds de droit français progresse de nouveau en 2017. Sur l’ensemble de l’année, les souscriptions s’élèvent à 37,7 milliards d’euros. Selon Six Financial Information, si la gestion monétaire est en décollecte annuelle de 9,2 milliards d’euros, les gestions obligataires de très court terme ont su prendre le relais avec 12 milliards d’euros de flux entrants. Les gestions actions, en particulier les ETF, ont été à l’honneur avec 12,8 milliards d’euros de souscriptions, de même que certaines stratégies de fonds diversifiés (+ 3,3 milliards d’euros) et de performance absolue (+ 8,9 milliards d’euros).

Malgré quelques rachats en décembre, les gestions ETF ont connu un formidable millésime de collecte en 2017. Selon Six Financial Information, sur la classe actions, les investisseurs ont en effet pourvu ces véhicules de 8,9 milliards d’euros de flux d’investissement, tandis que les gestions obligations ont attiré 3,7 milliards d’euros. Toutes classes d’actifs confondues, la collecte des ETF a rassemblé 12,7 milliards d’euros sur l’année.

Un an après le lancement du label ISR, la gestion ISR a terminé l’année en hausse de 11 %, l’encours s’élevant à 93,1 milliards d’euros. Et si les rachats de fin de trimestre des actifs de court terme grèvent les résultats de collecte, l’ISR a tout de même attiré, selon Six Financial Information, 6,2 milliards d’euros de flux d’investissement durant l’année. BNP Paribas AM, Allianz GI et CPR AM figurent parmi les meilleurs collecteurs de fonds ISR. Cet excellent score est à la fois le fruit des allocations pourvues aux gestions obligataires (+ 3,4 milliards d’euros), mais aussi aux gestions plus risquées d’actions (+ 1,2 milliard d’euros). Parmi les principaux résultats figurent également ceux des gestions ISR immobilier (+ 1,4 milliard d’euros), complétés par ceux des gestions de fonds diversifiés (+ 455 millions d’euros) et flexibles (+ 360 millions d’euros).

Plus en détail, sur l’année, les OPCVM de trésorerie affichent un bilan de collecte mitigé, avec 9,2 milliards d’euros de sorties nettes, mais davantage en phase avec les rendements négatifs que la classe d’actifs sert aux investisseurs. En 2016, les fonds de trésorerie avaient reçu une allocation annuelle de près de + 28 milliards d’euros. En 2017, les gains réalisés par les gestions obligataires ont faiblement contribué à la hausse d’encours. En parallèle, la collecte a permis de rassembler 20,2 milliards d’euros. Principaux bénéficiaires : le segment très court terme euro, les gestions d’obligations américaines, notamment le crédit, avec une collecte annuelle étoffée de près de 3 milliards d’euros et le compartiment haut rendement.

Du côté des actions, la collecte a atteint son meilleur score depuis 2006, en rassemblant 12,8 milliards d’euros de souscriptions nettes. Les actifs européens ont été en tête des allocations cette année, recevant 6,7 milliards d’euros de flux nets, dont 3,9 milliards d’euros pour les catégories actions euro et 2,5 milliards d’euros pour les catégories actions Europe. Autre poste privilégié d’allocation, la catégorie actions marchés émergents a, à nouveau, bénéficié d’une demande de 2,4 milliards d’euros.

Enfin, également à l’honneur en 2017, les fonds de performance absolue ont attiré 8,9 milliards d’euros de souscriptions, dont 4,6 milliards d’euros sur les gestions flexibles et 2,5 milliards d’euros sur les fonds de catégorie multistratégies. Les stratégies de crédit (+ 430 millions d’euros) et de taux (+ 213 millions d’euros) sont parvenues à inverser la tendance de 2016, tandis que les investisseurs ont très nettement réduit leurs allocations aux stratégies L/S Actions (+ 196 millions d’euros).

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel