si l’été a été positif en termes de collecte, les résultats sont assez contrastés selon les classes d’actifs. la tendance très favorable pour les fonds obligataires au premier semestre s’est inversée durant l’été. la période estivale n’a pas non plus été très propice aux fonds actions.

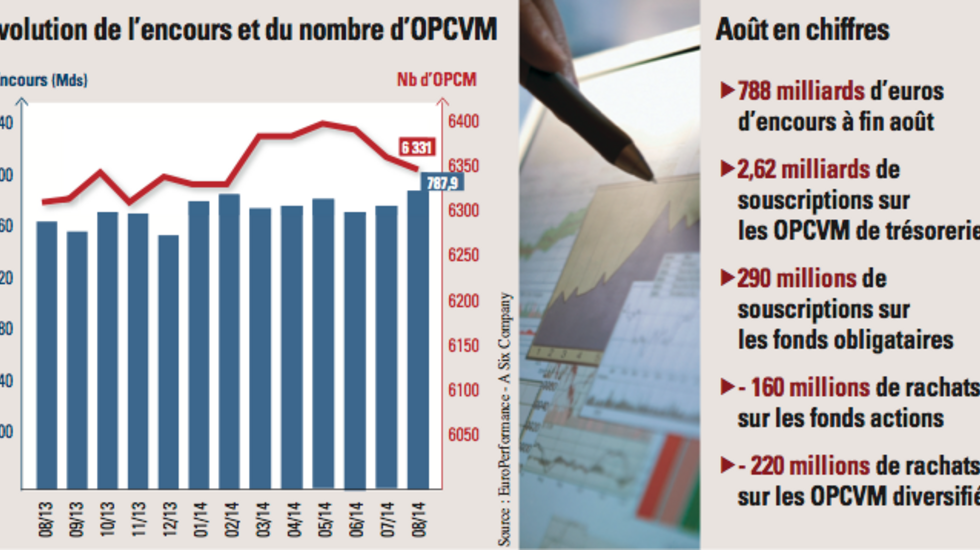

Des tensions géopolitiques et les mauvais chiffres de croissance dans la zone euro ont pesé sur les marchés financiers durant l’été : il aura fallu attendre la fin du mois d’août et les déclarations de Mario Draghi à Jackson Hole pour remonter le moral des investisseurs. Dans ce contexte, le marché des fonds de droit français a progressé en août : en hausse de 1,6 %, les actifs sous gestion ont rassemblé un total de 788 milliards d’euros, soit 10,6 milliards d’euros supplémentaires.

Comme le souligne EuroPerformance – a Six Company, les performances sont le principal moteur de cette hausse. Le marché a bénéficié également d’une collecte positive de plus de 2,5 milliards d’euros, essentiellement concentrée sur les fonds de trésorerie. Suivant la tendance de long terme, la majorité des flux d’investissement est venue se loger dans les fonds de catégories trésorerie (+ 3 milliards d’euros), tandis que les autres supports enregistraient des rachats. Les rachats dans la catégorie trésorerie court terme atteignent 556 millions d’euros.

Après un premier semestre dynamique en termes de collecte, le montant net des flux d’investissements a considérablement ralenti durant l’été sur fond de croissance morose dans la zone euro et de baisse des rendements obligataires souverains. En août, la collecte sur cette classe d’actifs s’est limitée à 290 millions d’euros. Selon EuroPerformance – a Six Company le compartiment des fonds euro s’arroge la majeure partie des allocations avec 415 millions d’euros de souscriptions : les catégories court terme (237 millions d’euros), très long terme (140 millions d’euros) et toutes maturités (193 millions) restent privilégiées. A contrario, le compartiment haut rendement subit toujours des retraits (235 millions d’euros).

Après des retraits importants sur la fin du premier semestre, le rythme des sorties des fonds d’obligations convertibles s’est atténué durant l’été. Les catégories euro et Internationales perdent respectivement 38 et 50 millions d’euros. Seule la catégorie Europe bénéficie de flux positifs pour un montant de 43 millions d’euros.

Fin août, dans la perspective d’un quantitative easing version BCE, les marchés actions ont finalement clôturé le mois en hausse. Le regain d’intérêt des investisseurs pour les actions ne s’est cependant pas matérialisé dans les flux qui restent très volatils. L’alternance de phases de souscriptions et de rachats est particulièrement marquée sur le compartiment des fonds Europe : 51 millions d’euros de souscriptions nettes en août contre 717 millions d’euros de sorties un mois auparavant. EuroPerformance – a Six Company note que les catégories France, euro et Europe enregistrent de nouveau un solde de souscriptions positif, emmené par la gestion passive. Alors que les indices américains ont établi de nouveaux plus hauts, le compartiment Amérique affiche 125 millions de retraits, sous le poids des retraits enregistrés par la catégorie Amérique du Nord (81 millions d’euros). Le retour des investisseurs sur les marchés émergents semble se confirmer, la catégorie collectant 125 millions d’euros. Au total, l’ensemble des fonds actions affiche une décollecte de 160 millions d’euros.

Grâce aux résultats de la gestion, l’encours des fonds diversifiés a rebondi de 1,2 % en août. La plupart des fonds affichent des performances positives. Du côté de la demande, les investisseurs continuent de se concentrer sur les fonds à dominante taux (162 millions d’euros de souscriptions).

Début septembre, les mesures annoncées par la BCE pour relancer l’économie de la zone euro et écarter le risque de déflation ainsi que la perspective d’une baisse de l’euro semblent avoir donné un nouvel élan aux marchés. L’environnement reste cependant morose dans la zone euro alors que la dynamique de croissance américaine s’avère très robuste et que l’économie chinoise se stabilise.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel