Les bonnes performances sur les marchés actions et la collecte sur les actifs de long terme ont permis de compenser les sorties importantes sur les fonds monétaires.

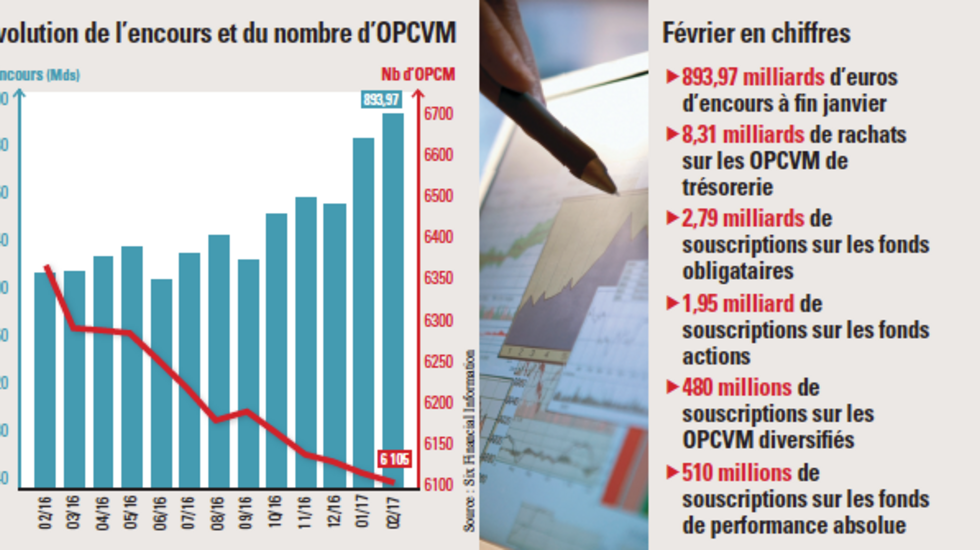

Moins soutenue qu’en janvier, la progression du marché de la gestion collective ressort à 0,8 % sur le mois de février. Une faible progression que Six Financial Information explique par les sorties qui ont émané du segment des gestions monétaires alors que, dans le même temps, la demande pour les classes d’actifs de long terme est restée bien orientée, en particulier sur les fonds actions et les fonds obligataires. Toutes classes d’actifs confondues, Six Financial Information évalue la décollecte à 2,5 milliards d’euros et l’effet induit par les performances réalisées en février à un gain d’encours de 9,3 milliards d’euros.

Assez rares pour un mois de février, les demandes de rachats sur les fonds monétaires ont très nettement pris le dessus des opérations menées par les investisseurs. Quelques-uns des plus gros fonds du segment, gérés par différentes enseignes, ont enregistré des retraits significatifs de la part d’investisseurs institutionnels. Au total, la catégorie trésorerie enregistre 7,5 milliards d’euros de flux sortants tandis que les retraits sur la catégorie trésorerie court terme se limitent à 629 millions d’euros. Avec les rachats de fonds trésorerie PEA (- 150 millions d’euros) et trésorerie autres (- 69 millions d’euros), le total des flux sortants a atteint 8,3 milliards d’euros.

Du côté des fonds obligataires, la classe d’actifs enregistre des souscriptions nettes de 2,8 milliards d’euros en février. Selon Six Financial Information, les choix d’allocation demeurent inchangés. Les investisseurs continuent de privilégier les gestions de courte maturité avec, sur le compartiment obligations euro, une demande de 2,1 milliards d’euros pour les fonds des catégories court terme et très court terme. A l’inverse, les fonds investis dans les autres segments de la courbe sont peu recherchés et restent dominés par les rachats. Seuls des ETF à réplication «short» continuent d’attirer une demande significative (près de 390 millions d’euros) sur le segment très long terme. Les gestions euro taux variables confirment leur attrait, tandis que les gestions euro inflation cèdent du terrain.

Six Financial Information souligne par ailleurs que la demande des investisseurs demeure globalement positive pour le crédit USD et pour les fonds d’obligations US (474 millions d’euros de souscriptions). La demande pour la dette émergente se reprend, avec 75 millions d’euros de flux entrants, tandis que celle pour le compartiment haut rendement marque le pas ce mois-ci.

En février, les souscriptions sur les fonds actions se sont étoffées, mais elles profitent principalement aux ETF. D’un point de vue géographique, l’allocation reste en faveur des actions Europe, qui enregistrent 807 millions d’euros de flux entrants, dont + 703 millions d’euros pour les fonds de valeurs euro. Avec 177 millions d’euros réunis, la demande pour les gestions actions Amérique du Nord demeure sur un volume comparable au mois dernier. En revanche, la demande s’étoffe très nettement sur les fonds actions asiatiques, avec 595 millions d’euros alloués. Les fonds actions émergentes ont également attiré 372 millions d’euros.

En ce qui concerne les fonds d’obligations convertibles, la pression vendeuse s’est quelque peu relâchée en février. Cependant, la classe d’actifs reste en situation de décollecte (194 millions d’euros) à l’exception de la catégorie convertibles internationales, qui a attiré 99 millions d’euros de flux entrants.

Enfin, selon Six Financial Information, les stratégies de performance absolue demeurent recherchées avec 510 millions d’euros de souscriptions. Sur le compartiment arbitrage, pourvu de 125 millions d’euros, les stratégies crédit (63 millions d’euros) ont plus particulièrement retenu l’attention des investisseurs ; le long/short actions reste en situation de collecte positive (33 millions d’euros), mais de façon moins soutenue.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel