Le marché français de la gestion collective accuse une nouvelle baisse, plombé par des rachats importants sur la catégorie trésorerie, mais aussi par des sorties sur les actions et les fonds diversifiés. Seuls les fonds obligataires ont attiré des souscriptions.

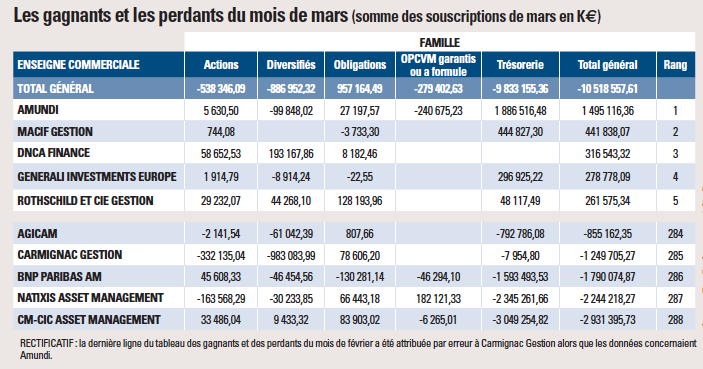

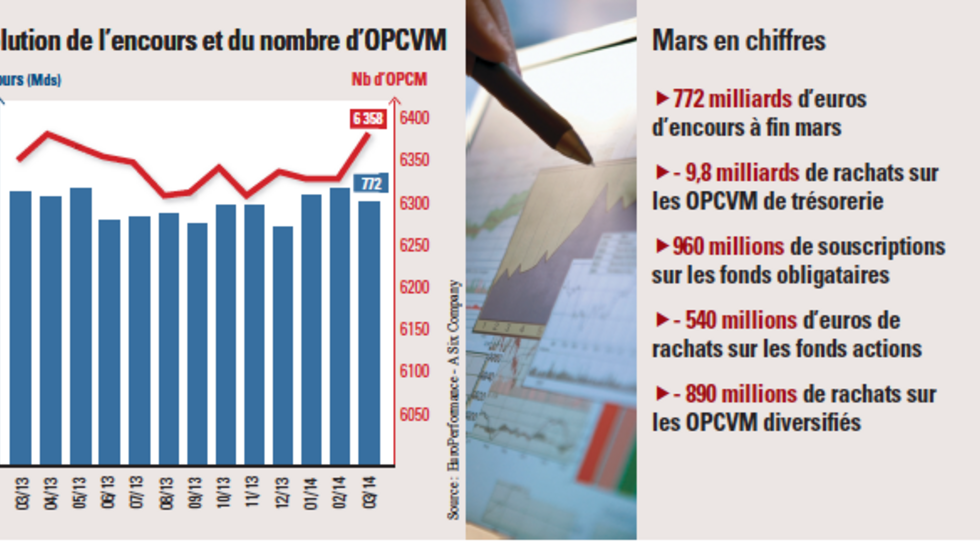

Croissance moins forte que prévue aux Etats-Unis, risque de déflation, euro fort, tensions entre l’Ukraine et la Russie, ralentissement en Chine : les motifs d’inquiétude n’ont pas manqué au premier trimestre. Cela s’est traduit par de timides retours sur les actifs de long terme en janvier et en février, mais le mois de mars n’a pas confirmé la tendance. Le total des actifs sous gestion est retombé à 772 milliards d’euros en mars, accusant un repli de 1,4 %. Europerformance – a SIX Company souligne que les traditionnelles opérations de fin de trimestre sur les fonds de trésorerie ont très lourdement pesé sur les résultats. Les rachats ont atteint 9,8 milliards d’euros et se sont principalement concentrés sur la catégorie trésorerie court terme. Les sorties ont été plus limitées sur les fonds de maturité plus longue (- 1,9 milliard d’euros). Du côté des actions, les principaux marchés se sont nettement repliés durant la première quinzaine de mars.

L’effet marché s’est limité à un gain de 243 millions d’euros, ce qui n’a pas permis de compenser les sorties d’un montant de 538 millions d’euros alors que la classe d’actifs avait collecté 687 millions d’euros en janvier et en février. Selon EuroPerformance – a SIX Company, c’est principalement la contraction de la demande pour les fonds actions Europe, passée d’une collecte nette de 962 millions d’euros en février à une décollecte de 55 millions d’euros en mars, qui induit un tel résultat. Les sorties les plus importantes concernent les fonds large caps de la catégorie actions France, actions euro et actions Europe (- 792 millions d’euros). Seules les allocations sur les fonds de petites et moyennes capitalisations ont été maintenues (444 millions d’euros). EuroPerformance – a SIX Company souligne également l’attrait pour des véhicules de gestion passive investis en actions italiennes, qui ont attiré 253 millions d’euros de souscriptions en mars, portant le total à 428 millions d’euros sur le trimestre.

Sur les fonds actions internationales (- 359 millions d’euros) et fonds actions émergentes (- 217 millions d’euros), la tendance est restée la même sur les trois premiers mois de l’année. A noter cependant que la décollecte sur la catégorie actions Asie s’est étendue au Japon (- 118 millions d’euros). A l’inverse, les demandes de rachats sur les fonds investis en actions américaines marquent une pause. Les fonds obligataires sont les grands gagnants de mars, puisque performance et collecte ont été au rendez-vous tandis que la Réserve fédérale continue de réduire son programme de rachats d’actifs porté à 55 milliards de dollars par mois. En Europe, les dettes des pays périphériques ainsi que les marchés de crédit continuent de profiter de l’appétit de nombreux investisseurs. Au total, la classe d’actifs a collecté 957 millions d’euros en mars, portant à plus de 2,7 milliards le montant des souscriptions sur le trimestre.

Sans surprise, les fonds d’obligations high yield concentrent toujours la majeure partie des flux acheteurs (413 millions d’euros) et enregistrent leur septième mois consécutif de collecte. Sur le compartiment des obligations euro, le choix des investisseurs s’est nettement porté sur les emprunts d’Etat. Les fonds d’obligations émergentes renouent avec une collecte légèrement positive (+ 16 millions d’euros). A fin mars, l’encours des fonds de convertibles a atteint un nouveau plus haut de 16,4 milliards d’euros, les flux entrants sur le mois s’élevant à 168 millions d’euros. Enfin, la collecte sur les fonds diversifiés continue à être contrastée : les demandes de rachats sur les fonds à dominante actions et sur les fonds d’allocation mixte s’élèvent respectivement à 199 et 999 millions d’euros. Les investisseurs privilégient toujours les fonds à dominante taux, notamment ceux investis en actifs de la zone euro (305 millions d’euros de souscriptions).

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel