Toutes les classes d’actifs ont enregistré de solides gains durant la période, ce qui a permis au marché des fonds de droit français de bien rebondir alors que le bilan de la collecte est plutôt mitigé, les sorties sur les actifs risqués, notamment ceux de la zone euro, restant importantes.

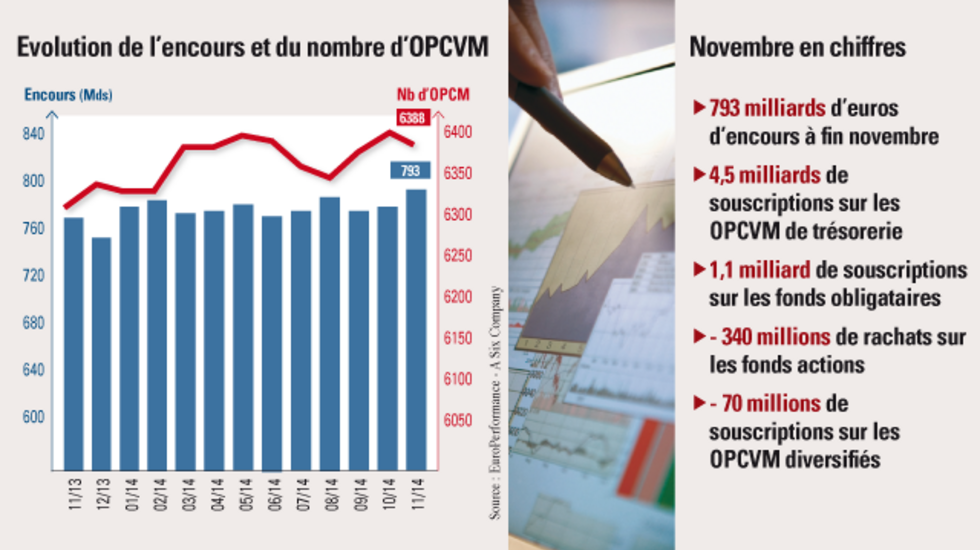

Si le rebond des marchés boursiers a été rapide en octobre, les investisseurs ne sont pas pour autant revenus sur les actifs risqués en novembre. Durant ce mois, le marché des fonds de droits français a enregistré un gain de plus de 15 milliards d’euros, dont 10 milliards d’effet marché. En effet, malgré des perspectives moroses en Europe, la perspective d’une intervention de la BCE et un éventuel rachat d’obligations souveraines ont soutenu les marchés boursiers.

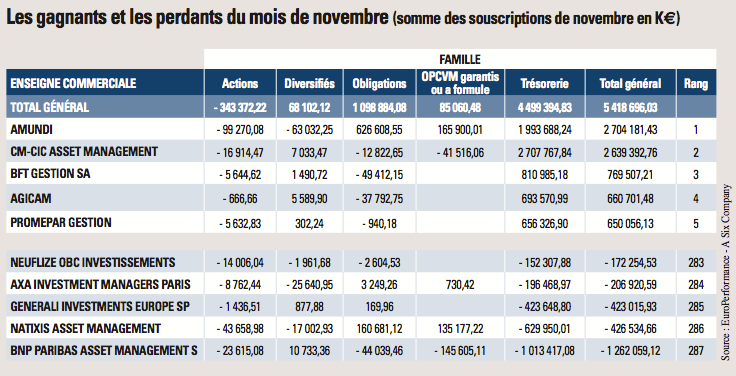

EuroPerformance-a Six Company souligne que, en dehors des fonds matières premières plombés par la brutale chute du cours du pétrole, toutes les classes d’actifs ont enregistré des gains importants. La collecte a quant à elle été plutôt faible, se limitant à 5,5 milliards d’euros, les sorties sur les fonds actions européens s’étant intensifiées.

L’encours des fonds de trésorerie – 284,6 milliards d’euros – a progressé de 16 % en novembre, ce qui limite le repli sur un an à 2,1 % seulement. Les souscriptions ont été favorables aux fonds de maturité longue : la catégorie trésorerie affiche un résultat de collecte de 5,3 milliards d’euros selon les chiffres d’EuroPerformance-a Six Company, tandis que les autres catégories ont enregistré des retraits. Les rachats ont atteint 322 millions d’euros sur la catégorie court terme et 253 millions en catégorie autres.

Du côté des fonds obligataires, les actifs gérés sont solidement orientés à la hausse et rassemblent 103,9 milliards. Les souscriptions se sont intensifiées sur la classe d’actifs, passant de 700 millions à 1,1 milliard d’euros en un mois. La ventilation de ces nouvelles allocations restent inchangée : les investisseurs continuent de plébisciter le compartiment obligations euro et, en particulier, les fonds de catégorie très court terme qui ont capté plus de 600 millions d’euros de souscriptions. Les segments les plus longs ont collecté 533 millions. Les compartiments de fonds obligations Europe et obligations internationales restent en situation de collecte positive avec respectivement 84 et 61 millions d’euros de flux entrant. A contrario, les compartiments haut rendement et pays émergents restent en situation de rachat. Même chose pour les fonds d’obligations convertibles, avec 90 millions de retraits nets sur la catégorie euro et 49 millions sur la catégorie Europe. Seuls les fonds de convertibles internationales ont attiré une dizaine de millions d’euros de souscriptions.

Bien qu’orientés à la hausse, les actifs risqués restent boudés par les investisseurs. Aux Etats-Unis, les indices ont volé de record en record. Dans la zone euro, la tendance est moins bien orientée, mais la déception liée aux chiffres du PIB du troisième trimestre a été compensée par la perspective d’une action plus marquée de la BCE, dont on ignore cependant le timing. Du côté des changes, l’euro poursuit sa baisse face au dollar, redonnant ainsi un peu d’air aux sociétés exportatrices. Les résultats de la collecte ne sont hélas pas à la hauteur des performances des différentes places boursières. Au total, la décollecte sur la classe d’actifs s’élève à 343 millions d’euros. EuroPerformance-a Six Company souligne que c’est sur le compartiment Europe que les retraits ont été les plus importants : 271 millions d’euros de sorties sur les fonds actions France, 412 millions d’euros sur les fonds actions Europe et 583 millions pour les catégories actions euro, soit un total de 1,1 milliard d’euros de décollecte. En parallèle, les investisseurs sont revenus sur les fonds Asie, qui affichent une collecte de 559 millions d’euros, dont une large part absorbée par les fonds Japon. Les sorties ralentissent sur les catégories actions Amérique et actions marchés émergents. Les fonds actions internationales retrouvent les faveurs de quelques investisseurs avec plus de 114 millions d’euros de souscriptions. Les fonds thématiques et sectoriels ont bien tiré leur épingle du jeu, avec 295 millions de flux entrant, principalement sur les fonds actions immobilier et finance.

Enfin, l’encours des fonds diversifiés a bien rebondi en novembre et toutes les stratégies offrent des rendements positifs. EuroPerformance-a Six Company note que les demandes de rachats qui inondaient la gestion diversifiée depuis juin 2013 ont fini par se tarir. La catégorie enregistre une collecte de 68 millions d’euros. Les flux sont surtout positifs pour les stratégies à dominante taux et aux fonds d’allocation mixte.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel