Alors que les fonds actions et diversifiés ont décollecté de 120 Md€ depuis le début de l’année 2023, les produits de taux, monétaires et obligataires, ont vu arriver des flux supérieurs à 150 Md€ sur la même période.

Alors que les fonds actions et diversifiés ont décollecté de 120 Md€ depuis le début de l’année 2023, les produits de taux, monétaires et obligataires, ont vu arriver des flux supérieurs à 150 Md€ sur la même période.

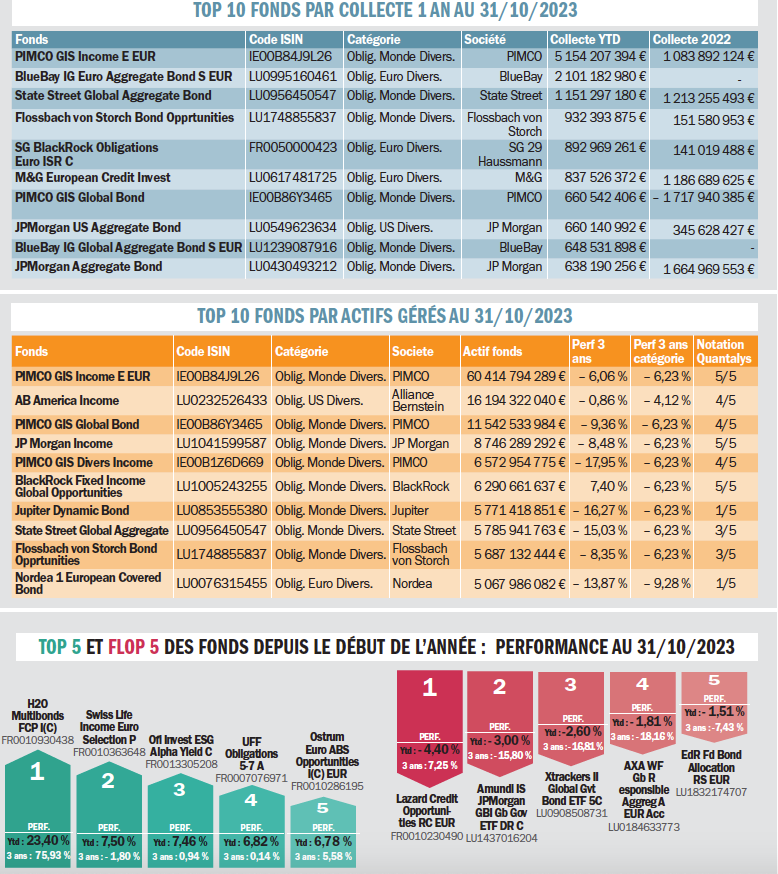

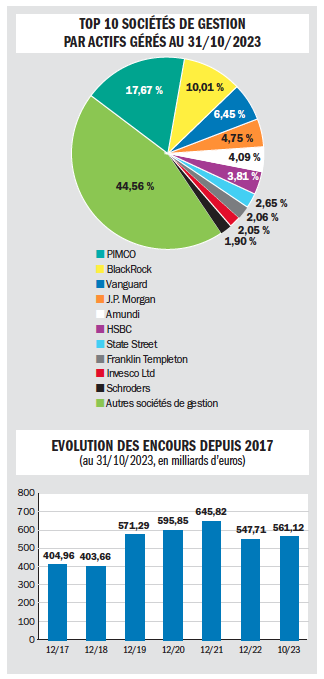

Sur les catégories obligataires, ce sont les catégories blend (diversifiées) qui ont le plus collecté, avec plus de 25 Md€ à début novembre, soit un effet collecte nette de + 5 % (pour des actifs gérés par cette famille de 561 Md€ aujourd’hui). « Les investisseurs sont à la fois conscients que les hausses de taux depuis 2022 offrent de nouvelles opportunités sur les catégories obligataires et que ce segment apporte à nouveau de la diversification et de la performance sur 2023 (entre + 1,50 % sur les emprunts d’Etat, jusqu’à + 6 % sur le high yield à fin octobre) », analyse Jean-François Bay, directeur général de Quantalys. Mais les investisseurs hésitent à faire un choix soit sur un segment en particulier soit sur les emprunts d’Etat alors que les banques centrales soufflent le chaud et le froid, soit sur les obligations crédit high yield alors que l’on parle de ralentissement économique. « Dans ce contexte difficile, les investisseurs délaissent les fonds trop pointus ou trop thématiques (financières, green bonds…) et s’en remettent aux bond-pickers qui peuvent jouer sur un piano à plusieurs touches : taux, crédit, duration, devises, séniorité… et même, émetteur par émetteur dans un même secteur, dans un mode total return sur le directionnel ou aggregate ». Sur ces gestions flexibles obligataires, les investisseurs font confiance aux spécialistes comme PIMCO, M&G, BlueBay… « Les approches mondiales étant privilégiées (Etats-Unis, pays émergents…), les grandes maisons de gestion anglo-saxonnes en profitent, comme JPMorgan AM, BlackRock, State Street Global Advisors… Les gérants français n’apparaissent plus dans les blockbusters incontournables à plusieurs milliards depuis l’accident industriel H2O AM, mais certains percent sur ce marché comme Amundi, Ostrum AM, OFI Invest AM ou Lazard Frères Gestion ».

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel