Pour la plupart des acteurs présents dans cette nouvelle sélection des 50 sociétés de gestion qui comptent, 2022 aura été un millésime décevant. Mais si certaines dynamiques de croissance ont été stoppées court, l’industrie a tout de même fait preuve d’un certain allant, notamment en matière d’innovation.

- Méthodologie

- Amundi

- AXA Investment Managers

- BNP Paribas Asset Management

- Lazard Frères Gestion

- Mirova

- Tikehau Capital

- ABN AMRO Investment Solutions

- Allianz Global Investors

- AllianceBernstein

- Amiral Gestion

- Axiom AI

- BDL Capital Mangement

- BNY Mellon Investment Management

- BFT IM

- Candriam

- Carmignac

- Comgest

- CPR AM

- Crédit Mutuel Asset Management

- DWS

- Edmond de Rothschild Asset Management

- Eleva Capital

- Eres Gestion

- Fidelity International

- Gemway Assets

- Generali Investment Partners

- Groupama Asset Management

- IVO Capital Partners

- JP Morgan Asset Management

- La Banque Postale Asset Management

- La Française

- M&G

- Moneta

- Montpensier Finance

- Morgan Stanley Investment Management

- Natixis Investment Managers

- Oddo BHF AM

- Ossiam

- Pictet Asset Management

- Robeco

- Rothschild & Co Asset Management Europe

- Sanso IS

- Schroders

- Sycomore AM

- Syquant Capital

- Thematics AM

- UBS La Maison de Gestion

- Varenne Capital Partners

- Vega IM

- Vontobel

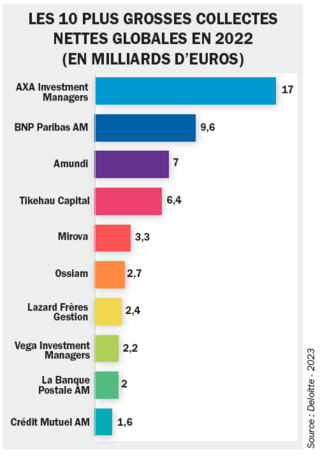

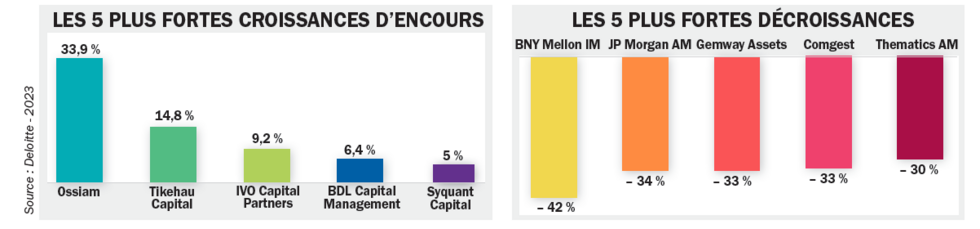

« L’édition 2023 confirme la vitalité de cet écosystème et la poursuite d’un nécessaire mouvement de concentration de l’industrie. Elle révèle également le besoin d’investir dans la digitalisation pour améliorer le parcours client et rendre toujours plus efficaces les processus opérationnels afin de réduire les coûts. Mais il faut avoir les moyens de réaliser cet investissement et de le rentabiliser, d’où les opérations de rapprochement, qui expliquent certaines sorties de la sélection cette année », analyse Yoan Chazal, associé chez Deloitte.

«L’édition 2023 révèle le besoin d’investir dans la digitalisation pour améliorer le parcours client et rendre toujours plus efficaces les processus opérationnels.»

De nouveaux entrants et quelques sorties emblématiques

En effet, parmi les sortants, on trouve Aviva Investors France, qui, en fusionnant avec OFI AM, a donné naissance à OFI Invest AM, un nouvel ensemble qui pèse 158 milliards d’euros gérés majoritairement pour le compte de clients institutionnels. Mandarine Gestion devrait rejoindre prochainement le giron de Meeschaert AM, tandis qu’une offre de rachat est en cours sur La Financière de l’Echiquier émanant de La Banque Postale AM. Cette dernière a fait le choix, cette année, d’intégrer sa filiale Tocqueville Finance dans un seul questionnaire, ce qui explique que cette dernière ait aussi quitté la sélection. Autre acteur absent cette année, DNCA Finance, un des affiliés du groupe Natixis IM, qui n’a pas été retenu malgré sa taille significative. Depuis quelques années, la société a fait le choix de ne plus indiquer les chiffres de la collecte dans le questionnaire, même lorsque les encours étaient en hausse comme en 2021, ce qui ne permet plus d’apprécier sa dynamique commerciale, notamment sur le marché français, alors que la majorité des acteurs interrogés jouent la carte de la transparence, y compris lorsque les montants de décollecte sont significatifs.

« La vitalité de l’écosystème se reflète dans la diversité des profils des sociétés de gestion qui ont du succès et intègrent la sélection de Funds. Certaines, comme ABN Amro IS, ont une offre de gestion assez complète, d’autres plus petites, comme IVO Capital Partners, sont des spécialistes reconnues sur des expertises de niche. La réintégration d’Ossiam dans la sélection consacre par ailleurs le succès indéniable de la gestion passive », poursuit Yoan Chazal. Les retours, également, de BDL Capital Management et de Moneta, après deux années de belle collecte, démontrent toutefois une bonne résistance de la gestion de conviction. Dans l’ensemble, les sociétés sélectionnées qui gèrent moins de 5 milliards d’euros d’encours ont une identité très forte et une grande proximité avec leurs clients.

Enfin, sur un marché français très concurrentiel, il reste encore de la place pour des acteurs étrangers. Assez discrète, la succursale parisienne d’AllianceBernstein affiche une belle régularité de sa collecte. Et Vontobel réalise une belle percée auprès de la distribution intermédiée et des institutionnels en à peine trois ans de présence. Dans ces deux cas, mais aussi pour des acteurs déjà bien établis comme Fidelity ou Schroders, c’est la proposition de stratégies peu développées par les acteurs locaux et/ou le développement d’une offre spécifique pour la clientèle française qui leur permettent de prendre des parts de marché.

Le modèle multiboutique fait des émules

Dans le mouvement de consolidation de l’industrie, certains groupes font le choix du modèle multiboutique. Une des forces de ce modèle résiderait dans la diversité de l’offre de gestion proposée par les affiliés, ce qui permettrait de répondre aux attentes des clients dans les différentes configurations de marché. Pour les boutiques, c’est la promesse d’une meilleure distribution de leurs expertises. En France, ce modèle multiboutique est incarné par Natixis IM et sa vingtaine d’affiliés, mais les résultats de collecte l’an dernier ne sont pourtant pas très probants alors que des concurrents de même taille, mais avec des modèles intégrés, ont plutôt bien tiré leur épingle du jeu. « Il convient de s’interroger sur les facteurs clés de succès permettant de mettre en œuvre de manière efficace un modèle multiboutique et de le faire fonctionner », estime Yoan Chazal. D’autant que c’est vers ce modèle que tendent Generali Investment ou La Banque Postale AM tandis que, depuis septembre 2022, Crédit Mutuel Alliance Fédérale étudie un projet de constitution d’un pôle de gestion d’actifs regroupant toutes les structures de gestion pour compte de tiers au sein d’un modèle multiboutique. Ce projet, qui concerne entre autres Crédit Mutuel AM et La Française AM, toutes deux présentes dans cette sélection, vise à créer, s’il aboutit, le 6e acteur français du secteur avec 166 Md€ d’encours sous gestion (sur la base des chiffres des différentes entités à fin décembre 2022).

Catherine Rekik

Méthodologie

Les encours et la collecte ont été analysés hors groupe. Le premier filtre a été de retenir les sociétés de gestion dont les encours en gestion collective dépassaient le milliard d’euros à fin 2022. Pour les sociétés étrangères ne disposant pas d’une société de gestion en France, le même seuil a été appliqué pour les encours gérés pour le compte de clients français. Ce premier filtre quantitatif a permis d’identifier environ 110 sociétés de gestion, auxquelles un questionnaire a été transmis. La sélection s’est concentrée sur la dynamique de croissance à moyen terme, les innovations en termes de produits et l’approche des sociétés de gestion en matière d’investissement responsable, dont l’importance dans leur gestion a été appréciée de manière très détaillée. Dans Funds, la sélection met en avant des sociétés de gestion très présentes dans la distribution, notamment auprès des CGP, ou ayant l’ambition de développer leurs encours auprès de cette clientèle.

Légende :

- NC : non communiqué -

- NS : non significatif

- NP : non publié à la demande de la société

- Clientèle intermédiée : fonds de fonds, banques privées,

family offices et CGP

- La collecte nette est pour compte de tiers sauf indication contraire

La sélection 2023 - Les Championnes

Amundi

Valérie Baudson, directrice générale

Un pari sur les nouvelles technologies

Même si les encours sous gestion sont repassés sous la barre des 2000 milliards d’euros, le groupe est parvenu à afficher une collecte positive l’an dernier. Il a notamment accéléré dans les stratégies ETF avec l’intégration de Lyxor, se hissant ainsi parmi les plus gros fournisseurs en Europe. En parallèle, un nouveau plan stratégique à horizon 2025 a été défini afin de renforcer ses positions de leader européen de la gestion d’actifs. Et de nouvelles opérations de croissance externe ne sont pas exclues.

Amundi a par ailleurs lancé une gamme Ambition Net Zero couvrant toutes les classes d’actifs. Le gestionnaire mise aussi sur les nouvelles technologies avec Amundi Technology, un dispositif dédié à la vente de solutions technologiques à l’industrie de la gestion d’actifs. Dans un autre domaine, Amundi s’est renforcé au capital de Fund Channel, la plateforme de distribution en BtoB codétenue avec Caceis.

- Encours global : 1 904 Md€

- Collecte nette globale : 7 Md€

- Part des encours commercialisés à l’international : 54 %

- Part de la clientèle intermédiée : 45 %

AXA Investment Managers

Marco Morelli, président exécutif

Un retour sur le segment des ETF

Avec 17 milliards d’euros de collecte nette, Axa IM figure parmi les rares grands gestionnaires français à avoir passé la crise sans encombre. 2022 a ainsi été une année de développement pour la filiale de l’assureur, qui a revu son organisation. Après avoir logé ses activités dans deux structures distinctes, Axa CoRE pour les actifs traditionnels et Axa Alts pour les activités alternatives, le gestionnaire a lancé Axa Prime, structure dédiée à l’activité de fonds sur les marchés privés. En parallèle, AXA IM Architas est devenue la nouvelle entité opérationnelle d’AXA IM rassemblant les équipes d’Architas, le multi-gestionnaire global d’AXA et celles spécialisées sur les unités de compte d’AXA IM.

2022 signe par ailleurs le retour d’Axa IM sur le segment des ETF. Plusieurs véhicules ont été lancés, dont deux gérés activement et dédiés aux thématiques du climat et de la biodiversité. A la fin de l’année dernière, la plateforme AXA IM ETF avait déjà dépassé le milliard d’euros d’encours sous gestion.

- Encours sous gestion pour compte de tiers : 398 Md€

- Collecte nette : 17 Md€

- Part des encours commercialisés à l’international : 70,2 %

- Part de la clientèle intermédiée : 16 %

BNP Paribas Asset Management

Sandro Pierri, directeur général

Un plan stratégique 2025 axé sur l’investissement durable

Malgré une collecte nette trois fois moins importante qu’en 2021 et des marchés chahutés, BNPP AM affichait toujours un encours global au-dessus de la barre des 500 milliards d’euros à fin 2022. L’an dernier, l’asset manager a lancé un nouveau plan stratégique à horizon 2025 qui vise notamment à consolider ses positions en matière d’investissement durable. Un emblématique ETF axé sur la protection de la biodiversité, aligné avec le standard Paris-Aligned Benchmark (PAB) et classé article 9 selon SFDR, vient ainsi d’être lancé.

L’ambition est grande également dans la gestion d’actifs privés, un domaine pour lequel a été créée Private Assets, nouvelle business unit opérationnelle depuis janvier 2023. Celle-ci représente plus de 30 Md€ d’encours. BNPP AM s’est par ailleurs dotée d’une nouvelle division rassemblant les équipes de gestion quantitative et ETF & indiciel. Elle poursuit parallèlement son développement à l’international. Très présente sur les marchés émergents avec près de 90 Md€ d’actifs sous gestion, BNPP AM a achevé la mise en place de sa joint-venture avec Baroda Asset Management India Ltd, filiale de la banque indienne Bank of Baroda.

- Encours sous gestion pour compte de tiers : 459,4 Md€

- Collecte nette : 10,2 Md€

- Part des encours commercialisés à l’international : 72 %

- Part de la clientèle intermédiée : 35 %

Lazard Frères Gestion

François-Marc Durand, président

Une nouvelle organisation commerciale

Champion de la collecte avec une régularité remarquable, Lazard Frères Gestion s’est encore distingué avec 2,4 milliards de flux en 2022 dont près d’1 Md€ provenant de la gestion privée. Les encours, en léger repli, restent en croissance de 20 % par rapport à fin 2020. La société de gestion a fait évoluer son organisation avec plusieurs nominations d’associés gérants et la création de deux pôles au sein de la gestion privée. Afin d’avoir une vision globale du développement commercial, Sophie de Nadaillac a été nommée, en début d’année, directrice du développement en charge de tous les réseaux : gestion privée, distribution intermédiée et gestion institutionnelle.

Par ailleurs, à contre-courant du déclassement massif de fonds article 9 SFDR opéré par de nombreuses sociétés de gestion en 2022, LFG a lancé ses deux premiers fonds dans cette catégorie : Lazard Human Capital, dédié à la dimension sociale du travail en entreprise et Lazard Global Green Bond Opportunities, consacré au financement de la transition énergétique. Plus de 800 millions d’euros ont été collectés sur les fonds ISR ou article 9 en 2022.

- Encours global : 35,9 Md€

- Collecte nette globale : 2,4 Md€

- Part des encours commercialisés à l’international : 13 %

- Part de la clientèle intermédiée : 39 %

Mirova

Philippe Zaouati, directeur général

Accélération sur les actifs privés

Mirova, qui a fêté ses 10 ans fin 2022, passe à la vitesse supérieure sur les actifs privés. L’affilié de Natixis IM dédié à la finance durable a acquis, en juin dernier, 100 % du capital de SunFunder, une société de gestion de dette privée qui accompagne des projets liés aux énergies renouvelables en Afrique et en Asie. Cette acquisition s’inscrit dans la stratégie de Mirova de devenir un leader global du financement de la transition énergétique et renforce son expertise du financement de dette. Dans ce cadre, le fonds de dette à financement mixte Mirova Gigaton, dont la taille cible est de 500 millions d’euros, a levé 171 millions de dollars lors de son premier closing en ce début d’année. L’acquisition de SunFunder va également permettre à Mirova de renforcer son empreinte sur les marchés émergents, un de ses axes stratégiques pour 2023. Dans le but de participer au mouvement de démocratisation du private equity, le gestionnaire a ouvert son fonds Mirova Environment Acceleration Capital à la clientèle retail. La société a également lancé le fonds Mirova Climate Fund for Nature en collaboration avec Kering et le Groupe l’Occitane, dont l’objectif est de financer des projets liés à la protection et la restauration de la nature.

- Encours globaux : 27,2 Md€

- Collecte nette globale : 3,3 Md€

- Part des encours commercialisés à l’international : 34 %

- Part de la clientèle intermédiée : 31,8 %

Tikehau Capital

Antoine Flamarion et Mathieu Chabran, cofondateurs

Des ambitions à l’international

Tikehau Capital affiche encore de belles performances cette année avec une collecte nette de 6,4 Md€ dont 4,8 Md€ pour compte de tiers, qui permet à ses encours d’afficher une progression de 38 % sur les trois dernières années. Les investisseurs internationaux figurent au rang des priorités stratégiques pour la société entrepreneuriale, qui affiche désormais 14 bureaux dans le monde entier. Ils ont représenté 71 % de la collecte en 2022 et 37 % des actifs sous gestion (contre 35 % un an plus tôt). L’année 2022 a été marquée par plusieurs recrutements majeurs, dont Vincent Archimbaud en qualité de responsable de la clientèle wholesale en Europe, afin d’accélérer le développement dans la distribution intermédiée. D’ores et déjà, celle-ci est passée de 33 à 51 % des encours en un an. Les stratégies de dette privée constituent toujours l’une des signatures de la société de gestion. Elles ont été portées par le closing de la levée de la cinquième génération de Direct Lending du Groupe, qui a atteint 3,3 milliards d’euros.

- Encours sous gestion pour compte de tiers : 33,6 Md€

- Collecte nette : 4,8 Md€

- Part des encours commercialisés à l’international : 37 %

- Part de la clientèle intermédiée : 51 %

La sélection 2023 - Les Incontournables

ABN AMRO Investment Solutions

Nouveau dans la sélection

François-Xavier Gennetais, président du directoire

Des ambitions en France et en Europe

Malgré un repli l’an dernier, les encours pour compte de tiers d’ABN Amro IS ont progressé de 52 % entre 2020 et 2022, et dépassent les 4 Md€ sur un total d’encours gérés de 18,5 Md€. La société de gestion d’actifs française de la banque néerlandaise, fondée sur un modèle de multigestion en architecture ouverte, sélectionne en priorité des pionniers de l’investissement responsable. L’intégration des critères ESG se traduit aussi par l’engagement à ne plus financer les activités européennes dans le charbon thermique et à sortir de toute transaction liée au charbon d’ici à 2040.

L’an dernier, ABN Amro IS a nommé Christophe Boucher, professeur agrégé d’économie et de finance, au poste de directeur des investissements, et recruté un responsable commercial pour les relations distribution & investisseurs institutionnels France, démontrant ainsi sa volonté de poursuivre son expansion sur ces segments. Le développement en Europe est également une priorité stratégique. L’Espagne et l’Italie font partie des marchés nouvellement couverts.

- Encours sous gestion pour compte de tiers : 4 Md€

- Collecte nette : 261 M€

- Part des encours commercialisés à l’international : 77,6 %

- Part de la clientèle intermédiée : 88,7 %

Allianz Global Investors

Amine Benghabrit, directeur général France

Une belle percée auprès des CGP

En 2022, la collecte nette est restée positive auprès des trois segments de clientèle de la succursale parisienne : les réseaux Allianz pour les unités de compte, les investisseurs institutionnels, et le wholesale. Les marchés privés ont continué à séduire les institutionnels et ont attiré de nouveaux clients. Le non coté, une activité dynamique pour le groupe dont la plateforme, lancée en 2012, a atteint près de 100 milliards d’euros d’encours, devrait être prochainement accessible à la clientèle wholesale. L’offre resserrée autour de deux fonds thématiques proposée aux CGP depuis fin 2021 a rencontré un beau succès avec quelques dizaines de millions d’euros de collecte dès la première année. Convaincue du potentiel de croissance sur ce segment, la société envisage d’élargir sa gamme à destination des CGP et de recruter un commercial dédié pour renforcer l’équipe de distribution. Enfin, en janvier, a été lancée la Digital Wealth Factory (DWF), une plateforme modulaire et digitale pour la gestion discrétionnaire de portefeuille (GPD) et les services de conseil.

- Encours en France : 80,52 Md€

- Collecte nette : NC

- Part de la clientèle intermédiée : 49 %

AllianceBernstein

*Nouveau dans la sélection*

Olivier Herson, responsable France

Des partenariats dans la distribution

La succursale de l’entité luxembourgeoise AllianceBernstein est présente en France depuis 2000. Elle a affiché ces dernières années des encours assez stables qu’elle a réussi à préserver en 2022 grâce à une collecte nette en hausse portée par des stratégies différenciantes par rapport à l’offre proposée par les acteurs locaux. L’an dernier, ce sont les fonds sur les actions américaines, notamment le fonds AB Select US Equity, un fonds santé et un fonds Asie hors Japon géré avec une approche value, qui ont capté l’essentiel des souscriptions.

En France, la société a développé une approche de partenariats avec des distributeurs importants tels que les plateformes de délégation de gestion en architecture ouverte – la plateforme AMSelect propose par exemple son fonds US equity growth –, des banques privées, mais aussi de gros réseaux de CGP. A la clientèle institutionnelle, AllianceBernstein France propose des mandats dédiés, mais aussi des fonds ouverts de dette privée. Récemment, la succursale a remporté un appel d’offres du FRR pour un mandat de cinq ans portant sur des obligations à haut rendement en dollars.

- Encours en France : 2,7 Md€

- Collecte nette : 270 M€

- Part de la clientèle intermédiée : 56 %

Amiral Gestion

Julien Lepage, président

Une gamme enrichie

La collecte nette de 250 millions d’euros n’aura pas été suffisante pour compenser l’effet marchés sur les encours, qui accusent un recul de 4 à 3,6 Md€ sur un an. La boutique indépendante, qui fête cette année ses 20 ans d’existence, a sensiblement enrichi sa gamme l’an dernier avec trois nouveaux produits dont Sextant 2027, son premier fond obligataire daté qui capitalise sur l’expertise crédit développée depuis cinq ans, et Sextant Climate Transition Europe. Ce dernier, 1er fonds SFDR 9 de la gamme, vise à favoriser et accélérer la transition climatique des petites et moyennes entreprises européennes. Par ailleurs, Amiral Gestion a transformé un fonds existant pour lancer une nouvelle stratégie dédiée au secteur de la Tech avec un focus sur l’Europe et les petites valeurs.

Parallèlement, la société de gestion poursuit sa croissance à l’international avec un développement au Portugal depuis son bureau de représentation à Madrid. Elle souhaite également renforcer sa présence en Italie et en Suisse.

- Encours sous gestion pour compte de tiers : 3,6 Md€

- Collecte nette : 250 M€

- Part des encours commercialisés à l’international : 7 %

- Part de la clientèle intermédiée : 55 %

Axiom AI

David Benamou, associé-gérant

Ouverture d’une filiale outre-Manche

L’an dernier, la collecte nette a permis de compenser en grande partie l’effet marché, les encours restant quasi stables d’une année sur l’autre. Mais avec un positionnement assez unique sur les banques européennes, la société de gestion pourrait connaître des zones de turbulence face au retour de l’aversion au risque sur le secteur bancaire en ce début d’année.

Présent au Royaume-Uni depuis 2013, le gestionnaire poursuit comme prévu son développement outre-Manche avec l’ouverture, en février, d’une nouvelle filiale : AXM Alternative Investments. Basée à Londres et agréée par la FCA, l’autorité réglementaire britannique, AXM AI aura pour double mission de distribuer la gamme de fonds de la maison-mère et de devenir un hub de gestion pour les stratégies actions et alternatives de la société. Enfin, Axiom AI continue d’avancer ses pions en matière d’investissement responsable. Un nouvel analyste ESG a été recruté pour renforcer l’équipe dédiée et permettre à la responsable de ce pôle de se consacrer à l’engagement.

- Encours sous gestion pour compte de tiers : 2,225 Md€

- Collecte nette : 155 M€

- Part des encours commercialisés à l’international : 30 %

- Part de la clientèle intermédiée : 54 %

BDL Capital Mangement

Hughes Beuzelin : président

Une équipe étoffée

Même si la collecte a ralenti l’an dernier (187 millions d’euros contre 400 millions en 2021), BDL a réussi à tirer son épingle du jeu dans un environnement de marché compliqué. Les quatre fonds qui composent la gamme ont attiré des souscriptions, mais c’est le fonds long short BDL Rempart qui a capté l’essentiel des flux (130 millions). L’encours de ce dernier dépasse désormais le milliard d’euros, grâce à une belle dynamique auprès des institutionnels et des CGP depuis le début de l’année, ce qui permet à la société de franchir le seuil des 3 milliards d’actifs sous gestion.

La clientèle institutionnelle et les banques privées représentent environ 80 %des encours et le solde se répartit entre les CGP et l’international. BDL possède des bureaux à Madrid et à Genève. Pour accompagner la croissance, la boutique a procédé à plusieurs recrutements : le pôle commercial a notamment accueilli 1 personne dédiée aux CGP et 2 personnes au sein de l’équipe Institutionnels/Banques privées ; deux nouveaux analystes ont rejoint l’équipe de gestion et une personne est arrivée au middle office.

- Encours global : 2,52 Md€

- Collecte nette globale : 187 M€

- Part des encours commercialisés à l’international : 23 %

- Part de la clientèle intermédiée : 51 %

BNY Mellon Investment Management

Anne-Laure Frischlander-Jacobson, directrice générale France

Un développement axé sur le marché institutionnel

Après trois belles années de croissance sur le marché français, le 1er gestionnaire d’actifs multiboutique au monde a vu ses encours fondre de 7,5 à 4,3 Md$. La fin d’un mandat institutionnel d’un montant proche du milliard et la finalisation de la vente d’Alcentra (dont les actifs ont été transférés à Franklin Templeton) expliquent principalement cette baisse en plus de l’effet marché et de la décollecte sur les fonds multi-assets. L’année 2023 débute cependant sous de meilleurs auspices puisque le bureau parisien a remporté mi-avril un important mandat institutionnel pour une stratégie crédit géré par la boutique Insights, et constaté un timide retour des flux. Le marché institutionnel français reste un des axes stratégiques de développement avec pour objectif de doubler la part de marché d’ici trois ans, notamment en obligataire à travers des expertises d’Insight . Un recrutement est venu renforcer l’équipe institutionnelle et une arrivée est prévue en juin pour la partie distribution intermédiée.

- Encours en France : 4,3 Md$

- Collecte nette : − 980 M$

- Part de la clientèle intermédiée : 52 %

BFT IM

Gilles Guez, directeur général

Le monétaire en soutien

Après un premier semestre de décollecte importante, la filiale d’Amundi, dont l’encours global s’élève à 33,7 Md€, a bénéficié dès la seconde partie de l’année 2022 du retour de rendements positifs sur les fonds monétaires. Ce qui lui a permis de compenser partiellement les sorties de capitaux sur les actifs risqués. Une tendance qui se poursuit en 2023 avec une collecte notable, particulièrement auprès d’investisseurs qui avaient déserté cette expertise, comme les institutionnels de petite et moyenne taille.

La société de gestion s’est également développée autour d’une nouvelle gamme de fonds sur l’ensemble des classes d’actifs, lancée l’an dernier, baptisée « Investir en France pour une croissance durable ». En parallèle, BFT IM a renforcé son offre sur les fonds obligataires datés avec un nouveau millésime à horizon 2027 investi en obligations high yield et investment grade.

- Encours pour compte de tiers : 21,8 Md€

- Collecte nette : − 2,7 Md€

- Part des encours commercialisés à l’international : NS

- Part de la clientèle intermédiée : 32 %

Candriam

Vincent Hamelink, directeur général

Un nouveau dirigeant

Malgré une collecte nette globale divisée par près de huit par rapport à 2021, Candriam parvient à passer le cap du milliard d’euros de souscriptions. Un résultat que le gérant doit essentiellement à trois stratégies : les actions émergentes avec des flux de 1,6 Md€, les fonds thématiques (800 M€), dont celui dédié à l’oncologie, et la gestion actions quantitative (618 M€). Quinze appels d’offres institutionnels ont été remportés, dont six en France, notamment sur des approches de neutralité carbone. Ce qui n’a pas empêché Candriam d’enregistrer une décollecte nette sur cette clientèle de 900 millions d’euros. Le gérant note en outre un intérêt notable de la clientèle patrimoniale pour sa stratégie actions absolute return. Pour se renforcer sur le segment immobilier, il a aussi augmenté sa participation – désormais de 80 % – dans Tristan Capital Partners. Un développement que devrait poursuivre Vincent Hamelink, le successeur de Naïm Abou Jaoudé, lui-même promu CEO de New York Life IM, la branche gestion d’actifs de la maison-mère de Candriam.

- Encours sous gestion pour compte de tiers : 125 Md€

- Collecte nette : 937 M€

- Part des encours commercialisés à l’international : 85 %

- Part de la clientèle intermédiée : 58,2 %

Carmignac

Edouard Carmignac, président

Une expertise en gestion alternative renforcée

Malgré la forte baisse des encours, passés de 41,7 à 32,1 Md€ en un an, Carmignac conserve sa place de première boutique de gestion indépendante. Le premier semestre a été particulièrement difficile en termes de flux, mais, en fin d’année, le groupe a constaté un regain d’intérêt pour les stratégies de crédit et enregistré une collecte positive sur les fonds alternatifs. Cette tendance s’est confirmée sur les premiers mois de l’année avec des souscriptions nettes sur des fonds tels que Carmignac Crédit 2025 et Carmignac Crédit 2027, les fonds obligataires globaux et flexibles (Carmignac Global Bond et Carmignac Flexible Bond) ainsi que sur l’ensemble des fonds émergents en actions et en obligations. Pour répondre à la demande croissante des clients, plusieurs recrutements récents ont renforcé l’expertise en gestion alternative, notamment sur la stratégie de merger arbitrage sur laquelle deux nouveaux fonds ont été lancés. Enfin, Carmignac, qui a été l’un des premiers acteurs à exporter sa gestion à l’international, fête cette année ses 15 ans de présence en Espagne et en Italie et continue son développement en Europe continentale.

- Encours sous gestion pour compte de tiers : 32,1 Md€

- Collecte nette : NP

- Part des encours commercialisés à l’international : NC

- Part de la clientèle intermédiée : 85 %

Comgest

Arnaud Cosserat, président-directeur général

Une année à oublier

Ce sont deux années de tempête que vient de traverser le spécialiste du style growth et des valeurs émergentes, victime de la désaffection du marché pour ces segments de la cote : la décollecte nette a atteint près de 7 milliards d’euros. En un an, les encours ont plongé de 33 %… Pourtant, cette boutique entrepreneuriale reste une marque incontournable sur le marché français. Ses fonds devraient logiquement profiter d’une rotation sectorielle qui commence à affecter certains secteurs value, et d’un retour des investisseurs sur les marchés émergents, notamment asiatiques. Des domaines où son savoir-faire est reconnu. Source de diversification des revenus, son profil très internationalisé est par ailleurs un atout sur lequel la société de gestion continue de miser : ses effectifs à l’étranger ont crû de 13 % l’an dernier après déjà une hausse de 6 % en 2021. En matière d’ESG, Comgest aborde en particulier les thèmes suivants : climat, biodiversité, droits de l’Homme. Les fonds article 8 représentent désormais 97 % de l’encours total de la société contre 69 % fin 2021.

- Encours sous gestion pour compte de tiers : 27,6 Md€

- Collecte nette : − 5,36 Md€

- Part des encours commercialisés à l’international : 67 %

- Part de la clientèle intermédiée : 38 %

CPR AM

Olivier Mariée, directeur général

Une gamme thématique élargie aux obligations

En deux ans, la part des encours commercialisés auprès de clients internationaux est passée de 14 à 34 %. En Europe où la dynamique de collecte est positive, la filiale d’Amundi est très présente auprès de la clientèle retail. Elle enregistre aussi de beaux succès commerciaux auprès des institutionnels avec notamment le gain d’un mandat de plusieurs centaines de millions d’euros pour un client au Moyen-Orient sur la thématique Global Disruptive Opportunities. Si CPR AM n’a collecté l’an dernier que 979 M€, les flux sur les actifs de moyen/long terme ont atteint 3,5 Md€, plus en lien avec la dynamique constatée les années précédentes. Sans surprise, c’est la gamme thématique qui continue à séduire les investisseurs, en particulier le fonds CPR Invest Hydrogen qui, en quelques mois de commercialisation, a dépassé le milliard. Cette gamme s’est enrichie en début d’année de fonds nouvellement lancés sur l’économie circulaire et sur le thème de la souveraineté européenne, ce dernier étant décliné également en version obligataire. D’autres fonds thématiques obligataires devraient être lancés prochainement.

- Encours global : 57 Md€

- Collecte nette globale : 979 M€

- Part des encours commercialisés à l’international : 34 %

- Part de la clientèle intermédiée : 56 %

Crédit Mutuel Asset Management

Claire Bourgeois, directrice générale

Une collecte nette dynamique

Crédit Mutuel AM a connu l’an dernier une année dynamique avec une collecte nette globale de 1,59 Md€, soit le double de 2021. Les encours ont néanmoins reculé à 69 milliards d’euros, contre 74 milliards un an plus tôt. L’année 2022 a été marquée par le lancement de deux thématiques : CM-AM Global City Zen et CM-AM Human Care, et d’un fonds obligataire, CM-AM Obli IG 2025. Très sollicité par les investisseurs, ce fonds à échéance avait collecté début 2023 plus de 920 millions d’euros. La société continue de profiter des opportunités actuelles sur le crédit, avec, début mars, le lancement d’un nouveau fonds à échéance, CMAM Obli IG 2028. Par ailleurs, Crédit Mutuel AM collabore activement au projet de création d’un pôle de gestion d’actifs regroupant, au sein d’un modèle multiboutique, toutes les structures de gestion pour compte de tiers de sa maison-mère Crédit Mutuel Alliance Fédérale. Ce dernier ambitionne de devenir un acteur majeur de la gestion d’actifs en France (6e intervenant français avec 166 Md€) et en Europe, engagé et responsable.

- Encours global : 69 Md€

- Collecte nette globale : 1,59 Md€

- Part des encours commercialisés à l’international : 5,5 %

- Part de la clientèle intermédiée : 48 %

DWS

Olivier Dubost de Cadalvène, directeur France

De nouveaux objectifs

Entre les secousses des marchés financiers et celles liées au scandale de greenwashing qui a conduit à l’éviction de son directeur général, DWS a connu une année chahutée. Le gestionnaire allemand – qui gère, à fin 2022, 821 Md€ – a dû faire face à une décollecte nette mondiale de près de 20 milliards d’euros, dont 4 Md€ pour ses ETFs XTrackers. Les stratégies alternatives, mais également les fonds ESG, ont toutefois attiré des flux positifs. Sur le marché français, où DWS dispose d’une succursale, un appel d’offres sur le crédit américain a été remporté auprès d’un institutionnel. Sous la houlette du nouveau directeur général, Stefan Hoops, le groupe compte prendre un nouvel élan, qu’il veut construire autour du thème de la transformation européenne. L’objectif est de lever 20 Md€ d’ici 2027, notamment en non coté et en faisant appel à l’épargne des particuliers. Un premier véhicule sur les infrastructures européennes vient d’être annoncé.

- Encours en France : 14 Md€

- Collecte nette : − 491 M€

- Part de la clientèle intermédiée : 43 %

Edmond de Rothschild Asset Management

Marie Jacot-Cardoen, présidente du directoire France

L’international à tout va

Après une collecte très dynamique en 2021, Edmond de Rothschild AM marque le pas l’an dernier et enregistre près de 770 M€ de sorties. Ce qui n’empêche pas le groupe de vouloir accélérer son développement commercial, en misant principalement sur l’international. Le renforcement des équipes de vente s’est poursuivi, en particulier en Suisse – un des marchés majeurs du gérant –, en Italie, ainsi qu’à Londres où l’équipe en charge des consultants institutionnels s’est étoffée. Une stratégie qui passe aussi par des partenariats, comme celui noué l’an dernier avec le colombien Sura Investment Management pour servir le marché latino-américain. Côté produits, Edmond de Rothschild AM a notamment misé sur un de ses points forts, les fonds à échéance : son dixième véhicule du type a été lancé en 2022 avec une échéance en 2028, et un support dédié a également été conçu pour un institutionnel français. Un fonds sur les petites et moyennes capitalisations européennes de croissance et de qualité a aussi vu le jour.

- Encours global : 84 Md€

- Collecte nette globale : − 768 M€

- Part des encours commercialisés à l’international : 74,4 %

- Part de la clientèle intermédiée : 45 %

Eleva Capital

Eric Bendahan, président

Une diversification des classes d’actifs

2022 aura été la première année difficile pour ELEVA Capital depuis sa création en 2014, avec une décollecte nette de 650 millions d’euros et des encours retombés, fin 2022, sous le seuil des 10 milliards d’euros. Mais cela n’entame pas la détermination de la société à élargir ses activités à de nouvelles classes d’actifs, au-delà de ses stratégies actions phares. C’est donc dans cette optique qu’a été lancé un fonds diversifié et qu’a été créée une filiale spécialisée dans les produits structurés, Eleva Solutions SAS. Ce courtier distribuera, en architecture ouverte, une gamme de produits diversifiée d’émetteurs externes ainsi qu’une offre de produits spécifiques reflétant l’expertise maison. Par ailleurs, la boutique continue son déploiement à l’international. La commercialisation est assurée par des commerciaux en interne et deux TPM pour le marché hispano-portugais et pour le marché suisse. Bien que provenant de comptes basés en Europe, de nouveaux investissements en 2022 sont venus du Brésil, de Corée du Sud ou encore du Japon. En 2022, un fonds dédié a été lancé dont la délégation provient d’un assureur irlandais.

- Encours sous gestion pour compte de tiers : 9,22 Md€

- Collecte nette : − 650 M€

- Part des encours commercialisés à l’international : 63,1 %

- Part de la clientèle intermédiée : 78 %

Eres Gestion

Alexis de Rozières, président

Croissance externe dans l’épargne immobilière

Le spécialiste de l’épargne salariale et de l’épargne retraite aura à nouveau connu une année riche en 2022. La collecte nette est restée dynamique et les encours ont même légèrement progressé malgré la baisse de toutes les classes d’actifs. Eres Gestion a également mis un coup d’accélérateur à sa stratégie de croissance avec l’acquisition, à l’automne, de la plateforme de gestion en patrimoine bienprévoir.fr, notamment spécialisée, depuis le rachat en 2020 de Primaliance, dans la distribution des parts de SCPI, OPCI et SCI en assurance-vie. Cette opération doit permettre à la société d’enrichir son offre en épargne immobilière et de renforcer sa position de pure player de l’épargne longue en France. Pour cela, Eres Gestion a également lancé une gamme de trois fonds thématiques (ERES Enjeux Technologiques, ERES Enjeux Santé, ERES Enjeux Futurs) et poursuivi ses avancées en matière d’investissement responsable. La société a obtenu la labélisation ISR de 12 de ses fonds permettant une proposition de gestion pilotée pour répondre à l’attente des salariés et des épargnants.

- Encours sous gestion pour compte de tiers : 4,9 Md€

- Collecte nette : 627 M€

- Part des encours commercialisés à l’international : 0 %

- Part de la clientèle intermédiée : 52 %

Fidelity International

Jean-Denis Bachot, directeur France

Une offre élargie dans le non coté

Fidelity réaffirme son ambition de devenir un acteur clé de l’épargne retraite en France, à la fois via les solutions individuelles, avec les fonds de la gamme FF - Target Fund notamment, et collectives grâce au partenariat noué avec Société Générale Assurances. Le gestionnaire américain, qui souhaite aussi faciliter l’accès aux actifs non cotés dans l’Hexagone, s’appuie toujours sur son partenariat avec la fintech allemande Moonfare pour le private equity, mais aussi sur la poursuite du développement de son offre immobilière. Il a pour cela renforcé l’équipe de ce pôle en vue notamment du lancement d’une solution ayant un focus sur l’enjeu d’impact environnemental. Une réflexion est également en cours autour de nouvelles expertises telles que la dette privée. Le recrutement début 2022 d’un responsable des solutions assurantielles va également appuyer le développement axé sur le secteur de l’assurance en France. Au niveau global, en matière d’investissement responsable, Fidelity a renforcé son système propriétaire de notations ESG, développé une notation spécifique au climat ainsi qu’une autre sur l’alignement des sociétés aux ODD.

- Encours en France : 10,4 Md€

- Collecte nette : 519 M€

- Part de la clientèle intermédiée : 62 %

Gemway Assets

Michel Audeban et Bruno Vanier, cofondateurs

Accélération du développement en Europe

La boutique spécialisée sur les marchés émergents n’a pas résisté à l’aversion au risque des investisseurs l’an dernier pour ces zones géographiques. Gemway Assets a subi une décollecte nette de 158 millions d’euros et un recul de 33 % de ses encours. Ce qui n’empêche pas la société de poursuivre ses ambitions de développement en Europe. Présente en Italie depuis 2018, elle souhaite y renforcer sa présence auprès des institutionnels, dans un premier temps, puis des entités de gestion privée. Elle ambitionne également de développer la distribution en Espagne. Côté offre, la gamme, aujourd’hui composée de 4 fonds classés article 8 SFDR, pourrait être à nouveau enrichie prochainement avec la création d’un nouveau compartiment actions sur l’Inde. Fin 2021, le gestionnaire s’était diversifié sur la dette émergente avec la création de GemBond. Depuis le début de l’année, la boutique constate un regain d’intérêt des investisseurs pour les marchés émergents, son fonds principal ayant renoué avec une collecte nette positive.

- Encours sous gestion pour compte de tiers : 1,19 Md€

- Collecte nette : − 158 M€

- Part des encours commercialisés à l’international : 37 %

- Part de la clientèle intermédiée : 65 %

Generali Investment Partners

Mario Petrachi, directeur commercial France et Luxembourg

Vif succès de l’offre actifs réels auprès des CGP

Generali Investments, écosystème de neuf sociétés de gestion d’actifs offrant un très large éventail d’expertises spécialisées, a vu le succès de son offre actifs réels à destination des CGP et banques privées se confirmer, avec une collecte de près de 900 millions d’euros en 2022. Composée d’un fonds immobilier, d’un fonds d’investissement dans les infrastructures et d’un fonds de Private Equity très diversifié sur le plan géographique et sectoriel, cette offre est consolidée en collaboration avec Generali Patrimoine. Le gestionnaire a également poursuivi sa démarche pédagogique sur l’investissement privé en infrastructures auprès des professionnels de la gestion du patrimoine. Les fonds de conviction d’Aperture Investors, boutique basée aux Etats-Unis, ont continué à être promus auprès des clients de Generali Investments, aussi bien les institutionnels que les sélectionneurs de fonds. Cette société a par ailleurs lancé deux fonds small caps, dont Aperture Small Cap Innovation, qui a reçu le label TIBI en 2022.

- Encours gérés en France : 100 Md€

- Collecte nette : 985 M€

- Part de la clientèle intermédiée : 78 %

Groupama Asset Management

Mirela Agache Durand, directrice générale

Premiers pas dans la dette privée

Après des résultats record en 2021, la collecte de Groupama AM plonge en 2022, avec la sortie globale de plus de 8 milliards d’euros, tous clients confondus. L’encours global est passé de 117 à 93 Md€. Gérant principalement institutionnel, la filiale de l’assureur mutualiste a souffert de l’environnement de taux très défavorable. Elle a tout de même continué à élargir son offre en levant 150 M€ sur son premier fonds de dette privée à impact social. Toujours dans le champ du S de l’ESG, Groupama AM a lancé un fonds thématique sur la santé et le bien-être. Côté obligataire, c’est un fonds à échéance à taux variable high yield qui a été mis sur le marché, avec un focus sur le thème de l’autonomie européenne. En parallèle, le gérant teste de nouveaux outils digitaux à base d’intelligence artificielle, l’un pour automatiser une partie des due diligences menées par les clients et l’autre pour mieux analyser le sentiment de marché. Quant à son développement international, il passe aussi, depuis l’an dernier, par une nouvelle succursale en Roumanie

- Encours sous gestion pour compte de tiers : 23,9 Md€

- Collecte nette pour compte de tiers : − 6,5 Md€

- Part des encours commercialisés à l’international : 15 %

- Part de la clientèle intermédiée : 7 %

IVO Capital Partners

*Nouveau dans la sélection*

Michael Israel et Sidney Oury, fondateurs

Une expertise sur des classes d’actifs innovantes

Fondée il y a une dizaine d’années, la boutique s’est développée sur trois piliers : la gestion privée, la gestion collective avec une approche originale de la dette corporate émergente et une activité dans le non coté, en litigation finance (financement de contentieux). L’an dernier, la gamme s’est enrichie d’un nouveau fonds daté, IVO 2028, et un nouveau véhicule français de litigation finance a été lancé en août. A fin décembre, ce dernier avait collecté 36 M€. Cette offre séduit en particulier les family offices et de plus en plus la clientèle institutionnelle. Déjà présent en Europe francophone, IVO a conclu des partenariats avec un asset manager en Italie pour la commercialisation de ses fonds, un distributeur en Autriche et en Allemagne et un distributeur en Espagne pour adresser la clientèle de toute la péninsule ibérique. En juillet dernier, suite à une évolution du tour de table liée à la sortie d’un des trois fondateurs de la société, Amboise Partners, dirigée par Maurice Tchenio, est entrée au capital à hauteur de 20 %. L’appui de cet acteur du private equity devrait lui permettre d’accélérer son développement.

- Encours sous gestion pour compte de tiers : 1,2 Md€

- Collecte nette : 170 M€

- Part des encours commercialisés à l’international : 25 %

- Part de la clientèle intermédiée : 70 %

JP Morgan Asset Management

Nicolas Deblauwe, directeur général France et Benelux

Ambition confirmée sur les ETF de gestion active

Après une collecte nette de 570 M$ en France en 2022, en baisse sensible comparée au 1,9 Md$ réalisé un an plus tôt, J.P. Morgan AM poursuit ses ambitions commerciales dans l’Hexagone sur les différents segments de clientèle : institutionnel et distribution (wholesale et retail). Le gestionnaire d’actifs américain s’appuie notamment sur le développement de sa plateforme ETF UCITS, aujourd’hui diversifiée sur différentes classes d’actifs et stratégies. Plus précisément, il affiche ses ambitions sur le segment des ETFs de gestion active, dont la gamme, enrichie l’an dernier, est la plus large en Europe et avec désormais 4 ans d’historique de performances pour l’approche ESG dite Research Enhanced Index. Le développement dans l’Hexagone s’appuie également toujours sur l’investissement durable et la poursuite du processus de labélisation de fonds. A noter également que fin 2022, J.P. Morgan AM a lancé JPMorgan Funds – Green Social Sustainable Bond Fund, un fonds obligataire classé article 9 SFDR.

- Encours gérés en France : 11 Md$

- Collecte nette : 570 M$

- Part de la clientèle intermédiée : 54 %

La Banque Postale Asset Management

Emmanuelle Mourey, présidente du directoire

Vers un modèle multiboutique ?

La page de la gestion obligataire institutionnelle semble bien tournée pour LBP AM. Deux ans après la fusion de cette activité avec Ostrum et un an après être sortie de cette entité commune, la filiale de La Banque Postale confirme sa stratégie de gestion de conviction multispécialiste en entrant en négociations exclusives avec Primonial pour acquérir La Financière de l’Echiquier. Un rachat qui, s’il se concrétise d’ici l’automne, permettrait à LBP AM d’ajouter une marque de renom à son portefeuille, à côté de Tocqueville Finance. En attendant, le gérant signe une année 2022 très positive, avec un encours global de 56 milliards d’euros et surtout une collecte nette globale de 2 milliards. Cette dernière est portée pour une moitié par la clientèle institutionnelle (dont CNP Assurances), sur des stratégies non cotées à impact et des mandats actions et convertibles ISR, et pour l’autre moitié par le retail, via des fonds structurés défensifs, mais aussi un fonds d’infrastructures grand public. Enfin, LBP AM confirme son ambition sur le non-coté en lançant une expertise en private equity.

- Encours sous gestion pour compte de tiers : 21,7 Md€

- Collecte nette : 485 M€

- Part des encours commercialisés à l’international : 1 %

- Part de la clientèle intermédiée : 43 %

La Française

Patrick Rivière, président du directoire

Une déclinaison de la gamme Climate transition

La Française, constituée autour de deux pôles – actifs financiers et actifs immobiliers –, a subi l’an dernier une décollecte nette de 1 milliard d’euros après avoir déjà enregistré en 2021 une nette décélération de sa collecte nette. Le pôle immobilier a toutefois enregistré une collecte brute record de 1,5 milliard d’euros sur ses SCPI. Sur les actifs financiers, La Française confirme ses ambitions en investissement durable. La nomination de Thomas Dhainaut, un ancien de Sycomore AM, au poste de responsable actions devrait notamment permettre le développement de l’expertise climate transition déployée sur sa gamme actions depuis 2015, puis sur les obligations et les produits diversifiés. La gamme obligataire s’est enrichie d’un fonds global à haut rendement classé article 9 SFDR, qui permet d’investir sur les tendances de long terme qui vont façonner le monde de demain avec une approche basée sur les ODD. Début mars, Guillaume Cadiou a été nommé au poste de directeur général avec notamment pour responsabilité de mener à bien la constitution du pôle de gestion multiboutique pour compte de tiers de Crédit Mutuel Alliance Fédérale, la maison-mère de La Française.

- Encours sous gestion pour compte de tiers : 40,9 Md€

- Collecte nette : − 1 Md€

- Part des encours commercialisés à l’international : 26 %

- Part de la clientèle intermédiée : 32 %

M&G

Brice Anger, directeur France

Une expertise obligataire reconnue

L’intérêt des investisseurs pour les stratégies sur les infrastructures cotées et les actions à dividendes n’aura pas permis de compenser la sortie des flux sur les fonds obligataires, notamment sur le premier semestre 2022. La tendance s’est cependant inversée à mesure que les marchés obligataires ont retrouvé leur attrait auprès des clients, en particulier les stratégies de crédit. Plusieurs fonds sont ainsi proposés à la clientèle discrétionnaire (M&G European Credit Investment Fund et M&G Total Return Credit Investment Fund) et à la clientèle intermédiée (M&G (Lux) Optimal Income Fund et M&G (Lux) Global Floating Rate High Yield). Le gestionnaire britannique constate également un regain d’intérêt pour la gestion diversifiée. Par ailleurs, M&G, présent sur le marché français depuis 15 ans, mise sur son offre sur les ABS, les loans, l’infrastructure non cotée et l’immobilier – l’équipe de M&G Real Estate est basée à Paris –, pour gagner en visibilité auprès des clients institutionnels.

- Encours en France : 4,6 Md€

- Collecte nette : NP

- Part de la clientèle intermédiée : 69 %

Moneta

Romain Burnand, président

De l’innovation avec les fonds actions millésimés

Fondée il y a 20 ans, la boutique est réputée pour sa gestion de conviction incarnée notamment par le fonds Moneta Multi Caps. L’an dernier, la collecte a doublé dans un environnement pourtant difficile pour la gestion actions. Pour compléter sa gamme historique, Moneta a fait preuve d’innovation en proposant des fonds small caps millésimés, MME 2026 et MME 2027. Ces fonds fermés pendant une période de 5 ans, mais gérés activement, atteignaient un encours cumulé de près de 400 M€ à fin 2022. Le 17 avril s’est ouvert la période de commercialisation de MME 2028, elle devrait durer jusqu’à fin juin, sauf si la limite de 150 M€ d’encours que s’est fixée la société est atteinte plus rapidement. Depuis le début de l’année, Moneta enregistre par ailleurs des souscriptions sur sa stratégie long/short. Peu présente à l’international, la société accueillera prochainement un commercial senior pour le développement de l’activité en Europe francophone. L’arrivée d’une personne dédiée à la clientèle CGP vient également compléter l’équipe commerciale.

- Encours sous gestion pour compte de tiers : 4,1 Md€

- Collecte nette : 177,3 M€

- Part des encours commercialisés à l’international : 3 %

- Part de la clientèle intermédiée : 68 %

Montpensier Finance

Guillaume Dard, président du conseil de surveillance, et Sébastien Barbe, président du directoire

Une direction remaniée

Arrivé en octobre dernier en tant que directeur général, Sébastien Barbe a rapidement évolué vers une nouvelle fonction aux côtés du fondateur de la société. L’ex-directeur du pôle assurances, gestion, immobilier du Crédit Mutuel Arkéa est un expert reconnu de la gestion obligataire et convertibles. Avec plus de 1,3 Md€ d’encours sur les obligations convertibles et une équipe dédiée étoffée en 2022, Monpensier Finance se positionne parmi les tout premiers acteurs de cette gestion en France. La boutique est aussi désormais le pôle d’expertise obligations convertibles internationales pour le groupe Amundi, actionnaire à 25 %. L’expertise sur les actions et la gestion thématique n’est pas en reste, la gamme de fonds thématiques ayant été enrichie avec le lancement d’un fonds dédié à l’écosystème du Cloud. La société, qui place l’ISR au cœur de ses expertises, souhaite aussi élargir son expertise obligataire et s’appuyer sur son partenariat avec Amundi pour se développer davantage à l’international.

- Encours sous gestion pour compte de tiers : 3,5 Md€

- Collecte nette : 50 M€

- Part des encours commercialisés à l’international : 13 %

- Part de la clientèle intermédiée : 36 %

Morgan Stanley Investment Management

Thomas Chaussier, directeur France

De nouvelles activités à Paris

La filiale de gestion d’actifs pour compte de tiers de la banque américaine a vu ses encours en France fondre de 6 à 4 Md€ après deux années consécutives de flux sortants. L’essentiel de la décollecte nette date cependant de 2021 après la perte d’un mandat obligataire de taille significative géré pour un grand investisseur institutionnel de la Place dont les actifs ont été sensiblement réduits. L’an dernier, les rachats sur des stratégies actions et obligataires ont été plutôt limités. MSIM a d’ailleurs remporté 2 des 3 appels d’offres auxquels elle a participé, des mandats sur le crédit américain pour l’ERAFP et le Fonds de Garantie – FGAO. En plus de disposer d’une société de gestion en France, FundLogic, Morgan Stanley a également créé un centre mondial de recherche appliquée pour les activités de marché, afin de répondre à un intérêt croissant des clients pour les stratégies quantitatives. Ce centre, qui a recruté une cinquantaine d’analystes, bénéficie du label Choose France. Une plateforme d’investissement de dette privée a aussi été lancée à Paris.

- Encours en France : 4 Md€

- Collecte nette : NP

- Part de la clientèle intermédiée : 33 %

Natixis Investment Managers

Tim Ryan, directeur général

Un renforcement des affiliés sur l’ESG

Natixis IM aura été particulièrement affectée par le contexte de marché en 2022. A rebours de chiffres de collecte encore très bons chez plusieurs asset managers de sa taille, le gestionnaire enregistre des sorties nettes de 17 Md€, qui contrastent avec sa collecte exceptionnelle de 2021 (+ 16,2 milliards). Les encours sous gestion tombent ainsi à 1 079 Md€, contre 1 245 milliards, un an auparavant. Ce repli a principalement concerné les actions. En cause, une montée de l’aversion au risque et des clients reportant leurs investissements sur les actifs réels. En attendant le repositionnement de ces derniers sur les marchés, le groupe a continué à se renforcer sur l’ESG. En 2022, tous les affiliés du gestionnaire ont ainsi lancé de nouveaux produits ou transformé d’anciens en intégrant des critères extra-financiers. Loomis, Sayles & Company, aux Etats-Unis, a transformé 25 fonds afin qu’ils soient éligibles à l’article 8 du règlement SFDR, tandis que Thematics AM a élargi sa gamme aux fonds climat.

- Encours global : 1079 Md€

- Collecte nette globale : − 17 Md€

- Part des encours commercialisés à l’international : 48 %

- Part de la clientèle intermédiée : 31,3 %

Oddo BHF AM

Nicolas Chaput, global CEO

Un axe stratégique sur le non coté

Au cours de l’année 2022, ODDO BHF AM – qui n’a pas communiqué le montant de sa décollecte cette année – a vu ses encours fondre de 10 Md€. Ses stratégies européennes ont notamment souffert, tandis que celles plus diversifiées ont réussi à attirer 200 millions d’euros de souscriptions. Pour s’adapter aux nouvelles conditions de marché, le gérant franco-allemand a lancé des fonds obligataires à échéance. Il a également étoffé sa gamme actions avec un fonds sur les actions domestiques chinoises. Mais c’est surtout sur le segment des actifs non cotés que ses efforts se sont concentrés. ODDO BHF AM a tout d’abord adapté sa stratégie sur le marché secondaire du private equity pour la rendre accessible aux investisseurs particuliers. Il a aussi lancé un fonds de capital investissement sur la thématique de la transition écologique. Enfin, il diversifie son offre en s’aventurant dans le capital-risque.

- Encours global : 54 Md€

- Collecte nette globale : NC

- Part des encours commercialisés à l’international* : 9 % (hors France et Allemagne)

- Part de la clientèle intermédiée : 42 %

Ossiam

Bruno Poulin, président

Une collecte tirée par des stratégies innovantes

Ossiam a réalisé l’an dernier une collecte nette globale exceptionnelle de 2,6 Md€ grâce à d’importants mandats dédiés pour des institutionnels du groupe BPCE, ce qui a permis à l’encours global d’atteindre 7,76 Md€, et donc, de doubler en deux ans. Les performances de l’affilié de Natixis IM s’expliquent également par le succès auprès des investisseurs des produits ESG, qui ont représenté un tiers de la collecte, et de la gamme Shiller. Du nom de l’économiste américain, cette gamme vise à identifier les cinq secteurs les plus sous-évalués d’un indice et à construire ainsi des portefeuilles de valeurs décotées. Elle s’est enrichie en 2023 de deux nouvelles versions, Monde et Monde ESG. Ossiam a par ailleurs étoffé son offre de fonds alternatifs et prévoit le lancement de stratégies alternatives obligataires. Présent en Europe, en Asie et en Amérique latine, Ossiam entend se développer désormais dans les pays nordiques, tout en renforçant sa présence en Asie. Depuis le début de l’année, la dynamique des flux reste positive, plusieurs centaines de millions d’euros ayant été collectés sur les ETF.

- Encours sous gestion pour compte de tiers : 3,3 Md€

- Collecte nette : 517 M€

- Part des encours commercialisés à l’international : 39,8 %

- Part de la clientèle intermédiée : 53 %

Pictet Asset Management

Hervé Thiard, directeur général

Du private equity pour tous les segments de clientèle

Après deux années de forte croissance sur le marché français, le pionnier de la gestion thématique n’a pas échappé à la décollecte l’an dernier. Son développement auprès des CGP, enclenché depuis cinq ans, a toutefois permis de limiter les rachats. En effet, plus de 200 millions d’euros ont été collectés auprès de cette cible de clientèle, qui représente désormais près de 20 % des encours. Du côté de la clientèle institutionnelle, le gestionnaire suisse entend parallèlement conserver ses positions en répondant à une demande croissante en produits de dette émergente, fonds thématiques, actifs privés, et illiquides. Il a participé à trois appels d’offres pour des clients institutionnels, deux sont toujours en cours et pour le troisième, c’est le fonds de dette Pictet Alt-Distressed & Special Situations qui a été retenu. Pour poursuivre sa croissance, Pictet AM mise sur la montée en puissance de ses fonds climat, biodiversité et impact positif, mais aussi sur le développement des actifs non cotés aussi bien auprès des institutionnels que de la clientèle privée.

- Encours en France : 9,1 Md€

- Collecte nette : − 343 M€

- Part de la clientèle intermédiée : 70 %

Robeco

Karim Carmoun, président France

Une stratégie axée sur la durabilité et l’innovation

Alors que Robeco avait renoué en 2021 avec une collecte nette sensiblement positive en France, l’année écoulée a été plus difficile avec un solde quasi atone. Le gestionnaire néerlandais s’appuie sur un bureau de huit personnes à Paris pour commercialiser auprès de la clientèle locale des solutions innovantes répondant à ses attentes. Il a ainsi adopté une approche mixte de partenariats stratégiques avec ses principaux clients distributeurs, et de solutions dédiées pour les grands acteurs institutionnels, tenant compte des évolutions et enjeux réglementaires (Loi Pacte, Solvency, SFDR…) et de leurs besoins. En plus de sa base de clients historiques, il a renforcé sa présence auprès des banques privées, de la gestion sous mandat et du monde assurantiel. Sur le marché en croissance de la délégation de gestion (subadvisory), Robeco a franchi en 2022 une étape majeure avec trois partenariats mis en place sur différentes stratégies. En matière d’offre, l’accent est mis sur la gestion durable et la gestion thématique et, l’an dernier, de nouvelles stratégies axées sur le climat, l’engagement, les ODD et la biodiversité ont été lancées.

- Encours en France : 6,1 Md€

- Collecte nette : 4 M€

- Part de la clientèle intermédiée : 66 %

Rothschild & Co Asset Management Europe

Pierre Baudard, directeur général & associé gérant

Une accélération à l’international

Si l’effet marché a pesé sur les encours, la dynamique de la collecte nette s’est quant à elle accélérée l’an dernier (+ 57 % sur un an). La société de gestion continue à pousser ses pions en Europe. Sa présence commerciale en Suisse a été renforcée avec la nomination d’un nouveau responsable pays. Un bureau a été ouvert à Madrid, et la société souhaite poursuivre le renforcement de son activité en Allemagne au cours de l’année. Du côté de l’offre, la 8e génération de fonds obligataire à échéance a été lancée fin septembre avec R-co Target 2028 IG. Quatre mois après son lancement, la collecte totalisait déjà plus de 500 millions d’euros. Les produits de taux, qui représentent 50 % des encours, étant stratégiques dans la croissance de Rothschild & Co AM, le gérant a renforcé début 2023 l’équipe dédiée. La gamme de gestion thématique s’est enrichie d’un fonds actions internationales positionné sur la blockchain, plus précisément sur des entreprises pour lesquelles cette technologie constitue un vecteur d’innovation et de croissance. A noter, enfin, que la société est devenue membre du collectif 1 % for the Planet.

- Encours global : 23,2 Md€

- Collecte nette globale : 1,26 Md€

- Part des encours commercialisés à l’international : 17 %

- Part de la clientèle intermédiée : 77,3 %

Sanso IS

David Kalfon, président

Des ambitions en Europe

Sanso IS a réussi en 2022 à enregistrer une collecte nette positive, de 120 M€, malgré un environnement de marché complexe pour l’investissement durable. Il faut dire que la société de gestion créée en 2011 souhaite se différencier avec une offre innovante et souvent peu couverte par le label ISR comme le fonds Sanso Objectif Durable 2024 sur l’obligataire, Sanso ESG Market Neutral, le premier fonds long/short market neutre éligible, ou encore le fonds Sanso Smart Climate qui a pour particularité d’investir sur deux types d’entreprises : celles ayant peu de risque climat, mais également celles qui gèrent efficacement le risque climat. Encore absente à l’international, Sanso IS fait du développement hors des frontières un de ses axes stratégiques pour 2024, avec, pour une première année de commercialisation, un objectif de collecte de 30 millions d’euros. Ce sera l’une des missions du directeur commercial nommé à l’automne. Les premiers marchés visés seront la Suisse et le Luxembourg, et en s’adressant tout d’abord aux tiers gérants et aux family offices.

- Encours sous gestion pour compte de tiers : 1,45 Md€

- Collecte nette : 120 M€

- Part des encours commercialisés à l’international : 0 %

- Part de la clientèle intermédiée : 46 %

Schroders

Yves Desjardins, directeur général France

Ambition confirmée sur les actifs réels

L’ an dernier, Schroders a enregistré en France une collecte nette positive pour la 8e année consécutive. Présente dans l’Hexagone depuis plus de 20 ans, la succursale parisienne du gérant britannique a donc encore conforté son fort ancrage local. Au sein des stratégies cotées, ce sont les fonds thématiques qui ont eu le plus de succès, en particulier Schroder ISF Global Climate Change et Schroder ISF Global Energy Transition. Le gestionnaire confirme par ailleurs ses ambitions sur les actifs réels. L’offre, gérée à Paris mais distribuée sur tous ses marchés, a été étoffée avec notamment deux nouveaux millésimes de dette infrastructure et le déploiement des fonds immobiliers hôteliers. Tout en continuant à être développée pour les institutionnels, l’offre en actifs privés va désormais s’étendre aux clientèles intermédiées avec, en particulier, une offre de private equity semi-liquide accessible aux clients privés, ainsi que le lancement d’un premier ELTIF investi sur le private equity européen. Schroders ambitionne également, à court ou moyen terme, de lancer et de gérer des FCPR qui offriront à des clients particuliers un accès facilité à ses stratégies non cotées.

- Encours en France : 11,2 Md€

- Collecte nette : 306 M€

- Part de la clientèle intermédiée : 22 %

Sycomore AM

Denis Panel, directeur général

Un nouveau directeur général, recruté à l’extérieur

Après une année 2022 marquée par une décollecte nette et un repli des encours sous les niveaux de fin 2020, l’année en cours débute pour Sycomore AM par un changement de direction générale. Alors qu’Emeric Préaubert, l’un des co-fondateurs, vient de quitter ses fonctions opérationnelles, tout en restant membre du conseil de surveillance, la société de gestion a, pour la première fois, décidé de confier le rôle de directeur général à une personne extérieure. Il s’agit de Denis Panel, jusque-là directeur des investissements du pôle multiactifs, quantitatifs et solutions (MAQS) de BNP Paribas AM, qui a pris ses fonctions début avril. Par ailleurs, la gamme, enrichie l’an dernier de deux fonds actions globaux et d’un premier fonds obligataire à échéance, doit continuer à être développée. La croissance internationale doit également accélérer, avec l’appui de son actionnaire et partenaire stratégique, Generali Investments. La société souhaite se développer davantage en Italie, mais également renforcer sa présence en Allemagne, Espagne, Suisse et Portugal.

- Encours sous gestion pour compte de tiers : 5,7 Md€

- Collecte nette : − 112 M€

- Part des encours commercialisés à l’international : 37 %

- Part de la clientèle intermédiée : 40 %

Syquant Capital

Henri Jeantet, président

Une offre prochainement enrichie

La boutique spécialisée dans les fonds à performance absolue a achevé l’an dernier de passer l’essentiel de sa gamme, à l’exception du fonds Helium Opportunités, en article 8 SFDR afin de répondre à la demande des clients. Ces derniers sont principalement des fonds de fonds pour un tiers des encours, des fonds de pension, des banques privées et family offices mais aussi de plus en plus de CGP auprès desquels elle a intensifié sa présence commerciale. Syquant envisage de compléter son offre avec le lancement d’un nouveau fond non Ucits à destination notamment de la clientèle internationale. Déjà bien implantée en Allemagne (30 % des encours) et sur les marchés espagnol et suisse, la société veut accroître son développement à l’étranger et prévoit de nombreux déplacements et des conférences en Italie, en Espagne, au Royaume-Uni, et en Suisse.

- Encours sous gestion pour compte de tiers : 3,4 Md€

- Collecte nette : 144 M€

- Part des encours commercialisés à l’international : 65 %

- Part de la clientèle intermédiée : 74 %

Thematics AM

Mohammed Amor, directeur général

La sécurité, un thème attractif pour les CGP

2022 n’aura pas été une année facile pour cet affilié de Natixis IM dont l’encours a fondu de 3,9 à 2,7 Md€ en un an. Le spécialiste de la gestion thématique indique toutefois un bilan positif en France avec une collecte globale brute de plus de 330 M€ sur le marché retail français. C’est la surtout thématique liée à la sécurité qui a séduit les CGP, l’encours du fonds Thematics Safety ayant dépassé les 600 M€ au 31 décembre. La gamme a évolué avec le lancement de la stratégie Thematics Climate Selection et la transformation de Thematics AAA Consumer en Thematics AAA European Selection dont l’univers d’investissement plus large permet de capter de nouvelles sources de croissance. Pour soutenir le développement et renforcer les équipes de Thematics AM, de nouveaux collaborateurs ont été recrutés dont un spécialiste produit pour accompagner les clients et prospects et un spécialiste du climat pour soutenir l’équipe de gestion, notamment sur la stratégie Thematics Climate Selection.

- Encours global : 2,7 Md€

- Collecte nette globale : NC

- Part des encours commercialisés à l’international : 30 %

- Part de la clientèle intermédiée : 76,6 %

UBS La Maison de Gestion

Gwenaël Allouche, président

Une gestion sur mesure pour les clients

Détenue désormais à 100 % par UBS France, la société de gestion propose des mandats sur mesure à une clientèle privée fortunée et une gamme resserrée de fonds ouverts avec comme cœur d’expertise l’allocation d’actifs. Cette gamme a été complétée ces derniers mois par plusieurs lancements : le fonds LMdG Multi Credit, géré avec une approche total return, deux stratégies à échéance – LMdG Float-to-Fix 2027 et LMdG IG Fix 2025 – et, plus récemment, LMdG France & Innovation, un fonds investissant dans les meilleures entreprises innovantes en France pour accompagner le développement de l’écosystème de la French Tech. L’an dernier, UBS La Maison de Gestion a poursuivi l’intégration, dans son processus de gestion, des critères ESG, un sujet dont elle s’est emparée tardivement. Par ailleurs, deux nouveaux collaborateurs ont rejoint l’équipe, l’un au contrôle des risques financiers et l’autre pour accompagner le développement de l’activité sur le segment des fonds réservés. Ces derniers répondent à l’appétit croissant de grands clients privés ou de familles pour une gestion personnalisée.

- Encours global : 6 Md€

- Collecte nette globale : − 342 M€

- Part des encours commercialisés à l’international : NS

- Part de la clientèle intermédiée : 81 %

Varenne Capital Partners

David Mellul, directeur général

Cap sur les Etats-Unis

Après une hausse significative des encours et une collecte exceptionnelle en 2021 (944 M€), la boutique indépendante n’a pas échappé à l’hémorragie des flux sur le marché français. Jusqu’alors très appréciée des CGP, la gamme resserrée sur trois fonds, dont la gestion associe 4 moteurs de performance (long actions, short actions, situations spéciales et couvertures macro), a signé la deuxième plus mauvaise performance annuelle depuis sa création. La société a cependant continué à renforcer ses équipes avec le recrutement d’un directeur général adjoint en charge du développement ainsi que d’une personne dédiée au développement des relations partenaires. En 2022, les deux FCP UCITS, Varenne Valeur et Varenne Global, ont été transférés au Luxembourg via une opération de fusion-absorption dans des compartiments de la SICAV Luxembourgeoise Varenne UCITS, et l’ensemble de la gamme de fonds de droit européen est devenu SFDR article 8. Le développement vers la Belgique, la Suisse et Monaco s’est poursuivi, et l’activité aux Etats-Unis devrait débuter en 2023.

- Encours sous gestion pour compte de tiers : 2,8 Md€

- Collecte nette : − 125 M€

- Part des encours commercialisés à l’international : 37 %

- Part de la clientèle intermédiée : 78 %

Vega IM

Marc Riez, directeur général

Croissance des encours pour compte de tiers

Si les encours globaux de la filiale de Natixis Wealth Management sont restés stables l’an dernier, les actifs gérés pour compte de tiers sont en hausse de 17 %, à 3,3 Md€. La collecte pour compte de tiers ainsi que la collecte nette globale ont été dynamiques. En 2022, l’équipe de distribution groupe a été étoffée ainsi que celle dédiée à la distribution externe afin de mieux couvrir le marché wholesale. VEGA IM indique également avoir enrichi son offre de gestion déléguée en proposant un service d’accompagnement sur mesure pour répondre aux demandes des clients sur les mandats gérés, cette nouvelle organisation ayant contribué à la hausse de la collecte nette sur l’année écoulée. Trois nouveaux fonds ont par ailleurs été labellisés : VEGA Global Care ISR, VEGA Alpha Opportunités ISR et VEGA Obligations Euro ISR. L’an dernier, de nombreuses offres d’épargne-retraite ont été construites et un fonds de portage, VEGA Euro Crédit 2026, a été lancé.

- Encours global : 14,6 Md€

- Collecte nette globale : 2,2 Md€

- Part des encours commercialisés à l’international : 3 %

- Part de la clientèle intermédiée : 94,5 %

Vontobel

*Nouveau dans la sélection*

Thibault Amand, responsable France

Une offre orientée sur les actifs de diversification

Vontobel, gestionnaire d’actifs suisse constitué de six boutiques, est présent en France depuis janvier 2020 avec un bureau de quatre personnes et une offre qui s’adresse aux investisseurs institutionnels et à la distribution intermédiée. L’an dernier, malgré des vents contraires, la succursale française a enregistré une collecte nette de près de 300 millions d’euros. Les encours gérés en France ont même progressé de 23 %. Si Vontobel est reconnu dans l’Hexagone pour son expertise sur les actions et la dette émergentes, c’est la boutique Sustainable Equities qui concentre les encours gérés pour le compte des clients français. Depuis le début de l’année, le gestionnaire note un retour des souscriptions sur les actifs émergents. Vontobel, qui considère les marchés privés comme un axe stratégique de développement, souhaite acquérir un acteur spécialisé sur cette classe d’actifs afin de répondre aux besoins des institutionnels. Le gestionnaire va, par ailleurs, poursuivre le développement de son offre durable avec notamment le lancement de stratégies à impact. La première date de 2008; il s’agit du fonds Vontobel Clean Technology, qui va être rebaptisé prochainement Vontobel Environmental Change.

- Encours en France : 2,74 Md€

- Collecte nette : 300 M€

- Part de la clientèle intermédiée : 66 %