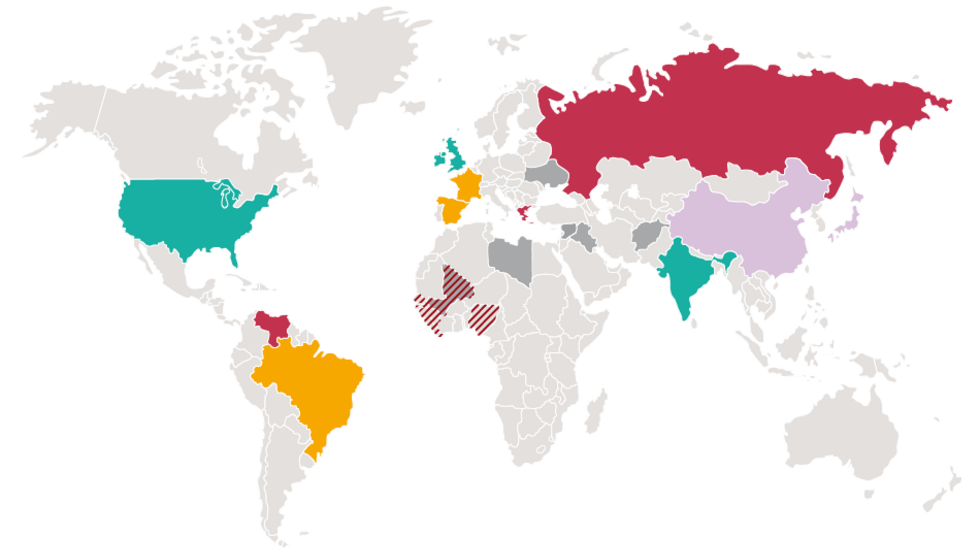

Le monde évolue à deux vitesses, avec d’un côté les Etats-Unis qui affichent une croissance solide et, de l’autre, le reste du monde confronté à des perspectives de croissance faible, menacé par la déflation et exposé à des risques politiques ou géopolitiques. Par ailleurs, les performances des principales classes d’actifs ces dernières années limitent désormais les potentiels de gains. Elaborer une stratégie d’investissement dans ce contexte devient une gageure.

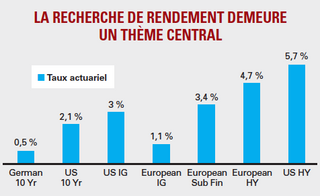

«L’économie mondiale est à un croisement déconcertant. Le moment est particulièrement difficile en ce qui concerne la prévision économique», a admis Kaushik Basu, économiste en chef, en présentant les prévisions de croissance de la Banque mondiale pour 2015. Ce manque de visibilité sur les perspectives de croissance, à l’exception des Etats-Unis, rend particulièrement ardu le travail des gérants et des allocataires d’actifs en ce début d’année. D’autant que, comme le souligne Franck Nicolas, directeur investissement et solutions clients chez Natixis AM, «les rendements baissent depuis des années, mais la performance des actifs a été importante jusqu’à présent. Pour la première fois, en 2015, les gérants de portefeuille vont devoir se projeter dans un environnement où les performances vont être plus faibles que par le passé». A cela s’ajoute enfin la volatilité qui pourrait être, compte tenu des risques présents, éprouvante pour les gérants et les investisseurs.

Face aux problématiques de croissance et de déflation, les banques centrales seront encore à la manœuvre en 2015, que ce soit au Japon, dans la zone euro ou en Chine. Des liquidités abondantes devraient continuer à affluer sur les marchés financiers.

Un «quantitative easing» à l’européenne

Aux Etats-Unis, principal moteur de la croissance mondiale, les opportunités d’investissements semblent limitées : les marchés actions sont bien valorisés et, si le timing de la Fed est encore incertain, la remontée des taux pourrait intervenir avant l’été. Au Japon, l’afflux de liquidités devrait aussi soutenir les marchés actions, mais les avis sont partagés sur le succès des Abenomics sur l’économie réelle.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin