Portés par la remontée des taux, des performances solides et un engouement croissant des épargnants comme des conseillers, les produits structurés se sont imposés comme une classe d’actifs incontournable. Si les formules liées aux taux perdent désormais de leur attrait, les sous-jacents actions et les thématiques sectorielles s’imposent désormais dans les portefeuilles.

Les années passent et l’engouement perdure. Remis au goût du jour depuis quelques années, les produits structurés connaissent un succès insolent. « La commercialisation des produits structurés en France auprès d’une clientèle de particuliers est très dynamique, passant de 23 Md€ environ de collecte brute en 2021 à près de 42 Md€ en 2023 », indique sobrement le pôle commun de l’ACPR et de l’AMF dans son analyse du marché français des produits structurés publiée le 1er avril dernier. La tendance ne s’est pas infléchie depuis, loin de là, puisque les ventes ont progressé d’environ 25 % en Europe en 2024, selon les données de SRP.

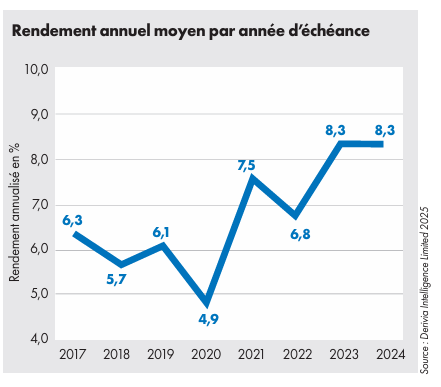

La recette de cette réussite repose sur un cocktail de facteurs détonnant. Tout d’abord, le contexte de marché a été porteur pour ces produits depuis la remontée des taux d’intérêt, ce qui a permis de construire des formules dotées d’un bon niveau de protection et d’une rémunération compétitive. Ainsi, entre 2021 et 2023, le marché des structurés a montré une évolution notable de la part des produits offrant une garantie totale à l’échéance, note le rapport du pôle commun. La part dans la collecte des produits entièrement garantis en capital à l’échéance a considérablement augmenté, passant de moins de 1 % à 34 % (produits clos et non clos émis respectivement en 2021 et 2023).

Des performances probantes

La hausse quasi ininterrompue des marchés actions a aussi joué en permettant de rembourser rapidement les produits de type autocall – largement prédominants – avec une promesse de...

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin