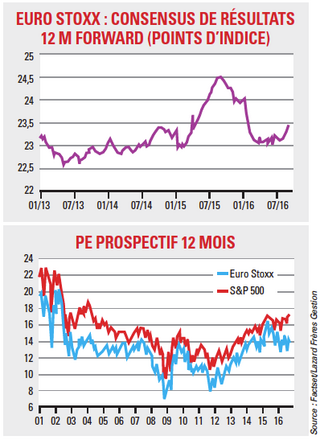

Présentées une nouvelle fois début 2016 comme la classe d’actifs à privilégier, les actions européennes affichaient en septembre une performance négative sur l’année ! Ce choix «par défaut» dans un environnement de taux bas et de faibles rendements déçoit. D’autant que, au-delà des piètres performances des indices européens, l’investissement dans la classe d’actifs n’a pas été de tout repos durant les six premiers mois de l’année. Les arguments en faveur de la classe d’actifs sont désormais fragiles pour certains gérants. La prudence s’impose.

«Une année pour rien !», une expression qui résume le sentiment de nombreux gérants de fonds investis dans les actions européennes en cette rentrée de septembre. Si les marchés américains ont fait preuve de résilience et les marchés émergents ont bien rebondi, l’indice EuroStoxx 50 reste à la traîne. L’année 2016 a même été dévastatrice pour certaines gestions, avec de très mauvaises performances selon les thématiques choisies.

«Après le Brexit, les marchés actions se sont rapidement repris et ont retrouvé en quelques séances leurs niveaux d’avant le référendum. Les investisseurs ont pris conscience que le Brexit n’aurait pas de conséquences immédiates et, en l’absence de problématique particulière, les marchés sont restés bien orientés durant l’été, mais dans des volumes faibles, explique Sébastien Korchia, directeur des gestions actions chez Meeschaert Asset Management. Cependant, la problématique du Brexit et de la réponse de l’Europe va se reposer tôt ou tard.»

Un potentiel de hausse incertain

A trois mois de la fin de l’année, de nombreux risques pèsent sur les performances des actions européennes : les interrogations sur un relèvement des taux aux Etats-Unis et ses conséquences sur les marchés, le référendum italien, l’absence de gouvernement en Espagne et, en toile de fond, les élections en France et en Allemagne qui se profilent. Par ailleurs, les investisseurs restent trop focalisés sur les discours des banques centrales. «Les investisseurs ont été un peu déçus par le discours de Mario Draghi début...

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel