La perspective d’une remontée des taux américains et la hausse du dollar pénalisent la classe d’actifs qui sous-performe depuis plusieurs années. Ces risques bien réels n’affecteront cependant pas tous les pays de la même façon. En parallèle, la croissance du PIB est plus faible que par le passé, mais la croissance des profits des entreprises est bien souvent de meilleure facture. Revenir de façon sélective sur les actions émergentes peut faire sens dans le contexte actuel.

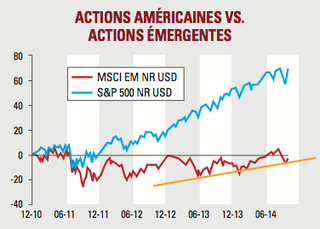

Plus de 40 % de hausse sur un an ! En 2014, l’Inde était sans conteste un des paris gagnant en Bourse. Sur les 100 fonds actions les plus performants sur un an glissant (à fin novembre), EuroPerformance – a Six Company en dénombrait 54 investis dans des actions indiennes, dont neuf sur les dix premiers, parmi lesquels le fonds Comgest Growth India USD Cap qui affichait une performance de plus de 90 %. Difficile donc de dire que les marchés émergents n’offrent plus d’opportunités, même si les performances de l’indice MSCI Emerging Markets ne font pas rêver. En effet, depuis quatre ans, les principaux indices boursiers des pays développés se sont mieux comporté que l’indice de référence des marchés émergents. Sous l’effet conjugué du ralentissement en Chine, des craintes liées à la réduction du quantitative easing et à la perspective d’une remontée des taux américains ainsi que la mise en lumière de nombreux problèmes structurels, les actions émergentes ont atteint un plus bas en février 2014.

Les investisseurs hésitent toujours à franchir le pas. Selon Morningstar, à fin novembre, la collecte sur la catégorie actions marchés émergents était inférieure à 5 milliards d’euros. Les catégories actions Asie hors Japon, Asie-Pacifique hors Japon et marchés frontières concentrent l’essentiel des souscriptions. Sans surprise, les tensions géopolitiques en Europe de l’Est ont entraîné des sorties importantes des fonds actions Russie et actions Europe émergente.

Certaines sociétés de...

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel