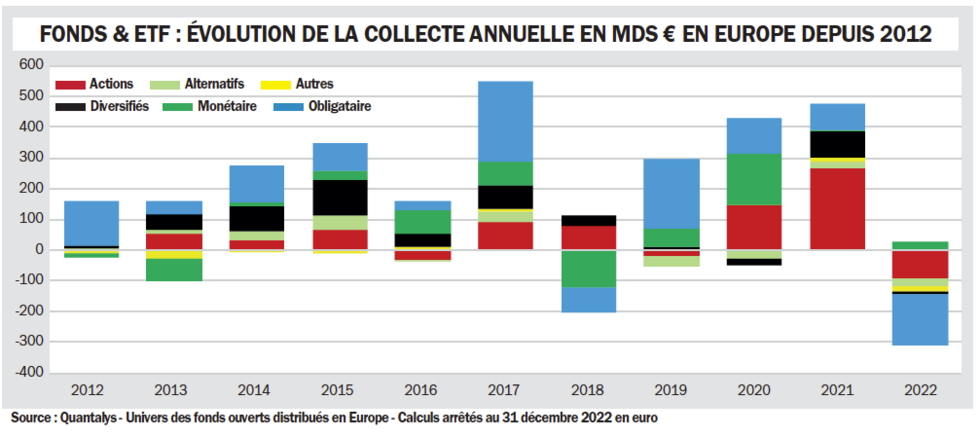

Alors qu’en 2021, toutes les classes d’actifs avaient collecté et performé, l’année 2022 s’est terminée sur une décollecte historique sur tous les actifs et des performances très négatives dans l’ensemble.

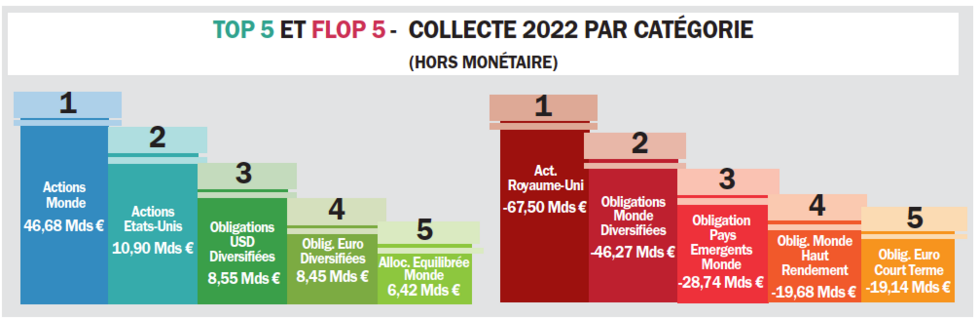

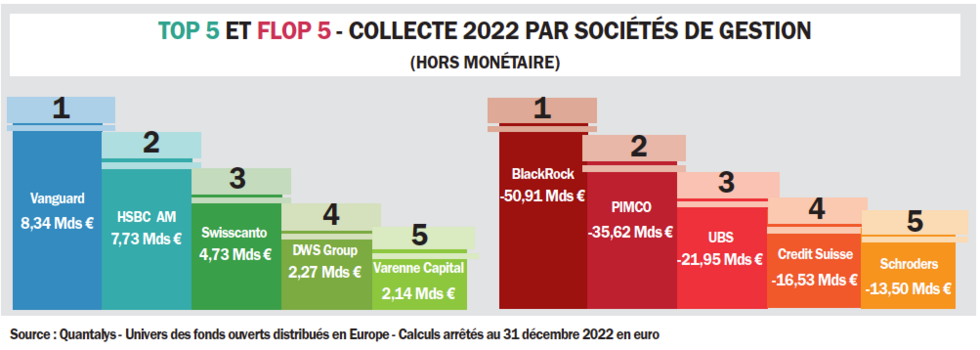

Les flux de sortie ont été surtout importants sur les catégories obligataires dans un environnement de forte inflation et de hausse des taux. Les grands gérants de fonds obligataires monde comme PIMCO, Schroders ou BlackRock ont connu des sorties historiques. Autre segment ayant souffert en 2022 : les actions Europe dans leur ensemble, avec près de 50 milliards d’euros de sorties. « En revanche, avec environ 50 milliards de collecte en 2022, on note que les investisseurs ont privilégié les fonds actions monde, notamment les fonds thématiques pour plus de 10 milliards », souligne Jean-François Bay, directeur général de Quantalys.

Les grands gagnants de cette année exceptionnelle restent les gestions indicielles et les fournisseurs d’ETFs comme iShares, Vanguard ou DWS-Xtrackers qui sont positifs sur 2022. « Le millésime 2022 est assez assassin pour les maisons de gestion d’actifs traditionnelles basées en France, qui ont vu partir en fumée 150 milliards d’euros, soit 20 % de leurs encours en raison de l’effet de marché et de l’effet de flux, faisant ainsi un bond en arrière de 8 ans sur leurs actifs sous gestion ».

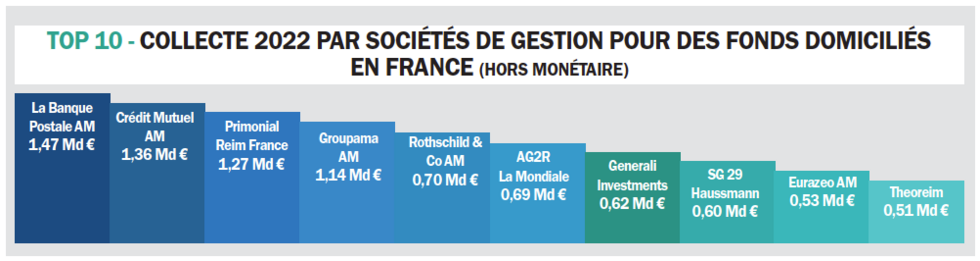

L’effet de ciseau (décollecte sur les taux et l’Europe et collecte sur les ETF) est assez difficile pour la majorité des gérants domestiques. Seuls quelques gérants spécialisés sur les actifs tangibles (Primonial, Eurazeo, TheoReim…) ou quelques filiales de grands réseaux (La Banque Postale AM, Groupama AM, Crédit Mutuel AM…) s’en sortent honorablement.

« La fin d’année 2022 est venue apporter une note d’espoir et une sorte de normalisation. Les investisseurs sont d’abord revenus sur les fonds monétaires à partir de septembre, sur les fonds obligataires à partir d’octobre et sur les fonds actions à partir de décembre, en privilégiant plutôt les fonds actifs et le marché européen. Si ce mouvement vers les actifs risqués se poursuit, le millésime 2023 devrait nous faire revenir sur la moyenne des collectes des années 2019-2021 de l’ordre de 400 milliards d’euros net sur l’année pour le marché européen de la gestion de fonds », conclut Jean-François Bay.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel