Dans un contexte marqué par les incertitudes sur la croissance et des flux sur les fonds actions globalement stables depuis deux ans, la catégorie « actions Monde » fait exception et apparaît comme la catégorie actions qui a le plus collecté : +52 Md€ nets sur 2024 (contre -20 Md€ pour les fonds actions Europe par exemple), et +125 Md€ sur 2 ans à fin août (contre -90 Md€ pour les fonds actions Europe sur la même période).

« On se retrouve aujourd’hui avec une catégorie qui pèse près de 1000 Md€ d’actifs sous gestion, soit un doublement des encours depuis 2020. Le poids de cette catégorie est ainsi passé de 25% des actifs gérés sur les fonds actions en 2020 à 33% aujourd’hui, la rendant incontournable pour tous les distributeurs et les gérants » indique Jean-François Bay, directeur général de Quantalys.

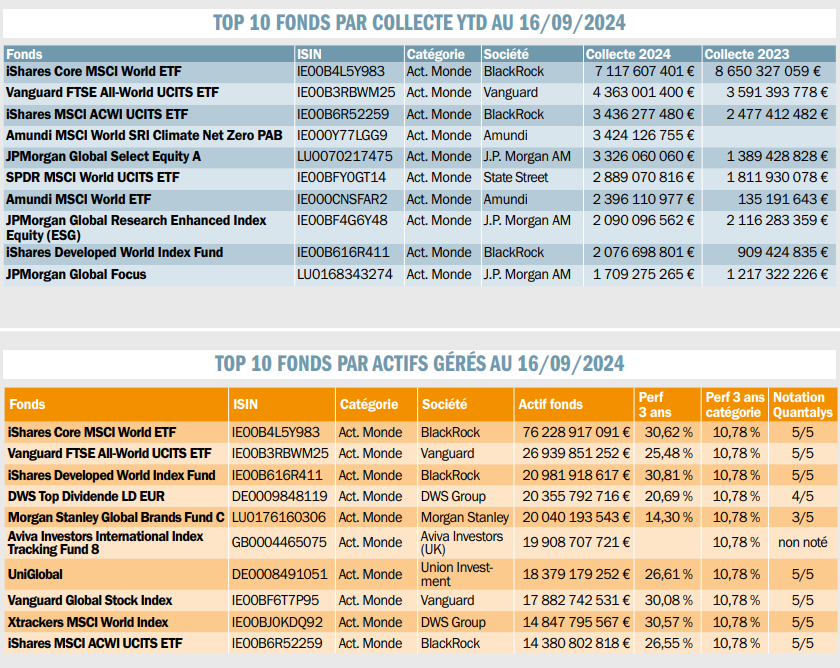

Pour investir dans la classe d’actifs, les investisseurs européens ont utilisé massivement les ETF qui alignent les plus gros fonds de la catégorie (jusqu’à 76 Md€ pour leprincipal, le iShares Core MSCI World) et donc logiquement des « blockbusters » qui attirent le plus de capitaux (plus de 7 Md€ pour le premier fonds sur 2024). Sur les 10 premiers fonds collecteurs cette année, 8 sont des ETF, avec une hégémonie du célèbre MSCI World comme indice de référence.

« Sur une catégorie très concurrentielle ,qui compte plus de 2000 fonds distribués en Europe, les parts de marché à la fois en termes de flux et d’encours gérés sont donc principalement entre les mains des fournisseurs d’ETF comme BlackRock, Vanguard, x-Trackers, SPDR-State Street, Amundi ETF … Quelques grands gérants actifs tirent leur épingle du jeu sur des approches thématiques (Pictet AM, Morgan Stanley IM, JPMorgan AM…) mais la dynamique est en retrait, surtout sur les approches ESG. A noter une percée des ETF gérés activement (JPMorgan AM, Fidelity, AXA IM…) ».

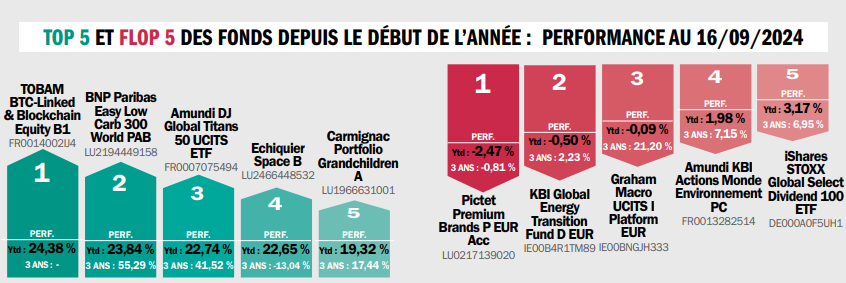

Avec une performance de 164% sur 10 ans et de 12% encore cette année, la catégorie « actions Monde croissance » a été très difficile à battre, tirée par la performance de la tech américaine. Toutes les autres approches et diversifications ont eu une performance négative, que ce soit l’ESG, les mid&small caps, le biais européen ou asiatique, le biais sectoriel ou le biais thématique. « Peut-être que l’entrée dans un nouveau cycle sur les taux amènera plus de dispersion et moins de concentration autour de quelques valeurs US. A suivre … » conclut Jean-François Bay.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel