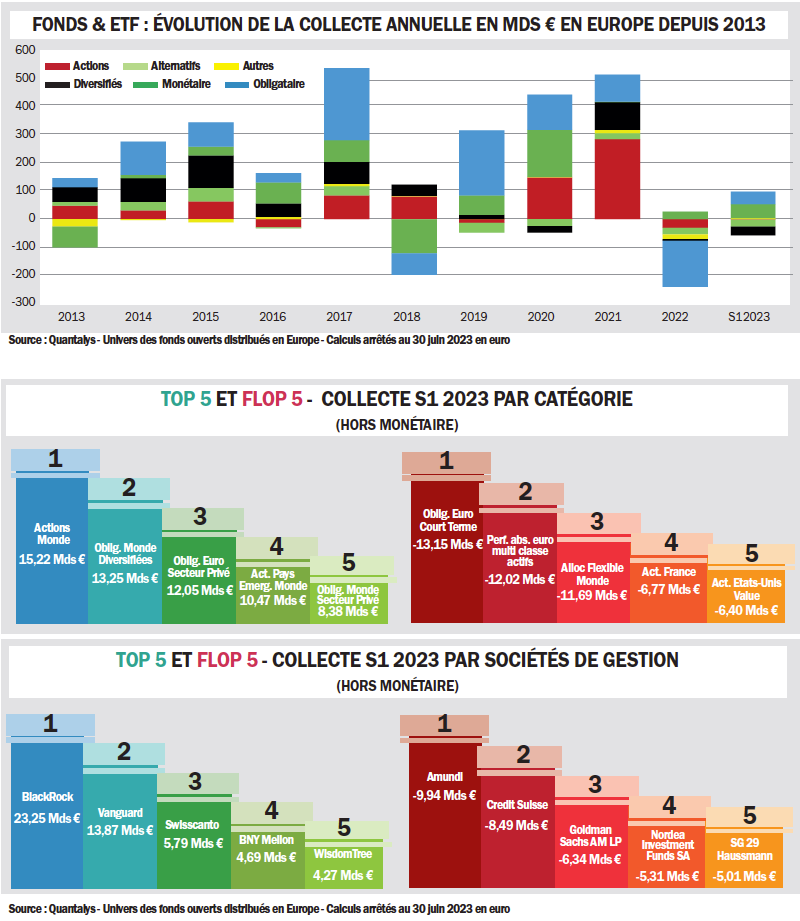

Sans surprise, les fonds monétaires et obligataires ont tiré leur épingle du jeu tandis que les ETF gagnent des parts de marché. Sur les actions, les fonds ESG sont désormais boudés par les investisseurs.

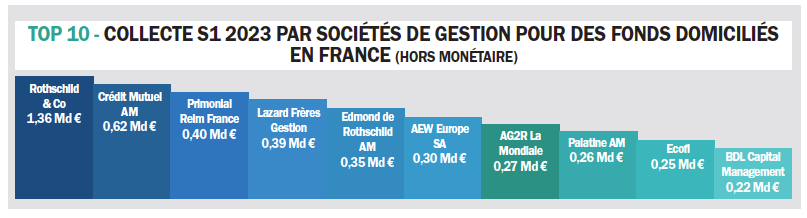

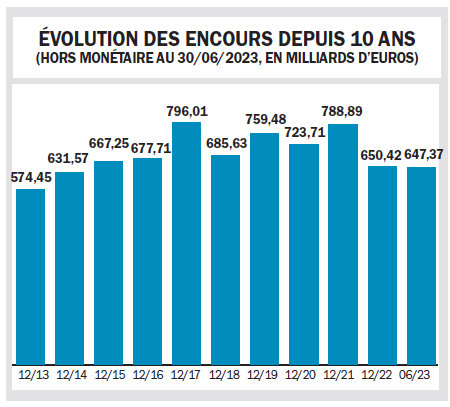

Après trois années exceptionnelles, 2020, 2021 et 2022, 2023 apparaît comme une année de normalisation en termes d’effet de marché (de + 1,2 % pour la catégorie monétaire euro, + 2 % pour l’obligataire euro et + 11 % pour la catégorie actions euro au 1er semestre). En revanche, en termes d’effet de collecte, le millésime 2023 s’annonce décevant pour l’industrie de la gestion en Europe, avec une collecte globalement nulle toutes stratégies confondues. « Alors que la fin 2022 et le mois de janvier 2023 étaient sur un rythme de collecte de plus de 30 milliards d’euros par mois environ et avec une belle dynamique sur les actifs risqués, les investisseurs sont devenus de plus en plus prudents au fur et à mesure de l’année avec des sorties d’environ 15 milliards d’euros par mois, concentrées sur les fonds actions Europe, sur les fonds diversifiés flexibles, les fonds alternatifs et les fonds petites et moyennes valeurs », explique Jean-François Bay, directeur général de Quantalys. Les investisseurs européens ont compris que les Banques centrales avaient les deux pieds sur le frein (hausse des taux et diminution du bilan). Ils ont donc privilégié, dans ce contexte, les fonds obligataires et les fonds monétaires et, sur les actions, les fonds indiciels actions monde ou actions US sur les grandes valeurs. A noter : contrairement aux autres années, 2023 marque une rupture pour les fonds actions ayant une approche ESG, qui décollectent de près de 10 milliards sur le dernier mois face à une collecte de 2 milliards sur les fonds non-ESG (sur des thématiques défensives, sur le style croissance, sur le secteur de l’industrie, sur la tech US…). « Les flux sont orientés en 2023 majoritairement sur des ETF qui gagnent des parts de marché. Logiquement, ce sont les grandes maisons mondiales ayant une gestion passive qui réussissent à collecter en Europe dans ce contexte difficile (BlackRock, Vanguard, WisdomTree…). En faisant un focus sur l’industrie de la gestion française, les flux de collecte sur les fonds monétaires et obligataires, notamment avec les lancements de fonds à échéance obligataires, ont permis à certains acteurs spécialisés sur les taux de réaliser un début d’année honorable : Rothschild & Co AM, Lazard Frères Gestion, Edmond de Rothschild AM, Ecofi, Palatine AM… », conclut Jean-Fançois Bay.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel