Depuis le début de l’année, la décote des small caps n’a échappé à personne. Les indices européens ont progressé dans la même proportion que les indices large caps. Les flux reviennent timidement, mais, même sur cette classe d’actifs, la collecte profite… aux ETF.

Dans un environnement de décollecte dans l'ensemble sur les actions depuis le début de l’année (− 20 Md€), on peut constater une forte dispersion par zone géographique (très positive pour les actions US vs actions émergentes), par mode de gestion (très positive pour les ETF vs fonds actifs) ou sur les approches (très positive pour les non-ESG vs ESG). « En revanche, la distinction sur la taille est moins pertinente cette année, on constate même un léger retour des investisseurs vers les small & mid caps », souligne Jean-François Bay, directeur général de Quantalys.

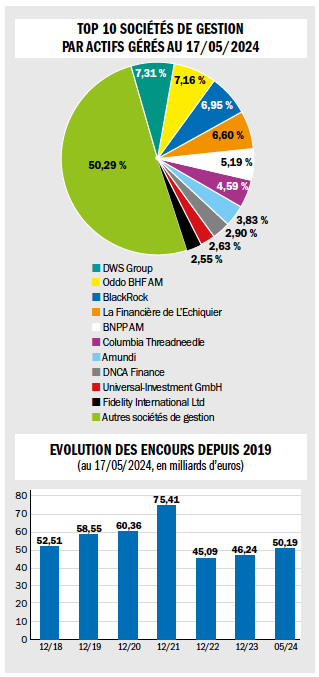

Le segment des petites et moyennes valeurs en Europe a été sévèrement touché par l’année 2022, à la fois par l’effet de décollecte et l’effet de marché (− 25 % en 2022 sur la catégorie Europe small & mid caps contre − 14 % pour la catégorie Europe large caps). Ce qui a entraîné une baisse de 40 % environ des actifs gérés sur ce segment.

Depuis ce krach, et surtout depuis le début de l’année, les indices européens small & mid caps font jeu égal avec les large caps. Par exemple, l’indice CAC Mid 60 est en hausse de 9,1 % à mi-mai contre + 8,2 % pour le CAC 40.

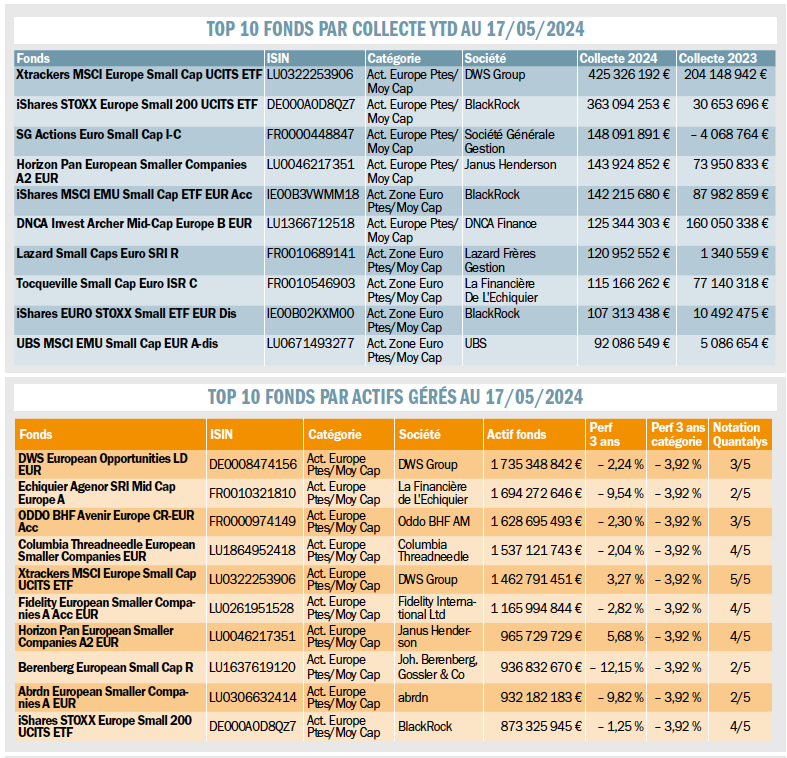

Avec uniquement l’effet performance, les encours ont dépassé les 50 Md€ pour 325 fonds distribués en Europe. On note 2 marchés un peu différents : d’un côté, de très gros fonds européens ayant des tailles proches de 1 Md€ avec une approche indicielle (iShares, X-trackers, UBS, Columbia…) et, à l’opposé, des petits fonds de niche dont le terrain de jeu est surtout le segment des small caps voire des microcaps.

« Avec un retour tactique des investisseurs en faveur de cette catégorie, les gros ETF sont favorisés depuis le début de l’année et peuvent être le prélude à des réallocations plus stratégiques sur des fonds de conviction, plus locaux, et avec des tracking error plus élevés », estime Jean-François Bay.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel