Les fonds obligataires à échéance restent une source de diversification et de rendement attractive. Avec une offre de plus en plus large et de nouvelles maturités, les investisseurs doivent rester vigilants et sélectionner ces stratégies de portage selon leur profil de risque.

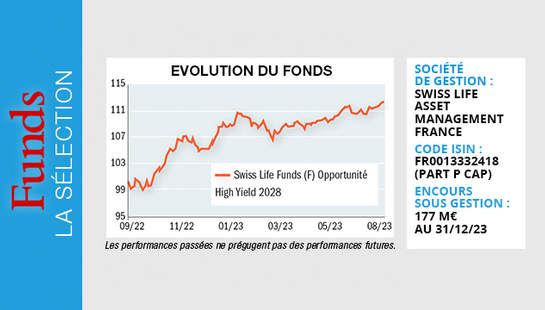

Depuis la forte remontée des taux d’intérêt, les fonds obligataires à échéance, qui déploient une stratégie de portage en investissant dans des obligations d’entreprises arrivant à terme avant une date déterminée, ont le vent en poupe. Aux côtés des acteurs historiques, comme Edmond de Rothschild AM, ODDO BHF AM, Rothschild & co, La Française ou encore Swiss Life AM, de nombreuses sociétés de gestion ont lancé depuis l’an dernier des millésimes, parfois leur premier.

Séduits par des performances désormais positives et des rendements actuariels bruts compris entre 5 % et 8 %, les investisseurs sont toujours au rendez-vous. La grande lisibilité qu’offrent les fonds datés explique leur succès dans un contexte économique et financier encore incertain. « Sans horizon de temps défini, les clients sont souvent désemparés face aux variations au jour le jour de leur portefeuille, souligne François Jubin, directeur général de WiseAM. Sous réserve de rester investi jusqu’à l’échéance, ce profil de fonds permet de figer les conditions de marché à la date d’entrée, avec une bonne visibilité sur le rendement attendu net des frais de gestion, et hors défaut bien sûr. » Par ailleurs, au fur et à mesure de l’approche de la maturité finale, la volatilité et la sensibilité aux taux diminuent.

Un contexte de marché toujours favorable

De l’avis des professionnels, les conditions de marché restent favorables pour souscrire. La perspective d’un ralentissement économique contenu ou d’une faible récession, la solidité des fondamentaux des...

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel