Les marchés actions américains ont continué à dégager des performances à deux chiffres. Pour jouer le rebond, les investisseurs ont plébiscité les ETF au détriment des fonds actifs, qui sont très peu à battre les indices.

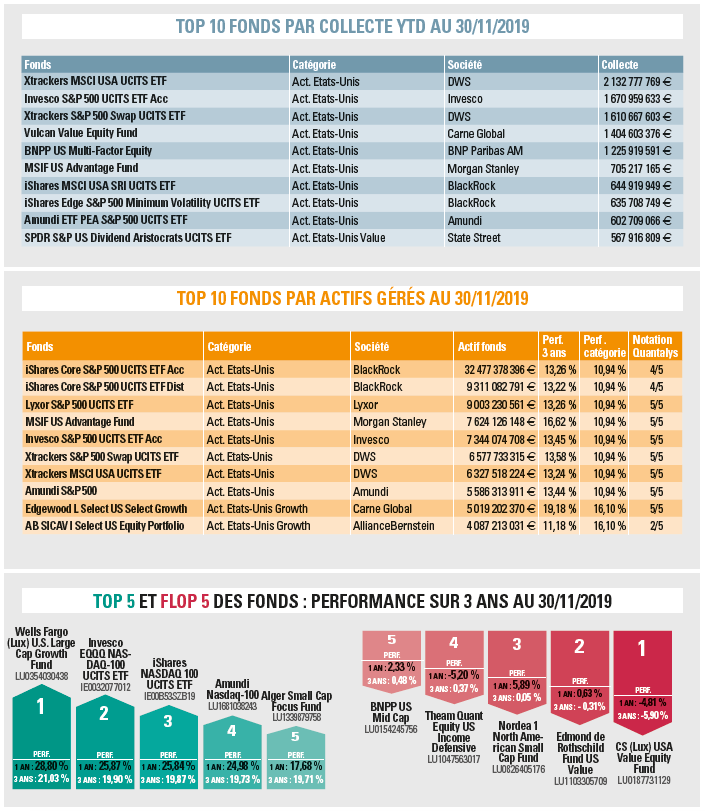

Encore une fois, la catégorie actions américaines aura été incontournable en 2019 et devrait terminer en tête des meilleures performances avec près de + 30 %. Sur dix ans, la catégorie affiche une performance annualisée de près de + 14 %, avec une volatilité de 12 %, contre 6 % de hausse par an pour la catégorie actions zone euro (avec une volatilité de 15 %). «Si l’on regarde l’année 2019, on note une décollecte globale des fonds actions sur l’année, et en particulier des fonds actions américaines. Mais la tendance s’est inversée à partir du mois de septembre. Les investisseurs ont surtout joué le rebond sur les grands indices boursiers de manière tactique, via les ETF, alors que la décollecte se poursuivait sur les fonds actifs. Les plus gros succès sur la collecte 2019 sont presque tous les ETF», analyse Jean-François Bay, directeur général de Quantalys.

Les ETF sur les actions américaines gèrent déjà plus de capitaux que les fonds traditionnels aux Etats-Unis. «Depuis la fin de la crise de Lehman Brothers et la relance de l’économie américaine, surperformer les indices US a toujours été difficile pour les gérants actifs dans cet environnement de flux vers les ETF. Pas étonnant que les principales sociétés de gestion soient des gérants indiciels aujourd’hui : iShares, Amundi ETF, DWS-Xtrackers, Lyxor, State Street…»

Etant donné la composition des indices américains et l’hégémonie sur les valeurs technologiques depuis dix ans, les fonds les plus performants et qui ont le plus collecté sont des fonds indiciels ayant un biais large caps/tech/growth par rapport aux fonds de stock picking ayant un biais small caps/cycliques/value. Après un tel bull market depuis dix ans, et avec les élections en 2020, si un scénario plus compliqué venait à se mettre en place sur le marché américain, nul doute que les gérants actifs redeviendraient à la mode ! Mais les ETF ont réponse à tout : «On note en effet une montée en puissance des ETF investis dans des indices smart beta capables d’avoir une approche quantitative plus “intelligente” que juste être exposés aux grands indices calculés selon les capitalisations boursières des valeurs : minimum variance, volatilité, dividendes, etc.», précise Jean-François Bay.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel