Considérée comme un actif de diversification et recherchée pour son rendement élevé, la classe d’actifs a été une des principales victimes du vent de panique qui a frappé les marchés en mars. Depuis quelques semaines, la dette émergente, en particulier asiatique, retrouve son attractivité.

Avec près de 6 % de rendement annuel depuis vingt ans, la catégorie dette émergente est l’une des catégories obligataires les plus performantes et les plus diversifiantes pour un investisseur européen. Dans un contexte de «japonisation» des pays développés (vieillissement de la population, taux négatifs, croissance atone…), elle apparaît comme l’une des dernières sources de rendement obligataire. Cela explique l’augmentation forte des actifs gérés et du nombre de fonds ces dernières années en Europe (doublement des encours en quatre ans pour atteindre 220 milliards d’euros fin 2019).

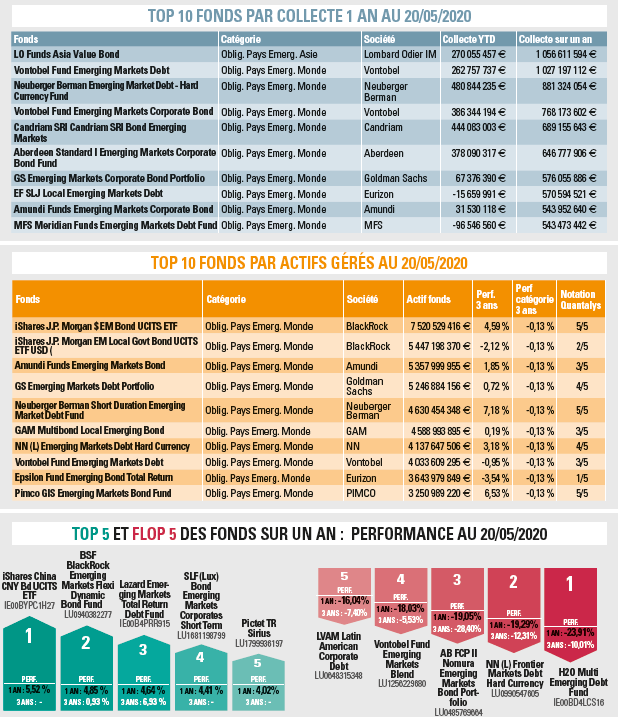

«Victimes d’un “fly to liquidity” dans la crise, les fonds obligataires en général et la dette émergente en particulier ont beaucoup décollecté : - 30 milliards d’euros de sorties nettes. Le rebond ces dernières semaines est fort, surtout sur la dette asiatique. Etant donné les expertises nécessaires et la diversité du marché de la dette émergente au niveau mondial (dans le sourcing, l’analyse financière, par émetteur public ou privé, par devise…), ce sont surtout les grands établissements mondiaux qui sont à la manœuvre : BlackRock, Goldman Sachs, Amundi, Pictet AM…», précise Jean-François Bay, directeur général de Quantalys.

En ce qui concerne les thématiques, certaines ont bien résisté depuis le début de l’année, comme les fonds généralistes monde, les approches ESG, les fonds sur les dettes asiatiques et les fonds «total return». «Inversement, les fonds plus spécialisés et plus risqués ont plus souffert, comme les fonds sur l’Amérique latine, les fonds en devises locales, les thèmes “pays frontières” ou les fonds “corporate high yield”».

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel