L’année 2023 a apporté son lot de mauvaises surprises et se termine sur fond de tensions géopolitiques accrues. La bataille contre l’inflation a été plus longue que prévu. Parmi les bonnes surprises de fin d’année, la résistance de l’économie américaine et le rallye sur les principaux marchés actions dans la perspective d’une normalisation des politiques des banques centrales. Quel bilan peut-on tirer de l’année 2023 sur les marchés ? Comment ont évolué les principales classes d’actifs ? Que peut-on attendre pour 2024 sur le plan macroéconomique ? Quid de la récession aux Etats-Unis ? En Europe ? Quels sont les principaux risques à surveiller ? Comment construire une allocation d’actifs solide pour les prochains mois ? Quelles classes d’actifs privilégier ? Comment diversifier et protéger les portefeuilles ?

- Que doit-on retenir de cette année 2023 ? Quels sont les événements qui ont pesé sur les allocations d’actifs ? Les bonnes et les mauvaises surprises ?

- Comment ont évolué les principales classes d’actifs ? Avez-vous été surpris par la performance des marchés actions, notamment au premier semestre ? Quelles ont été les conséquences sur les portefeuilles ?

- 2024 sera-t-elle l’année de la récession ? Et si oui, que peut-on attendre des banques centrales ? Quels en seront les effets sur les principales classes d’actifs ?

- L’élection présidentielle aux Etats-Unis peut-elle peser sur la politique monétaire américaine ?

- Et du côté de la BCE, à quoi faut-il s’attendre ?

- Comment se traduit votre vision plutôt optimiste dans l’allocation d’actifs pour les prochains mois ? Quelle est votre exposition aux actifs risqués ?

- Vous envisagez un éventuel rebond des small caps en raison notamment des valorisations très faibles. N’y a-t-il pas un problème structurel sur cette classe d’actifs qui expliquerait le désintérêt persistant des investisseurs ?

- En dehors de la Chine en raison de ses problèmes spécifiques, les marchés émergents, actions ou dette, apportent-ils de la diversification ?

- Vous attendez un second semestre 2024 assez différent du début d’année. Il faudra donc être très tactique l’an prochain ?

Les intervenants :

- Benjamin Melman, directeur des gestions, Edmond de Rothschild AM

- Pierre Castel, co-gérant de la gamme flexible, Crédit Mutuel AM

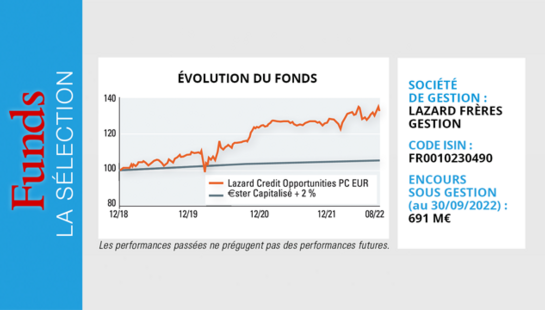

- Julien-Pierre Nouen, directeur de la gestion diversifiée, Lazard Frères Gestion

Que doit-on retenir de cette année 2023 ? Quels sont les événements qui ont pesé sur les allocations d’actifs ? Les bonnes et les mauvaises surprises ?

Pierre Castel - Durant l’année écoulée, nous avons été surpris par la résilience de l’économie américaine et déçus par la Chine dont nous attendions une meilleure croissance économique. Outre cette déception, l’année a été ponctuée de quelques événements atypiques comme la faillite de la Silicon Valley Bank (SVB) aux Etats-Unis ou les problèmes géopolitiques au second semestre. La faillite de SVB nous a toutefois surpris par la vitesse et la qualité de l’intervention des autorités américaines, qui ont bien géré la crise. Idem en Chine où nous avions anticipé un risque plus important de contagion de la crise immobilière, mais les autorités ont été réactives. Dans la seconde moitié de l’année, la vitesse de la désinflation nous a également surpris alors que la consommation américaine résiste, la population continuant à dépenser.

Julien-Pierre Nouen - L’élément déterminant, lorsqu’on essaie de comprendre cette année 2023, c’est cette économie américaine qui a parfois donné l’impression de vaciller, notamment au printemps. A ce moment-là, quelques indicateurs nous ont laissés penser qu’elle basculait en récession. Mais, au contraire, la croissance a été très forte durant l’été et les anticipations de taux d’intérêt ont plutôt été revues à la hausse. L’augmentation des taux courts s’est finalement avérée plus importante que ce que le marché avait prévu en début d’année. L’économie américaine résiste bien, pour l’instant, et a surmonté plusieurs chocs. Outre SVB, nous avons tout de même assisté à 3 faillites bancaires en l’espace de quelques semaines. On pouvait raisonnablement penser que cela pèserait durablement sur le crédit et sur la confiance aux Etats-Unis, mais ce ne fut pas le cas. En cette fin d’année, la question persiste quant à la croissance américaine : jusqu’à quand cette situation peut-elle durer ?

A contrario, en Europe, on observe davantage de signes indiquant un ralentissement économique, voire même un basculement en récession. La Suède, par exemple, enregistre déjà 2 trimestres négatifs. La zone euro compte un trimestre négatif, avec des chiffres d’activité peu encourageants sur les derniers mois. Enfin, en ce qui concerne la Chine, on est loin de l’explosion de la consommation que nous attendions en début d’année, au sortir de la politique zéro covid.

En synthèse, en 2023, seul le consommateur américain a puisé dans le surplus d’épargne accumulée pendant la pandémie, tandis que le taux d’épargne des ménages européens et chinois reste très élevé.

Benjamin Melman - Les Etats-Unis et la Chine ont, en effet, été les deux principales surprises de l’année. Ce qui nous a frappés aux Etats-Unis, c’est le laxisme de la politique fiscale et les montants injectés dans l’économie. Le FMI essaie de calculer le déficit primaire ajusté du cycle : c’est une façon de voir si l’augmentation de ce déficit a un impact sur la relance. D’après les estimations du FMI pour 2023, il y aurait eu un effet de relance sur l’économie de plus de 2 points de PIB, ce qui est considérable. Nous étions très loin d’imaginer que la politique fiscale aux Etats-Unis serait aussi laxiste alors que l’Europe a opté pour l’austérité. Nous avions tous anticipé que les Etats-Unis, toujours en avance sur le cycle, seraient le premier pays à entrer en récession, mais c’est le contraire qui s’est produit.

Par ailleurs, on a longtemps pensé que les politiques monétaires ne fonctionnaient pas. Or, le crédit bancaire est en contraction aux Etats-Unis comme en Europe. La situation semble intenable. Le consensus prévoit une croissance nominale de l’ordre de 4 % l’an prochain. La situation du crédit n’a, a priori, pas beaucoup de chances d’évoluer, les enquêtes montrant que les banques n’ont pas envie de prêter à ce niveau de taux ni les agents économiques de s’endetter. Si le niveau de taux se maintient avec une telle contraction du crédit – ce qui ne se produit que lorsqu’il y a des crises bancaires –, les perspectives sur lesquelles s’appuie le consensus aujourd’hui ne sont pas tenables.

Comment ont évolué les principales classes d’actifs ? Avez-vous été surpris par la performance des marchés actions, notamment au premier semestre ? Quelles ont été les conséquences sur les portefeuilles ?

Pierre Castel - Nous avons abordé l’année 2023 avec un scénario économique très prudent et beaucoup de craintes sur la soutenabilité des marges des entreprises. Les perspectives peu optimistes ne plaidaient donc pas en faveur des actions de façon générale. Il y avait un peu trop d’optimisme sur la Chine et trop de prudence sur les Etats-Unis. Et dans un contexte de rotation sectorielle, nous avions privilégié plutôt des secteurs value à l’époque et nous avions une surpondération des actions européennes versus le reste du monde. Le scénario évoluant, il a bien fallu adapter les portefeuilles… Trimestre après trimestre, les sociétés américaines ont publié des résultats et des perspectives de croissance solides, et les analystes ont revu à la hausse les prévisions bénéficiaires.

En début d’année, la thématique de l’intelligence artificielle a vraiment pris son essor et a un impact sur la croissance américaine, même s’il est encore difficilement mesurable. Pour ne pas louper le moteur de croissance sur les actions américaines, nous avons réagi rapidement. En parallèle, la croissance économique européenne a ralenti donc, là encore, nous avons dû ajuster les allocations. Même chose après la déception causée par les actions émergentes. Il y a ainsi eu un jeu de va-et-vient assez important en début d’année, la seconde moitié de l’année s’avérant plus tranquille malgré les tensions géopolitiques.

Benjamin Melman - De notre côté, nous avions démarré 2023 avec une position neutre sur les actions, puis compte tenu du parcours de début d’année, nous sommes même devenus plus prudents, estimant que la situation ne pouvait pas perdurer. Le scénario prévoyait toujours une récession et une dégradation des marges des entreprises mais, en effet, les marchés actions ont été bien plus robustes qu’on ne pouvait l’imaginer. Il faut toutefois rappeler que la hausse du marché américain est très concentrée sur les sept magnifiques. Si on regarde l’indice S&P 500 Equal Weight, où chaque valeur est pondérée de la même façon, la hausse n’est que de 6 % depuis le début de l’année ; c’est à peu près équivalent à la performance d’un fonds monétaire américain.

Cet effet de concentration sur quelques valeurs sur le marché américain, et dans une moindre mesure en Europe, a été surprenant et conduit les investisseurs à s’interroger aussi, aujourd’hui, sur les niveaux de valorisation. Quoi qu’il en soit, nous avons été surpris, en effet, des performances des marchés actions et de la résilience des marges des entreprises.

Julien-Pierre Nouen - Comme beaucoup, nous avons commencé l’année avec beaucoup d’inquiétudes, mais la plupart d’entre elles se sont rapidement dissipées, notamment celles liées aux problèmes d’approvisionnement énergétique en Europe. Cette inquiétude levée et la réouverture de la Chine expliquent la très bonne performance du marché actions européen en début d’année. Il est toutefois intéressant de constater que, si l’on fait abstraction des 6 premières semaines de l’année, la performance du marché est plutôt stable. Aux Etats-Unis, la publication des résultats du premier trimestre de Nvidia a insufflé une nouvelle dynamique à la thématique de l’intelligence artificielle puis relancé effectivement le marché américain avec les sept magnifiques. De fin juillet à fin octobre, il y a eu une consolidation assez importante. Suite aux publications du troisième trimestre, le message des entreprises sur leurs perspectives pour 2024 est devenu plus prudent, alors qu’en 2023, les résultats ont nettement dépassé les attentes dans un contexte inflationniste, toujours favorable à la préservation des capacités bénéficiaires des entreprises.

La publication des chiffres d’inflation pour le mois d’octobre, qui ont été en dessous des attentes en Europe et aux Etats-Unis, a donné du corps à la théorie de la désinflation immaculée, c’est-à-dire à l’idée que ce grand mouvement de désinflation se ferait sans réel impact sur l’activité économique. Cela s’est traduit par une forte remontée des marchés actions, alors même, qu’en Europe, les résultats sont révisés à la baisse. Le marché actions n’a cessé de nous surprendre positivement durant l’année. Une question se pose donc : cette tendance peut-elle se poursuivre en 2024 ?

«L’écart de valorisation des small caps par rapport aux grandes capitalisations leur est historiquement favorable.»

2024 sera-t-elle l’année de la récession ? Et si oui, que peut-on attendre des banques centrales ? Quels en seront les effets sur les principales classes d’actifs ?

Pierre Castel - La réponse à la question sur la récession n’est pas simple, surtout concernant les Etats-Unis où va se dérouler l’élection présidentielle. Notre scénario prévoit effectivement une récession en Europe, assez modérée, avec quelques trimestres négatifs, autour de − 0,1. Ce scénario de soft landing vaut également pour les Etats-Unis, qui ne devraient pas y échapper. Les politiques monétaires sont trop restrictives, mais les effets peinent à se voir dans les chiffres. L’économie reste résiliente et il est difficile d’anticiper le timing de cette récession : début 2024, milieu ou fin d’année ? Selon nous, ce sera plutôt à partir du second semestre. Il reste cette épée de Damoclès de la géopolitique qui pourrait peser sur l’économie, mais globalement, notre scénario est plutôt positif.

Julien-Pierre Nouen - Il est toujours très compliqué de quantifier l’ampleur de la récession en amont, car c’est un processus non linéaire qui fait parfois émerger des fragilités auxquelles on ne pensait pas forcément. Cependant, il faut reconnaître qu’en Europe, le consommateur européen conserve un taux d’épargne relativement élevé. L’interrogation porte plus sur l’investissement des entreprises qui s’est remarquablement bien tenu. La productivité quant à elle a beaucoup baissé et, généralement, cela pèse sur la profitabilité des entreprises, qui pourraient alors réduire les investissements. C’est un point que nous allons surveiller en Europe où les des enquêtes sont assez mitigées sur les intentions d’investissement. En lien avec la consommation, nous serons également attentifs à l’évolution de l’emploi. D’autant qu’en Europe, la croissance est faible, mais les créations d’emplois ont augmenté. Est-ce durable ? L’emploi peut-il rester sur ces niveaux ou sera-t-il plus en ligne avec l’évolution de l’économie ? Si c’est le cas, on aura des effets de second tour qui peuvent amplifier un peu la récession.

Aux Etats-Unis, les effets du resserrement monétaire ont pris davantage de temps à se répercuter sur l’économie si l’on compare avec l’Europe, parce que le financement des entreprises s’opère principalement via les marchés plutôt que par le biais du secteur bancaire. Cependant, des questions se posent sur l’évolution de l’investissement et la consommation, puisque le consommateur continue à puiser dans son épargne.

Aujourd’hui, on peut s’interroger sur la répartition par niveau de revenus de cet excédent d’épargne constitué pendant le covid. Autre point à surveiller, le secteur résidentiel dont le comportement est assez inhabituel : une forte baisse des ventes de logements anciens, des ventes de logements neufs qui résistent, avec un effet positif sur la construction, et des prix au plus haut, malgré un faible pouvoir d’achat des ménages. Un choc de confiance pourrait-il déstabiliser ce secteur fragile, compte tenu de la faible solvabilité immobilière des ménages américains ?

D’une manière générale, il est crucial de surveiller les stocks lors des récessions. Or, il y a de vraies questions sur le niveau actuel des stocks dans les économies. Ces niveaux relativement élevés pourraient nécessiter des ajustements de la part des entreprises. Enfin, la Chine reste une préoccupation majeure, notamment en raison de cette crise immobilière qui ne dit pas son nom. Moody’s a dégradé les perspectives de la Chine, car le secteur immobilier, autrefois moteur de croissance du pays, est aujourd’hui à l’arrêt.

Benjamin Melman - Sur le plan économique, nous n’attendons pas du tout une année glorieuse, car nous sommes dans une phase de contraction du crédit et chaque agent fait beaucoup plus attention à son niveau d’endettement. En raison de la hausse des taux d’intérêt, les charges financières vont peser sur les marges des entreprises, qui vont faire davantage attention à leurs bilans et réduire sans doute les intentions d’investissement. Par ailleurs, les incitations fiscales très fortes aux Etats-Unis en 2023 ne devraient pas perdurer, donc l’économie américaine devrait converger dans la même direction que l’économie européenne. Globalement, nous avons du mal à être positifs sur les économies occidentales, mais nous ne voyons pas non plus de hard landing car les agents privés sont extrêmement sains. Comme évoqué précédemment, nous sommes toujours dans un contexte d’épargne abondante.

Reste la question chinoise et le rôle que joue le secteur immobilier. Pour l’instant, nous avons l’impression qu’il y a un ajustement très progressif des autorités chinoises. Ce qui est rassurant, c’est qu’elles font à peu près tout pour que l’économie ne décélère pas davantage, mais on ne voit pas non plus les ressorts qui permettraient un redémarrage. Nous n’attendons ni de bonnes ni de mauvaises surprises sur l’économie chinoise en 2024.

L’élection présidentielle aux Etats-Unis peut-elle peser sur la politique monétaire américaine ?

Pierre Castel - La Fed va être certainement attentive à la campagne électorale, mais je pense que c’est quand même la réalité des chiffres économiques qui l’emporte. Or ces chiffres montrent que l’économie ralentit et que l’inflation décélère fortement. Donc la politique monétaire finira par s’ajuster. Les statistiques macroéconomiques vont se détériorer avant l’élection présidentielle, qui n’a lieu qu’en novembre.

Benjamin Melman - Historiquement, rien n’indique que la Fed soit sensible aux échéances électorales. Cela dit, on pourra se souvenir que lors de la dernière campagne présidentielle, Jerome Powell avait surpris en prônant l’usage de mesures d’inclusion ethnique dans la conduite de la politique monétaire, un propos qui fut alors très politique et pro-démocrate. Va-t-il chercher à intervenir d’une façon ou d’une autre ? Difficile de se prononcer.

Julien-Pierre Nouen - Deux scénarios économiques se profilent : le premier prévoit une faible croissance de l’économie accompagnée d’un ralentissement de l’inflation, bien que des interrogations subsistent quant à la vitesse à laquelle elle atteindra l’objectif cible de la Fed. Le second prévoit, quant à lui, une récession qui conduirait à des baisses de taux de la Fed assez rapides tandis que le premier scénario, celui du soft landing, se révèle plus ambigu pour la Fed. En effet, celle-ci craint, en baissant trop rapidement les taux, le risque d’une nouvelle accélération de l’inflation. Dans une année où toute décision peut être jugée comme partisane et donc prêter le flanc à des attaques, notamment de la part de Donald Trump, la Fed pourrait être tentée de maintenir les taux à leur niveau actuel même dans un contexte de soft landing.

Et du côté de la BCE, à quoi faut-il s’attendre ?

Julien-Pierre Nouen - Dans la zone euro, la situation économique apparaît finalement plus évidente, avec un recul du PIB observé dans certains pays. La BCE attend une dernière confirmation de cette perspective de décroissance par le biais d’une hausse du taux de chômage. C’est déjà le cas dans certains pays, mais pas à l’échelle de la zone euro. Pour la BCE, il s’agit principalement d’une question de temps, tandis que pour la Fed, en l’absence de récession, la question est de savoir si les taux vont baisser ou pas.

Pierre Castel - Dans la zone euro, l’inflation a commencé à décélérer, ce qui peut inciter la BCE à commencer à parler de baisse des taux.

«Sur la partie obligataire, nous privilégions les rendements à court terme et la dette émergente, en dollars.»

Comment se traduit votre vision plutôt optimiste dans l’allocation d’actifs pour les prochains mois ? Quelle est votre exposition aux actifs risqués ?

Benjamin Melman - Chez Edmond de Rothschild AM, nous avons une vraie conviction sur l’obligataire. Nous avons surpondéré la classe d’actifs car, même si les banques centrales se donnent du temps dans leurs communiqués, nous allons connaître un cycle de baisse de taux. En Europe, par exemple, la BCE aime rappeler qu’elle est data dépendante. Or, la récession se matérialise aujourd’hui dans les chiffres. Et si on regarde l’évolution du noyau dur de l’inflation au cours des 6 derniers mois et qu’on annualise les chiffres, l’inflation ressort à 0,9 %. La vitesse à laquelle l’inflation a ralenti devrait normalement inciter la BCE à préparer des baisses de taux. Si les prix ne repartent pas à la hausse, ce qui correspond à notre anticipation d’inflation un peu au-dessus 2 %, alors il devrait y avoir des baisses de taux substantielles. Dans un contexte économique morose, il n’y a plus de raison de garder des taux réels élevés. C’est d’ailleurs ce que les marchés commencent à anticiper depuis début décembre.

Sur les marchés d’actions, même si on se doute que les anticipations de bénéfices du consensus ne seront pas respectées, nous pourrions encore être surpris. Les banques centrales pourraient être proactives et décider assez rapidement des baisses de taux parce qu’elles estiment que l’inflation ralentit suffisamment pour qu’elles aient des marges de manœuvre afin d’éviter une récession. Les marchés pourraient regarder au-delà de ce creux conjoncturel et se dire que c’est un ajustement de milieu de cycle comme le font les Américains. Toute baisse de taux serait alors une pression en moins sur les marges et donc un facteur de revalorisation. Si les banques centrales sont proactives, les marchés d’actions pourraient ainsi très bien se comporter, donc nous ne voulons pas rester à l’écart de la classe d’actifs.

Pierre Castel - Actuellement, nos portefeuilles ont plutôt une surpondération sur les actions, compensée par plus de sensibilité. Cette surpondération en sensibilité va être maintenue en 2024, une grande partie de la performance sur les actions ayant déjà été faite cette année. Certains secteurs ou thématiques conservent du potentiel, mais il faudra sans doute réduire un peu la voilure en 2024 et être beaucoup plus spécifiques dans les risques pris. Compte tenu de la faible visibilité sur la croissance économique, nous privilégions surtout la qualité, notamment dans un environnement de baisse des taux.

Sur la partie obligataire, il faut faire un peu plus attention au high yield, qui a réalisé un beau parcours. Nous privilégions les rendements à court terme et la dette émergente, en dollars.

Julien-Pierre Nouen - Pour les marchés actions, le consensus table sur une progression des résultats de l’ordre de 10 %. Or, le PMI manufacturier global suggère une baisse de 10 % des résultats. Ce delta de 20 % peut être compliqué à assimiler pour le marché actions, donc nous restons prudents sur cette classe d’actifs. Dans notre scénario central, qui prévoit une récession, il arrive un moment où la valorisation du marché intègre cette récession. De ce fait, les résultats baissent et les ratios P/E s’ajustent en conséquence.

A ce moment-là, il sera intéressant de se réexposer aux actions et, plus particulièrement, aux small caps, car l’écart de valorisation par rapport aux grandes capitalisations leur est historiquement favorable alors qu’elles ont une capacité de croissance bénéficiaire supérieure.

Sur les marchés obligataires, il y a la question de la compensation du risque crédit. Globalement, même si les taux baissent, ils restent plus élevés que ce que nous avons connu au cours des 5 ou 10 dernières années. La situation financière des entreprises se dégrade et c’est encore plus notable pour certains émetteurs fragiles. Les taux de défaut remontent petit à petit. Les niveaux de spread ne reflètent pas ces fondamentaux et c’est encore plus vrai sur le high yield américain que sur le high yield européen. Après une très bonne année 2023, nous sommes encore un peu plus prudents sur cette question du risque crédit.

Très probablement, les portefeuilles de fin d’année seront très différents de ceux du début d’année si nous avons bien une récession en 2024. En ce qui concerne la duration américaine, on peut s’interroger sur l’impact budgétaire d’un retour de Donald Trump sachant que, à politique constante, il y a déjà une tendance à une forte augmentation du déficit américain. Aujourd’hui, il est autour de 6 % et, selon les prévisions du CBO, il se dégrade régulièrement jusqu’à 10 % de déficit. Le retour d’un président tenté par de nouveaux plans de relance et assez peu soucieux de l’équilibre des finances publiques créerait potentiellement une prime de risque sur l’obligataire américain, qui aurait des répercussions sur ce segment dans le reste du monde. C’est un élément à considérer au fur et à mesure qu’approche l’élection. Ce risque pourrait être davantage pris en compte par les marchés.

Vous envisagez un éventuel rebond des small caps en raison notamment des valorisations très faibles. N’y a-t-il pas un problème structurel sur cette classe d’actifs qui expliquerait le désintérêt persistant des investisseurs ?

Julien-Pierre Nouen - Le problème me semble plutôt d’ordre conjoncturel. Plusieurs inquiétudes ont pesé sur les small caps parmi lesquelles la situation financière de ces entreprises, souvent plus petites, plus dépendantes du financement bancaire, des interrogations sur le cycle économique et la croissance, ainsi que de la liquidité globale des marchés. Ces trois facteurs de risque ont été intégrés dans la psychologie du marché, et lorsqu’un accident de marché se produit, la classe d’actifs souffre davantage. Ces obstacles pourraient finalement être levés grâce à une meilleure compréhension et analyse de l’environnement économique en 2024, ce qui permettrait ainsi aux small caps de retrouver l’intérêt des investisseurs.

Pierre Castel - Il faut cependant prendre en compte une certaine réalité : historiquement, le taux de marge des mid & small caps était plus élevé que celui des grandes valeurs mais, au sortir du covid, on a eu une inversion de ce phénomène en faveur des large caps, qui ont bénéficié d’un alignement des planètes.

Benjamin Melman - Les small caps ont atteint aujourd’hui un niveau de décote par rapport aux large caps, que nous n’avions pas connu depuis 2008. Les conditions financières jouent un rôle important dans la bonne tenue de la classe d’actifs. Si le scénario évolue vers une normalisation des politiques monétaires, les small caps pourraient rebondir, d’autant que cette normalisation permet d’éclaircir un peu plus les perspectives pour 2025. Il ne faut pas investir dans les small caps pour faire du trading, mais dans une perspective de moyen/long terme. Le niveau actuel de décote et l’évolution attendue des politiques monétaires vers une normalisation offrent un très beau point d’entrée.

«Les obligations vont à nouveau protéger contre un choc de croissance ou des mouvements d’aversion au risque.»

En dehors de la Chine en raison de ses problèmes spécifiques, les marchés émergents, actions ou dette, apportent-ils de la diversification ?

Pierre Castel - Les marchés émergents pourraient être une bonne diversification, mais ils sont plus compliqués à investir en raison de nos critères ESG. Le marché chinois nous semble intéressant malgré tout, et nous l’adressons de façon indirecte via l’industrie du luxe par exemple. L’Inde a beaucoup d’atouts, il faut avoir des actions indiennes en portefeuille, mais pas de façon surpondérée, car ce marché est cher. En Amérique latine, nous avons une préférence pour le Mexique.

Benjamin Melman - La dette émergente nous semble intéressante pour plusieurs raisons. C’est la classe d’actifs qui a le plus souffert des flux sortants ces 2 dernières années. La situation en Chine n’est certes pas glorieuse, mais elle devrait se stabiliser et offrir plus de visibilité sur les intentions chinoises de maintenir un certain niveau de croissance, ce qui est donc plutôt positif. Par ailleurs, un cycle de baisse des taux de la Fed a toujours été historiquement un déclencheur de performance pour la classe d’actifs. Les investisseurs devraient revenir sur la dette émergente, qui est aujourd’hui sous-pondérée dans les allocations. Il n’y a pas de décote extraordinaire sur la dette émergente, mais elle devrait très bien se comporter, selon nous, en 2024.

Pierre Castel - Je partage cette vision même s’il est vrai, qu’aujourd’hui, nous préférons rester sur la dette des pays développés dont le couple rendement/risque nous semble plus attractif. Dans un deuxième temps, quand il y aura une compression des taux des rendements obligataires des pays développés, il faudra plus se positionner sur la dette émergente.

Julien-Pierre Nouen - Le contexte devient plus porteur pour les actifs émergents. En effet, nous disposons aujourd’hui de plus de réponses aux questions relatives à la hausse des taux. De plus, les banques centrales des pays émergents se sont montrées vertueuses en étant en avance sur celles des pays développés en matière de hausse des taux.

Vous attendez un second semestre 2024 assez différent du début d’année. Il faudra donc être très tactique l’an prochain ?

Julien-Pierre Nouen - La situation économique n’est pas stabilisée. Il est difficile d’affirmer que nous sommes à l’orée d’un cycle de croissance de plusieurs années parce que nous sortons d’une récession, que les valorisations sont basses, que le taux de chômage est élevé et qu’il reste du temps avant que les banques centrales ne cherchent véritablement à resserrer les conditions financières… Nous ne sommes vraiment pas dans cette situation, et les divers scénarios peuvent avoir des impacts très différents sur les marchés. Par conséquent, il faudra encore faire preuve de vigilance et d’agilité en 2024.

Pierre Castel - Nous pensons également qu’il faudra être flexibles l’an prochain. 2024 ne sera pas une année de buy and hold comme 2019.

Benjamin Melman - Nous partageons la même vision. Les banques centrales seront l’élément clé et nous adapterons nos portefeuilles en fonction de leurs décisions. Nous attendons des signaux dans les prochains jours ou dans les prochaines semaines. Nous voyons bien qu’elles sont en train d’évoluer, mais nous ne savons pas exactement jusqu’à quel point. L’idée que les banques centrales puissent être proactives nourrit beaucoup d’espoir sur les marchés en ce moment. Cet espoir peut se prolonger jusqu’en début d’année, mais reste à savoir s’il est vraiment fondé. Si c’est le cas, il faudra ajuster les portefeuilles.

Comment protégez-vous les portefeuilles (or, devises, etc.) ?

Benjamin Melman - L’or est un excellent actif dans un contexte de risque géopolitique très élevé et de perspective de baisse des taux réels. Ces 2 facteurs sont des soutiens importants pour l’or qui, effectivement, nous semble une protection intéressante dans les portefeuilles. Par ailleurs, la corrélation entre les obligations et les actions est à surveiller. Historiquement, quand l’inflation repasse sous 3 %, la duration est bien un coussin quand il y a un choc inattendu sur les marchés actions. Si on écarte raisonnablement l’idée que l’inflation reparte à la hausse, on devrait retrouver la bonne vieille logique de la répartition 60/40 entre les obligations et les actions. Les obligations vont à nouveau protéger contre un choc de croissance ou des mouvements d’aversion au risque.

Pierre Castel - Cette année, avec beaucoup de volatilité sur les taux, les indices obligataires sont tout de même légèrement positifs et le portage a compensé les mouvements des taux. Il est donc très intéressant d’avoir ça en portefeuille. Notre construction de portefeuille tient aussi compte d’un scénario alternatif prévoyant une remontée de l’inflation et un prix du pétrole autour de 90 à 95 dollars le baril. Dans ce cas-là, en anticipant 50 ou 100 points de base de hausse des taux, nous avons suffisamment de portage pour compenser la perte due au mouvement haussier des taux. La répartition 60-40, que tout le monde avait enterrée fin 2022, va faire une bonne année et sera intéressante à avoir en 2024. Aujourd’hui, nous compensons le risque action avec des obligations souveraines et un peu d’euro aggregate en portefeuille. Nous avons du monétaire en portefeuille aujourd’hui, mais quand l’allocation accompagnera le mouvement baissier des taux, il basculera en obligataire.

Benjamin Melman - Pour notre part, nous avons commencé à bien réduire le cash, car la protection obligations/actions va être de nouveau pertinente.

Pierre Castel - Nous sommes sortis du monde de TINA (There Is No Alternative – ndlr) où les rendements obligataires étaient écrasés autour de zéro, sauf à prendre du risque sur le high yield et où, pour avoir de la performance sur le long terme, il fallait investir dans les actions. Aujourd’hui, nous pouvons reconstruire des portefeuilles avec de bonnes propriétés grâce au rendement retrouvé sur l’obligataire. Et la duration permet de protéger les portefeuilles en cas de choc. Le contexte est désormais plus attractif pour des gestions diversifiées.

Julien-Pierre Nouen - Chez Lazard Frères Gestion, nous privilégions la flexibilité pour faire face aux éventuels risques. Acheter de la protection via des options peut s’avérer très coûteux en termes de performance. Ce n’est donc pas quelque chose que nous ferons de manière systématique.

Benjamin Melman - Du côté des devises, le yen offre une bonne protection. La banque centrale du Japon est bien la seule qui pourrait remonter ses taux l’an prochain quand toutes les autres vont les baisser. S’il y a une devise qui peut servir de refuge en cas d’accident sur les marchés, c’est bien le yen. Le yen peut servir de protection dans un portefeuille et, a priori, devrait remonter dans une logique de normalisation de la politique monétaire.

Pierre Castel - Le yen est une devise que nous aimons beaucoup utiliser dans la diversification des portefeuilles. Mais l’année 2023 a été très décevante pour cette devise, ce qui nous a conduits à réduire l’exposition tout au long de l’année. Nous allons désormais attendre le premier mouvement de la banque centrale du Japon pour nous repositionner sur la devise.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel