Même si elle a connu une période de turbulences – en raison notamment du biais de style croissance propre à la plupart de ces fonds – et de décollecte, la gestion thématique conserve de nombreux atouts. Elle permet notamment de donner du sens à l’investissement. La gestion de ces fonds doit répondre à nombreux critères : un thème bien identifié, la construction d’un univers d’investissement large et multisectoriel permettant de traverser différents cycles de marché, une sélection rigoureuse de titres, etc. Quelles sont les grandes thématiques identifiées ? Comment évolue l’offre (nouvelles approches, nouveaux thèmes ou nouvelles classes d’actifs) après une période riche en lancements entre 2018 et 2022 ? Fonds actifs ou ETF : comment aborder les thématiques ? Quelle est la place de ces fonds dans un portefeuille (approche tactique, cœur de portefeuille…) ?

- Face à une offre de fonds désormais foisonnante, avec des produits exposés parfois à des thèmes trop étroits ou peu lisibles pour les clients, pouvez-vous nous rappeler quels sont les fondements de la gestion thématique ?

- Certaines thématiques sont moins ESG que d’autres, et nombre d’entre elles ne génèrent pas d’impact au sens de double matérialité. Associer ces notions dans une démarche marketing peut créer de la confusion, non ?

- Quelles règles suivez-vous pour construire un univers d’investissement thématique suffisamment diversifié ?

- Le lien entre une valeur en portefeuille et la thématique adressée est parfois difficile à établir… Comment vous assurez-vous de cette adéquation ?

- Il est donc important pour le distributeur ou le client final de regarder à la fois l’univers d’investissement, le poids des différents secteurs qui le composent et la sélection de titres ?

- Au-delà de l’attrait d’une thématique, le momentum est donc important ?

- Comment expliquer le désamour des investisseurs pour la gestion thématique depuis 18 mois ? Est-ce seulement lié au biais de style croissance de la plupart de ces fonds ?

- Comment a évolué la place des fonds thématiques au sein des allocations d’actifs ?

- Comment la gestion thématique peut-elle se renouveler : en faisant évoluer les approches et en s’ouvrant à de nouvelles classes d’actifs comme l’obligataire, en lançant de nouveaux thèmes, etc. ?

Les intervenants :

- Damien Ledda, directeur de la gestion, Galilee AM

- Olivier Nobile, responsable du pôle quantitatif, Federal Finance Gestion

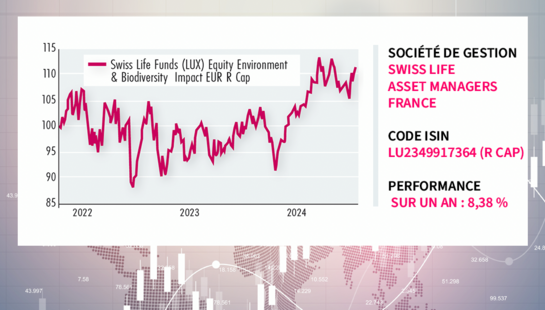

- Emmanuelle Sée, responsable de la gestion actions, Swiss Life AM

Face à une offre de fonds désormais foisonnante, avec des produits exposés parfois à des thèmes trop étroits ou peu lisibles pour les clients, pouvez-vous nous rappeler quels sont les fondements de la gestion thématique ?

Damien Ledda - La gestion thématique existe depuis plus de 20 ans, mais l’offre s’est considérablement étoffée ces dernières années. Au point qu’il nous a paru important chez Galilee AM de définir ce qu’est une thématique. Nous avons retenu trois critères : la thématique doit être internationale, transversale et structurelle, c’est-à-dire portée par une mégatendance. Dès que ces trois caractéristiques se combinent, nous pouvons parler de thématique et non plus de segment de marché, de secteur ou d’ESG. En effet, l’ESG est un filtre et pas une thématique. Prenons l’exemple du thème de la transition énergétique dans lequel on va parfois retrouver des sociétés du secteur pétrolier selon la notation ESG de ces valeurs ou selon les méthodologies employées. Au total, nous avons identifié 5 piliers de grandes mégatendances et 5 sous-thématiques dans chacun d’entre eux, soit au total 25 thématiques. Certaines pourraient disparaître au profit de nouvelles thématiques.

Olivier Nobile - La notion de mégatendance est celle qui caractérise le mieux la gestion thématique. L’incompréhension des investisseurs provient peut-être des différentes approches que l’on peut avoir d’une même thématique. Certains fonds investissent uniquement dans des sociétés qui sont bien notées par rapport à une thématique donnée, et d’autres vont investir dans des sociétés qui appartiennent à des secteurs à enjeux par rapport à cette thématique et qui sont en train de transitionner pour s’améliorer. Par exemple, pour la thématique du climat, certains fonds vont privilégier les sociétés qui émettent le moins de CO₂, et d’autres vont investir plutôt dans des valeurs mal notées, appartenant à des secteurs à fort impact pour le climat, mais qui sont en transition, comme l’entreprise Total. Ce sont deux approches différentes qui peuvent générer des portefeuilles diamétralement opposés pour une même thématique et créer ainsi un peu de flou dans l’esprit des investisseurs en fonction des valeurs sélectionnées.

Emmanuelle Sée - En plus de la notion de mégatendance, il y a aussi une notion de temporalité, d’horizon d’investissement plus long, d’au moins cinq ans. Par ailleurs, plusieurs notions se sont imbriquées : thématiques et ESG, thématiques et impact, etc. Dans la gestion thématique, il y a d’abord eu des fonds sectoriels qui sont devenus thématiques, avec une concentration sectorielle très forte, notamment autour de tout ce qui est lié à la technologie ou l’intelligence artificielle. Par la suite, c’est sur la thématique de l’environnement et du climat que sont venues se greffer les notions d’ESG et d’impact. Un filtre ESG est appliqué à la thématique pour faire ressortir les meilleurs acteurs ou ceux qui ont le moins de controverses, en espérant qu’à la fin l’univers d’investissement et le portefeuille seront en ligne et plus green qu’à l’origine. En ce qui concerne l’impact, il faut être proactif et avoir la double matérialité. Quand les clients investissent sur une thématique à impact comme le climat ou la biodiversité, ils s’attendent à avoir un portefeuille robuste, stable avec un impact extra-financier mais qui délivre aussi de la performance.

Certaines thématiques sont moins ESG que d’autres, et nombre d’entre elles ne génèrent pas d’impact au sens de double matérialité. Associer ces notions dans une démarche marketing peut créer de la confusion, non ?

Damien Ledda - La dénomination de certains fonds a pu, en effet, parfois prêter à confusion pour certains investisseurs, mais la gestion thématique donne une certaine forme de transparence sur le bien-fondé des investissements lorsqu’on flèche l’épargne vers les marchés financiers. C’est un de ses bienfaits fondateurs : donner du sens à l’investissement. La communication qui entoure la gestion thématique est un enjeu, mais les choses évoluent, notamment d’un point de vue réglementaire.

Quelles règles suivez-vous pour construire un univers d’investissement thématique suffisamment diversifié ?

Emmanuelle Sée - Pour construire un univers d’investissement thématique, il faut qu’il y ait une profondeur de marché suffisante. La question se pose souvent à propos de la biodiversité, par exemple, et la réponse est oui : on peut construire un univers d’investissement global composé de 300 à 400 valeurs. Néanmoins, il faut en assumer les biais sous-jacents. Quand un investisseur va investir sur telle ou telle thématique, il doit en connaître les biais sous-jacents induits, c’est-à-dire sectoriels, factoriels et géographiques. De notre côté, nous les assumons parfaitement. Ainsi, notre stratégie sur la thématique de la biodiversité inclut des secteurs industriels, car ces sociétés doivent incorporer tout ce qui est clean tech ou nature tech, il est donc nécessaire d’avoir une surexposition à ce genre de secteurs. Mais nous n’allons pas investir dans tous les secteurs, car certains ne font pas sens pour la thématique.

Olivier Nobile - Une mégatendance se définit toujours d’un point de vue macroéconomique, en s’assurant de sa portée pour les 10 prochaines années. Ensuite, nous allons construire cette thématique en fonction des régions et des secteurs et, si nous sommes convaincus qu’il est possible d’avoir un univers investissable suffisamment large pour proposer une réelle gestion active, alors nous lançons le fonds.

Pour chaque thématique, nous devons définir des secteurs à enjeux, ceux qui nous semblent pertinents pour l’aborder, sauf cas particulier. Par exemple, nous gérons un fonds sur la souveraineté européenne, Federal Focus – European Economy, qui couvre tous les secteurs. Mais dès qu’une thématique est liée à l’environnement, il faut écarter certains secteurs non pertinents.

Emmanuelle Sée - Il faut avoir la flexibilité d’investir dans telle zone ou tel segment d’activité. On peut être assez concentré au niveau des secteurs, mais diversifié en termes de segments d’activité.

Olivier Nobile - Cette flexibilité est une nécesité de la gestion active. Si une thématique nous semble pertinente mais ne concerne que 50 valeurs dans le monde, il ne nous est pas possible de lancer un fonds géré activement, car on ne pourra pas prétendre aller chercher de la performance et gérer nos risques, alors que les critères de sélection sont uniquement thématiques et ESG. A contrario, un gérant passif peut très bien constituer un portefeuille avec ces 50 valeurs et faire du buy and hold.

Damien Ledda - Dans notre processus, nous avons une approche macroéconomique et ensuite, nous rentrons dans le détail avec une sélection des sociétés en fonction de leur pureté vis-à-vis de la thématique recherchée. Pour nos 25 thématiques, nous avons construit des indicateurs thématiques, chacun comprenant les 50 sociétés les plus représentatives de chacune des thématiques, ce qui nous rapproche un peu de la gestion passive. Nous avons d’ailleurs lancé des AMC sur ces indicateurs thématiques. Par exemple, pour la Robotique et l’IA, une de nos thématiques phares, nous avons identifié les 50 sociétés les plus représentatives pour constituer l’AMC Robotique et IA, qui va pouvoir évoluer et coter comme un ETF. Cela nous permet également d’en tirer des caractéristiques fondamentales, avec des taux de croissance de chiffre d’affaires, de résultats, des niveaux de marge, des données ESG sur la thématique provenant de fournisseurs externes et également des données de valorisation boursière pour nous indiquer si la thématique est surévaluée ou pas par rapport au potentiel de croissance. C’est une façon de procéder assez novatrice dans l’univers des thématiques puisqu’on allie un côté passif avec de la recherche fondamentale et un peu plus quantitative.

«L’approche quantamentale nous semble la plus appropriée pour traiter tout ce qui est thématique.»

Le lien entre une valeur en portefeuille et la thématique adressée est parfois difficile à établir… Comment vous assurez-vous de cette adéquation ?

Emmanuelle Sée - Nous avons une approche qui est quantamentale, donc à la fois quantitative et fondamentale. Il faut pouvoir capturer toute la thématique dans son ensemble, mais parfois, pour certaines thématiques, il est difficile d’avoir une métrique ou un indicateur agrégé. Je reprends l’exemple de la biodiversité : l’objectif est d’identifier une société qui intègre réellement le prisme de biodiversité dans son business model. Pour ça, il y a quelques métriques comme les impacts de dépendance ou le MSA, mais cela ne suffit pas à déterminer que telle ou telle entreprise fait réellement des choses en matière de biodiversité. Il faut challenger l’entreprise pour voir si c’est réellement inclus au sein de la société, si elle développe vraiment des solutions et si c’est vraiment matériel. Nous avons appliqué cette approche sur toute notre gamme de fonds thématiques pour pouvoir voir au-delà des simples métriques quantitatives. C’est important pour la double matérialité (impact et financière). Nous faisons de la gestion de conviction, donc nous devons savoir pourquoi telle ou telle entreprise est incorporée dans le portefeuille.

Olivier Nobile - Nous avons également une approche quantamentale qui nous semble la plus appropriée pour traiter tout ce qui est thématique. Pour lier les sociétés à une thématique donnée par exemple, nous utilisons désormais beaucoup l’IA, car il est impossible de tout connaître sur toutes les sociétés dans le monde. L’IA va filtrer considérablement le gisement en fonction de critères que nous avons définis pour chaque thématique et nous permettre ensuite de faire une analyse plus en profondeur. En fait, les sources de données sont très diverses aujourd’hui, et la définition d’un thème ne se limite plus à une simple décomposition de chiffre d’affaires. La croissance exponentielle des données a considérablement transformé la manière dont nous travaillons. Et si, traditionnellement, le traitement des données était fait par l’humain, avec un nombre de données financières et extra-financières qui double tous les deux ans, il est obligatoire d’utiliser des outils quantitatifs pour traiter et analyser toutes ces données.

Damien Ledda - Nous avons recours à cette approche quantamentale qui est également très pertinente pour notre processus de sélection de fonds ou d’ETF sur une thématique. Pour construire un indicateur en Robotique et IA, nos analystes vont recenser tous les fonds actifs et les ETF sur cette thématique. Ils épluchent les inventaires et identifient les 50 sociétés les plus représentées dans ces portefeuilles-là. On peut considérer que si une société est très représentée dans tous les fonds robotiques et IA, elle est quasiment un pure player de cette thématique. Au final, on aboutit à 50 sociétés par indicateur, qu’on rebalance trimestriellement. Quand les poids évoluent, notre indicateur aussi.

Je suis convaincu qu’il faut inévitablement allier l’aspect humain et la gestion active pour faire le tri et sélectionner. Quand on fait de la multigestion, on fait confiance à un tiers gérant sur un ETF ou sur un fonds actif. Or, il y a des façons de gérer très différentes au sein d’une même thématique, ce qui peut aboutir à des portefeuilles très concentrés, avec peut-être 25 ou 30 lignes sur la Robotique et l’IA, dans une gestion active de conviction. Et, à l’inverse, il existe des ETF très diversifiés avec des poids assez resserrés et d’autres, aussi très resserrés avec un top 10 qui représente 40 à 60 % de l’ETF. L’impact en termes d’investissement peut être très différent. Le travail de transparisation est clé, car il ne suffit pas de sélectionner la bonne thématique, il faut aussi sélectionner le bon véhicule d’investissement qui va nous permettre de profiter au mieux de la croissance du thème.

«Quand un investisseur va investir sur une thématique, il doit en connaître les biais sous-jacents.»

Il est donc important pour le distributeur ou le client final de regarder à la fois l’univers d’investissement, le poids des différents secteurs qui le composent et la sélection de titres ?

Emmanuelle Sée - Il est important de regarder la concentration de valeurs, notamment sur les ETF, car, en règle générale, ils ont plutôt entre 25 et 40 valeurs. Si le portefeuille est concentré, cela signifie qu’il y a plus de risques, et l’investisseur doit en être conscient et faire son choix en fonction de ses objectifs…

Damien Ledda - … et de l’allocation d’actifs en général, en termes de budget de risque et de contribution au risque général du portefeuille. On ne va peut-être pas allouer le même poids à un fonds très diversifié qu’à un ETF très concentré.

Olivier Nobile - Cette notion du risque est un point important. La non-gestion du risque a été un des reproches adressés à la gestion thématique, car on a vu certains fonds qui pouvaient perdre 80 % sur une valeur sans jamais rien faire. En termes de gestion, c’est une aberration ! Un gérant actif ne peut pas conserver une action uniquement sous prétexte qu’elle est liée à une bonne thématique. Ainsi, au sein d’une même thématique, il peut y avoir des différences de performance phénoménales.

Emmanuelle Sée - Ce n’est pas parce qu’un fonds repose sur une mégatendance et qu’il investit dans une perspective de long terme qu’il ne faut pas faire de gestion tactique. C’est d’ailleurs là que réside l’un des avantages de la gestion active : identifier les opportunités de court terme au sein d’une thématique de long terme.

Olivier Nobile - De manière générale, le bon investissement – au-delà des thématiques – repose sur une bonne idée et un bon timing pour acheter et pour vendre. Dire qu’une tendance est porteuse pour les cinq prochaines années ne signifie pas que la performance va se faire en ligne droite. Au sein d’une thématique, certaines valeurs vont voir leurs cours de bourse exploser les deux premières années puis décevoir ensuite, et d’autres vont se révéler plus tard dans le cycle. La gestion active doit permettre de sélectionner les bonnes valeurs au bon moment, gérer les risques et savoir notamment vendre rapidement une valeur si c’est nécessaire.

Emmanuelle Sée - En premier lieu, il faut se demander si une valeur est pertinente par rapport au thème, mais la deuxième question est de savoir si elle est pertinente d’un point de vue financier ! Dès lors que l’univers d’investissement a été défini, toutes les valeurs sont éligibles, mais c’est sur des critères financiers que la sélection ensuite va se faire.

Damien Ledda - Une thématique a du potentiel économique lié à une mégatendance sur un horizon de temps de 5, 10, 15 ans, voire plus, mais ce n’est pas pour autant qu’elle a du potentiel boursier de manière linéaire. Cela nous oblige à avoir une construction de portefeuille active et dynamique. Nos indicateurs nous permettent de voir quelle thématique a un momentum boursier intéressant, une dynamique de croissance des résultats et une valorisation encore raisonnable, même s’il est rare d’avoir les trois facteurs en même temps. Dans la construction de fonds de fonds thématiques, le momentum est important ; certaines thématiques peuvent être des piliers du portefeuille puis être sous-pondérées voire quasiment disparaître en attendant que les indicateurs nous donnent des signaux tangibles de reprise. La notion de construction de portefeuille et d’articulation des thématiques entre elles est importante pour pouvoir les optimiser et avoir le meilleur couple bénéfices-risques.

Au-delà de l’attrait d’une thématique, le momentum est donc important ?

Olivier Nobile - Cela fait bien sûr partie du rôle du gérant de savoir composer avec le momentum du marché, et c’est bien ce que nos outils quantitatifs nous permettent de faire.

Emmanuelle Sée - Rappelons toutefois que beaucoup de thématiques sont très fortement axées croissance. Et dès qu’il y a eu des problèmes avec ce style de gestion, tous ces fonds thématiques sont partis dans la même direction. Mais cela ne concerne pas toutes les stratégies, celles ayant un biais value ont bien performé. Tous les fonds thématiques ont été mis dans le même panier alors qu’ils ne se comportent pas de la même façon. Les thématiques clean energy, cleantech ou même biodiversité sont des thématiques de croissance future. Mais aujourd’hui, ce n’est pas encore de la croissance matérialisée, c’est de la value. Typiquement, ces fonds-là ne réagissent pas du tout de la même façon que les fonds thématiques classiques. Il faut donc regarder aussi le profil des entreprises qui sont dans les portefeuilles. Pour les thématiques que je viens de mentionner, certaines sociétés ne sont pas encore profitables, donc il faut les gérer de façon spécifique au sein du portefeuille et être encore plus vigilant et rigoureux dans l’analyse fondamentale. Il faut déterminer également le poids qu’on leur accorde. Le client final doit être informé des caractéristiques de la thématique dans laquelle il souhaite investir et de ses possibles biais intrinsèques.

«Il ne suffit pas de sélectionner la bonne thématique, il faut aussi sélectionner le bon véhicule d’investissement pour profiter de son potentiel de croissance.»

Comment expliquer le désamour des investisseurs pour la gestion thématique depuis 18 mois ? Est-ce seulement lié au biais de style croissance de la plupart de ces fonds ?

Olivier Nobile - Les marchés boursiers ont été très soutenus par les banques centrales jusqu’en 2021, car l’inflation restait faible. 2022 a été la première vraie année de bear market, et cette année a mis en exergue le manque de gestion du risque et le biais de style growth des fonds thématiques à un moment où il fallait être exposé à la value. Les investisseurs attendent d’un fonds thématique que le thème soit en effet porteur, mais le gérant se doit d’être suffisamment flexible pour naviguer dans n’importe quel type de marché.

Damien Ledda - Les contre-performances de certaines thématiques sont un des facteurs de cette décollecte. Or, ce qui a entraîné à la baisse plusieurs thématiques que l’on pensait différentes, c’est cet overlap qui a été sous-estimé. En effet, certaines valeurs comme Microsoft, par exemple, présentes dans de nombreuses thématiques, ont pesé sur les performances en 2022. Auparavant, les performances extraordinaires de ces valeurs en 2019, 2020, 2021, malgré des années difficiles et volatiles, avaient amené les gérants à trouver, a posteriori, de bonnes raisons de les intégrer dans une thématique. D’où la nécessité de transparence et d’analyse de la composition des portefeuilles en titres vifs, en fonds ou en ETF.

Emmanuelle Sée - La décollecte des fonds thématiques s’explique aussi par la défiance à l’égard de l’ESG. Beaucoup de thématiques sont ESG ou ISR et, en les privilégiant, les investisseurs s’attendaient également à une surperformance, ce qui n’a pas été nécessairement le cas.

Olivier Nobile - Il faut être clair avec l’investisseur et lui dire qu’en 2024, le gérant va rechercher de la performance ajustée du risque et ajustée de critères durables. Et ces critères de durabilité ne peuvent pas être considérés comme le principal moteur de performance, contrairement à ce qui a pu être avancé par le passé.

Comment a évolué la place des fonds thématiques au sein des allocations d’actifs ?

Olivier Nobile - La gestion thématique peut être à la fois cœur de portefeuille si les fonds sont investis dans des thèmes assez larges et globaux, mais elle peut être aussi tactique sur des thèmes plus spécifiques.

Emmanuelle Sée - En effet, la gestion thématique peut être à la fois cœur et satellite. Dans la perspective cœur de portefeuille, on va retrouver des stratégies englobantes qui s’adressent à tous les investisseurs, comme le climat, la nature, etc. Sur la partie satellite, les fonds thématiques peuvent être envisagés comme une brique de diversification et de décorrélation. Dans un fonds diversifié, ils peuvent s’imbriquer dans une poche alternative.

Damien Ledda - Nous proposons les deux approches, mais aussi des portefeuilles 100 % thématiques. Je partage l’idée qu’il existe une certaine hiérarchie entre les thématiques de par leur diversité, leur puissance et leur longévité aussi. Certaines thématiques sont plutôt cœur de portefeuille, elles sont plutôt défensives boursièrement : le cycle de l’eau ou la silver économie, qui a une pondération importante sur la santé. Elles ont chacune leur dynamique propre, qu’il faut prendre en considération, mais elles ont leur place dans une poche cœur. A l’inverse, certaines thématiques comme le gaming ou le metavers sont peut-être plus éphémères, l’avenir nous le dira. De nouveaux ETF ont été lancés récemment sur les terres rares ou les smart grids, des thèmes très niches qui s’intègrent dans des thématiques plus larges.

Comment la gestion thématique peut-elle se renouveler : en faisant évoluer les approches et en s’ouvrant à de nouvelles classes d’actifs comme l’obligataire, en lançant de nouveaux thèmes, etc. ?

Olivier Nobile - En gestion thématique, nous privilégions les actions aux obligations, notamment parce que le traitement ESG est différent. Sur les actions, nous pensons qu’il est désormais intéressant de proposer des fonds thématiques qui ont des profils de risque inférieurs à 4 sur 7. Nous proposons ainsi un fonds thématique actions flexible, avec un profil de risque de 3, sur l’utilisation de l’IA, Federal Focus Artificial Intelligence. L’exposition brute au marché actions peut varier de 60 à 100 % suivant l’environnement de marché et l’attractivité des secteurs à enjeux. La flexibilité est gérée en utilisant des outils quantitatifs qui permettent d’évaluer la santé du marché, des indices et des secteurs dans lesquels le fonds investit. Nous avons souhaité faire ce focus sur la gestion du risque, car c’est un point faible de la gestion actions en général. Les investisseurs aiment les performances des actions, mais acceptent moins le risque action, donc le chemin parcouru. Dès qu’il y a un bear market, ils perdent confiance et mettent du temps à revenir sur cette classe d’actifs. Il est donc intéressant de leur proposer des fonds thématiques flexibles pour profiter plus sereinement de la performance des actions sur le long terme. Nous avons aussi des couvertures macro-systématiques dans tous nos fonds thématiques, c’est-à-dire des couvertures qui vont vraiment jouer leur rôle en cas de baisses importantes des marchés boursiers. Il est maintenant possible de construire ces couvertures sophistiquées à moindre coût et compenser une bonne partie de la baisse des marchés.

Du côté des nouvelles thématiques, nous voyons émerger celle de l’utilisation de l’intelligence artificielle par les entreprises et les gains de productivité qui y sont liés, quels que soient les secteurs, et celle de la sécurité de l’eau sur laquelle nous travaillons actuellement en partenariat avec le CDP.

Emmanuelle Sée - Nous n’avons pas cette stratégie de flexibilité 50/100, mais nous gérons la flexibilité du beta. Au sein même des stratégies, on peut réduire le beta pour qu’il soit davantage low beta, ou capturer des opportunités en le boostant davantage. Nous gérons cela stratégie par stratégie. La gestion thématique en actions est beaucoup plus directe. Elle est aussi intéressante d’un point de vue obligataire, mais, pour l’instant, c’est un peu juste en termes de matérialité, à part sur le segment des green bonds.

Damien Ledda - La gestion thématique en obligations peut avoir du sens sur certains thèmes spécifiques, notamment sur la partie green bonds, en effet, mais, jusqu’à présent, l’univers d’investissement est peu profond. Avoir plus de sens sur les actions que sur d’autres classes d’actifs est, peut-être, le point faible de l’approche thématique, une limite à son développement.

Le blog de Audun Wickstrand Iversen

Le blog de Audun Wickstrand Iversen

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Henriette Le Mintier et Guillaume Fradin

Le blog de Wouter Van Overfelt et Christian Hantel

Le blog de Wouter Van Overfelt et Christian Hantel